On-chain Detective วิเคราะห์ On-chain "Ethereum vs Alternative Layer 1"

Reading time 30 Mins

Share :

บทความนี้เป็นการร่วมมือกันระหว่าง Cryptomind และ Avareum ที่เข้ามาเสริมในส่วนของการวิเคราะห์ข้อมูล On-chain Data โดยได้รับเกียรติจากคุณ Panuwat มาร่วมในการทำบทวิเคราะห์ครั้งนี้

Panuwat Ulis

Chief of Tokenomist & Investment Committee จาก Avareum

On-chain คือข้อมูลทุกประเภทที่เกิดบน Blockchain Network เช่นข้อมูลการทำธุรกรรม การยืนยันธุรกรรม จำนวน Wallet Addresses และต่างๆ ซึ่งเกิดขึ้นได้จากการที่ Blockchain นั้นเป็น Network ที่มีความโปร่งใส โดยทุกคนสามารถเข้าถึงเนื้อหาข้อมูล On-chain ได้อย่างเท่าเทียมกันไม่มีแบ่งแยก ซึ่งต่างจากโลก Web2.0 เดิม ที่มีแค่คนบางกลุ่มเท่านั้นที่เข้าถึงข้อมูลได้มากกว่า

ปัจจุบันมีการนำข้อมูล On-chain มาใช้ประยุกต์ในการลงทุนคริปโท จนเกิดเป็นคำว่า “On-chain Analysis” ซึ่งหลักการก็ใช้วิธีการนำ Data มาวิเคราะห์จากปัจจัยของธุรกรรมต่างๆที่เกิดขึ้นบน Blockchain Network

โดยหลักๆแล้ว การวิเคราะห์ On-chain นั้นมีอยู่หลายรูปแบบ อย่างเช่น

การใช้ On-chain ในการวิเคราะห์ จะทำให้เรารู้ลึกข้อมูลไปมากกว่าแค่การมองแท่งเทียนกราฟราคา

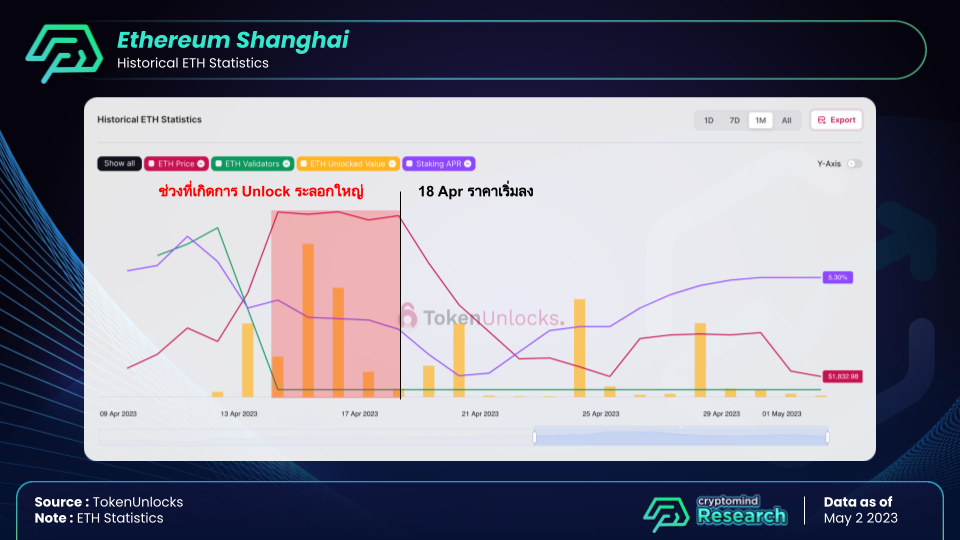

เมื่อวันที่ 12 เมษายนที่ผ่านมา ได้มีเหตุการณ์ใหญ่ที่ใครหลายคนในวงการคริปโทตั้งตารอ นั่นก็คือเหตุการณ์ Ethereum Shanghai Upgrade ซึ่งเป็นที่พูดถึงกันอย่างแพร่หลาย โดยมีการถกเถียงกันว่านี่จะเป็นปัจจัยบวกหรือลบต่อราคาของ $ETH

ขอบคุณภาพจาก Cointelegraph.com

ซึ่งคนที่มองเป็นปัจจัยลบบางส่วนก็เกิดความกังวล เพราะเหตุการณ์นี้จะทำให้ $ETH Stakers สามารถ Withdraw $ETH มาเทขาย Dump ตลาด ซึ่งอาจทำให้มูลค่าตลาด Defi ลดลงได้

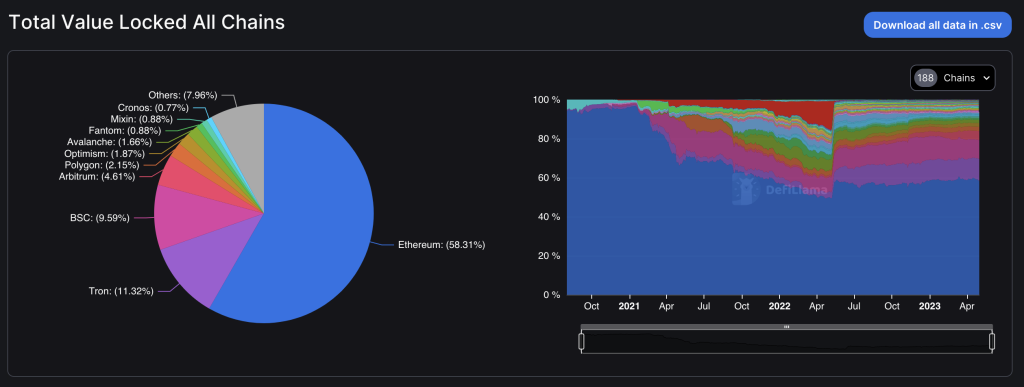

จากภาพเป็น Chart ที่แสดงถึง TVL (Total Value Locked) บน Defi โดยเชนที่กิน Market Share Defi ไปเยอะที่สุดไม่พ้น Ethereum อยู่ที่ 58.31% คิดเป็นสัดส่วนเกินครึ่งเลยทีเดียว ซึ่งปฎิเสธไม่ได้เลยว่าผู้นำบนโลก Defi นั้นย่อมไม่พ้น Ethereum ที่เป็นพี่ใหญ่ที่สุด

จากภาพในแง่ของราคา เราจะเห็นได้ว่า $ETH(เส้นสีฟ้า) มักจะ Outperformed ตัวอื่นๆในช่วงแรกจากนั้น Defi Tokens ต่างๆค่อยขึ้นตามจน Outperformed $ETH ซึ่งจะมีความสัมพันธ์ด้านราคา และหากราคาของ $ETH ร่วง ก็มีแนวโน้มที่จะดึงราคาของ Defi Tokens ร่วงตาม เช่น UNI , MakerDAO , AAVE ที่เป็นผู้นำตลาด Defi

โดยเหตุผลที่คนกลัวราคา $ETH ร่วง จากเหตุการณ์ Shanghai Upgrade เพราะมีโอกาสที่จะเกิด Sell Pressure กับ $ETH จาก Staker คาดว่ามีโอกาสดึงราคา Defi Tokens และ Altcoins บางตัวร่วงตามกันได้ แต่อีกมุมก็มีคนมองว่าเป็นปัจจัยบวก ที่กลุ่ม Staker มีโอกาสทำการ Reinvest กลับไป Stake ต่อหรือขายเพื่อนำไปช้อนเหรียญ Altcoins หรือ Tokens ต่างๆ เหตุผลนี้เลยมองว่านี่อาจเป็นปัจจัยที่บางส่วนมองบวกต่อตลาด

จากภาพเป็นข้อมูลจาก Defilhama ที่แสดงให้เห็นถึง TVL บน Defi โดยตั้งแต่ต้นปี 2023 ภาพรวมจนปัจจุบันยังถือว่าเป็นแนวโน้มขาขึ้น แต่จะสังเกตุเห็นเส้นสีแดง คือวันที่เกิด Shanghai Upgrade ขึ้น จะสังเกตุได้ว่ากราฟมีการพุ่งช่วงสั้นๆ และจากนั้นวันที่ 18 เมษา ราคาจึงร่วงลงมา -5.17% ซึ่งดันไปสอดคล้องกับการปลดล็อค $ETH ก้อนใหญ่พอดี

จากภาพ แท่งสีเหลืองคือจำนวนการปลดของ $ETH ออกมาระลอกใหญ่ จากนั้นจึง Sideway ไปสักระยะและเกิดการ Dump ของราคา(เส้นสีแดง)จนร่วงลงมา ซึ่งสันนิษฐานได้ว่าแรงขายนี้อาจจะเกิดจากกลุ่มคนที่ Withdraw $ETH เพื่อมาเทขาย แต่หลังจากการปลดรอบนั้น จำนวนการปลดของ $ETH ก็ค่อยๆแผ่วลงเรื่อยๆ

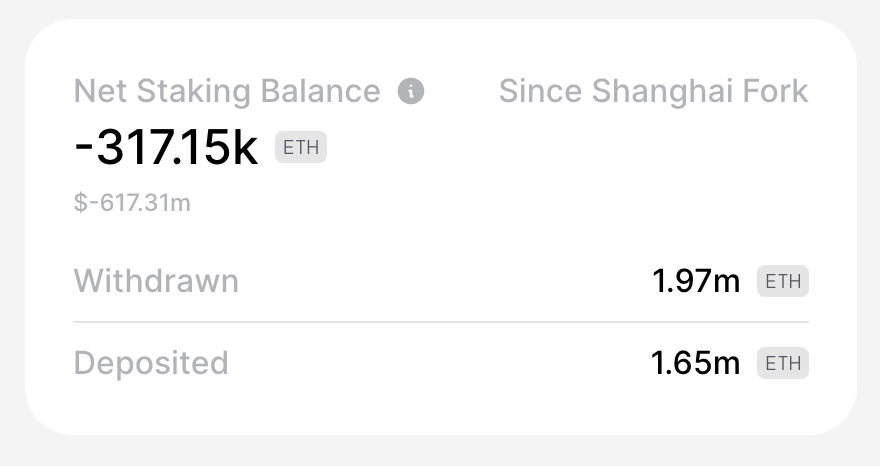

จากการร่วงของราคา $ETH ถ้าดูจากข้อมูลจะเห็นได้ว่า ตั้งแต่ Shanghai Upgrade สัดส่วนคน Withdrawn มีมากกว่าคน Deposited ณ ช่วงวันที่ 5 พ.ค 66 ซึ่งยิ่งตอกย้ำให้หลายๆคนเกิดการ Panic และทำการ Liquidate สินทรัพย์ของตนเองจนราคาปรับตัวลงมา

แต่ภาพระยะสั้นด้านขวา จะสังเกตุได้ว่าเริ่มค่อยๆมี $ETH มา Deposited เพิ่มขึ้นเรื่อยๆ จนมีมากกว่าจำนวน Withdrawn ซึ่งก็อาจจะเป็นสัญญาณช่วงต้นต่อการค่อยๆเปลี่ยน Sentiment ตลาดไปในทางที่ดีขึ้นเรื่อยๆ ในภาพระยะสั้นก็ต้องรอดูต่อไปว่าจะดึงให้ภาพใหญ่ดีขึ้นได้หรือไม่

จากเหตุการณ์ที่เกิดขึ้น เมื่อมองแนวโน้มทั้งปัจจัยด้านบวกและลบเกี่ยวกับราคา $ETH และตลาด Defi ก็จะเห็นได้ว่าราคา $ETH มักเป็นปัจจัยหลักที่ใช้ดู Sentiment ของตลาด Defi จากการที่เป็นเชนที่มี TVL เยอะที่สุด Marketcap ที่สูงสุดในหมวดเชน Layer 1 ซึ่งราคามักจะสัมพันธ์กันเมื่อเทียบกับ Defi Tokens ตัวอื่นๆ

ต่อไปเราจะไปดูที่มาที่ไปกันว่า Ethereum ทำไมถึงเป็นพี่ใหญ่บนโลก Defi และเป็นตัวนำตลาดใน Sector ของ Defi และเชน Layer1 จนถึงปัจจุบัน โดยต่อไปเราจะไปดูกันถึง On-chain ระหว่าง Ethereum กับ Alternative Layer 1 ที่ถือว่าเกิดขึ้นมาเพื่อฆ่า Ethereum โดยเฉพาะ

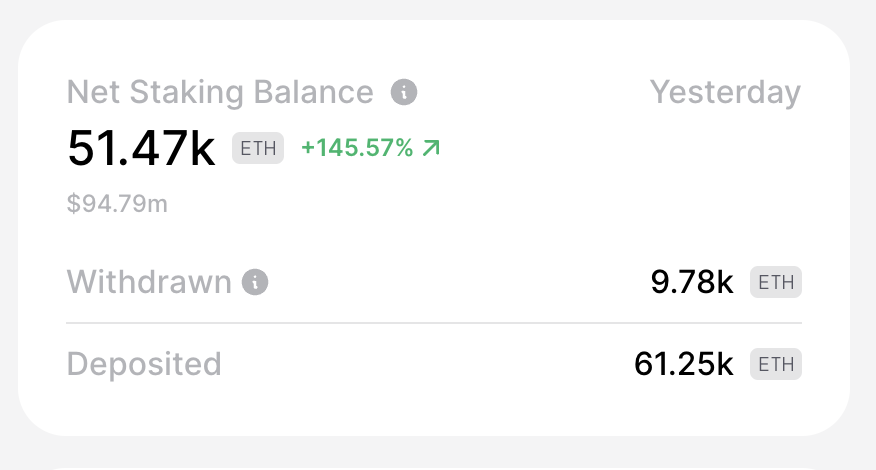

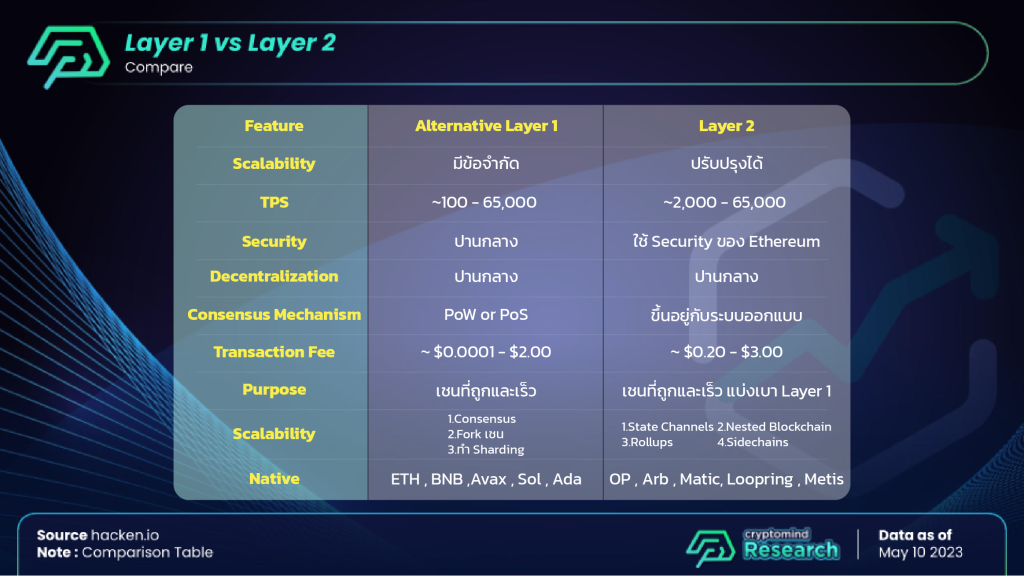

จากตารางเราจะเห็นว่าเชน Layer 1 ต่างๆจะเด่นในเรื่อง Scalability ที่รองรับการขยายตัวของกลุ่มผู้ใช้งานได้เยอะ แต่ TVL ส่วนใหญ่ก็ยังมากองกันอยู่ที่ Ethereum ซึ่งสาเหตุคาดว่ากลุ่มรายใหญ่ยังคงไว้ใจ Ethereum มากกว่า เพราะความ Decentralized และ Security ที่สูง

ส่วนรายย่อยจะนิยมใช้งาน Alternative Layer 1 ต่างๆ เพราะถูกและเร็ว สะดวกสบาย ซึ่ง Alternative Layer 1 มีแนวโน้ม จะเกิด Mass Adoption ได้มากกว่า แต่โลกทุนนิยม Adoption มักจะตามเม็ดเงินรายใหญ่อยู่ดี ซึ่งก็ยังเป็นข้อจำกัดของ Layer 1 ที่ดึง User ใหม่ๆมาได้ แต่อาจจะไม่สามารถดึงเม็ดเงินมาหมุนเวียนอยู่บน Ecosystem ได้

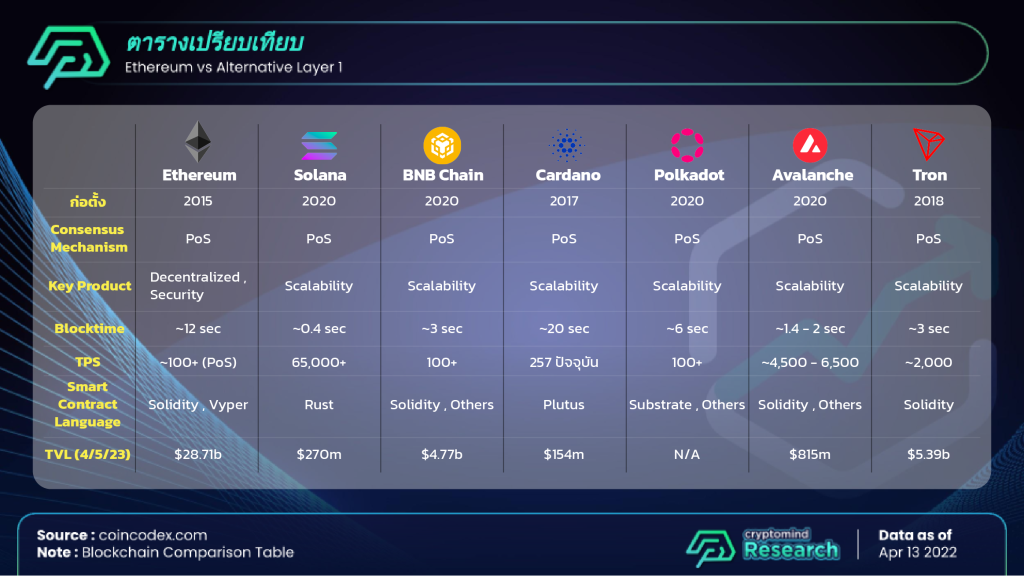

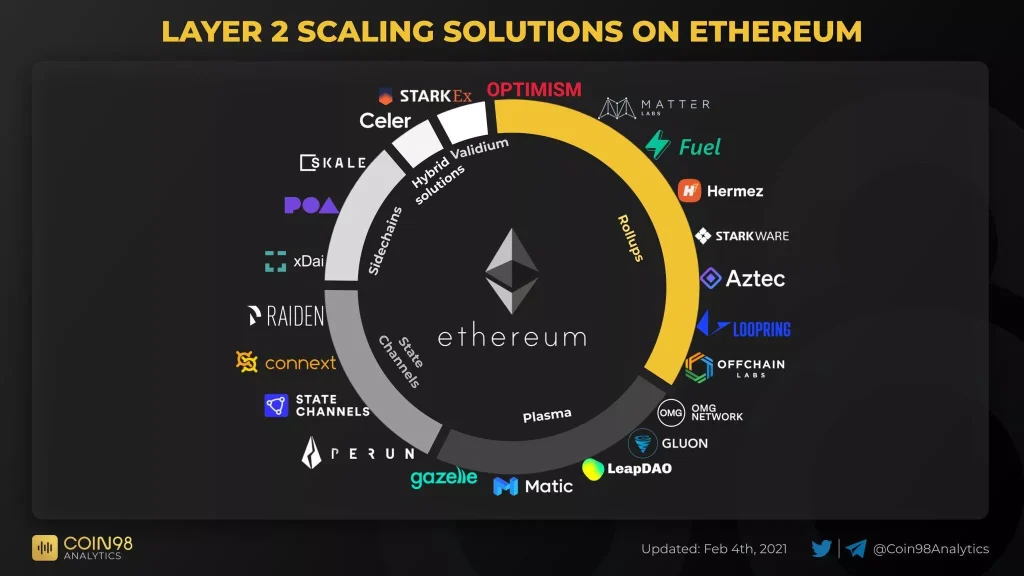

หาก Ethereum สามารถทำการ Scaling ได้ นั่นก็อาจจะเป็นจุดจบของ Alternative Layer 1 ตัวอื่นๆได้ ซึ่งแน่นอนว่า Ethereum เองก็มีไม้เด็ดโดยการ Scale ด้วยการทำ Layer 2 scaling solution ซึ่งทำให้ Layer 1 ตัวอื่นเกิดความลำบากมากขึ้นในการแข่งขัน

ขอบคุณภาพจาก coin98

เนื่องจากการแข่งขันอย่างดุเดือดของเชน Layer 1 ที่แต่ละเจ้ามักแข่งกันเคลมว่าใครเร็วกว่า ณ เวลานั้นเอง Ethereum ก็ได้ปล่อยไม้เด็ดด้วยการทำ Layer 2 Scaling Solution เพื่อเป็นเสมือนทางด่วนบนถนนสายหลักของ Ethereum ที่คับคั่งไปด้วยรถจนทำอะไรก็ช้าไปหมด ทำให้คนที่อยากได้ความถูกความสะดวกรวดเร็วและความปลอดภัยจาก Ethereum ก็จะหันมาใช้เชน Layer 2

โดยเจ้าเด่นๆหลักๆ ณ ปัจจุบัน ก็จะมีทั้ง Optimism , Arbitrum , และ Polygon ซึ่งแต่ละเจ้าก็มีการสร้าง Ecosystem ได้แข็งแกร่งและเกิด Dapps ใหม่จำนวนมาก

ปัจจุบันยังมีเชน Layer 2 ที่กำลังพัฒนาด้วยการนำเทคโนโลยี Zero Knowledge Proof เป็นเชนแบบ ZK roll-up ที่ ถือว่ากำลังจะเป็นเทคโนโลยีหลักที่จะมาช่วยเสริม Infrastruncture ให้แข็งแรงและมีความปลอดภัยที่สูงมากขึ้น เช่น Zksync และ Starknet ซึ่งทั้งสองเจ้านั้นระดมทุนได้มากกว่า $200m ซึ่งเป็นจำนวนที่สูงพอสมควร

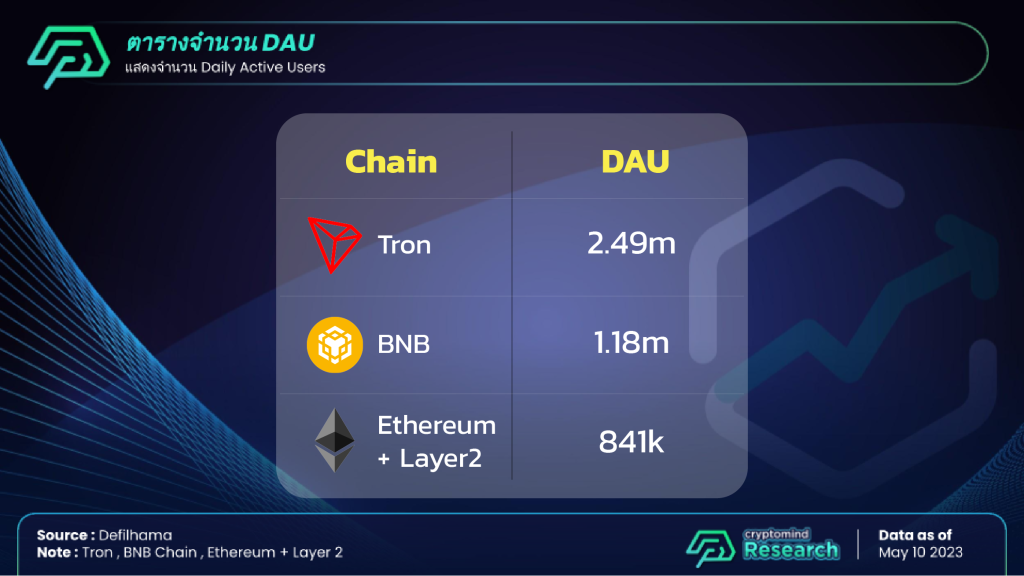

ซึ่งจะเห็นเลยว่าจากตารางเชน Top10 มีเชน Layer 2 (กรอบสีฟ้า) ค่อนข้างที่จะร้อนแรงและแซงเชน Layer 1 ไปได้พอสมควรจนไต่ระดับอยู่ที่อันดับ 4 5 6 และกำลังจ่อแซง BSC และ Tron แต่ถ้าดูจากข้อมูลแล้วทั้งสองเชนก็ค่อนข้างที่จะมี Daily Active Users (DAU) ที่สูงมาก มีจำนวน DAU เยอะกว่า บน Ethereum และ Layer 2 รวมกันด้วยซ้ำ

ถ้าเปรียบเทียบ DAU ของ BSC รวมกับ Tron จะอยู่ที่ประมาณ 3.68m คน แต่ถ้ารวม DAU บน Ethereum รวมกับเชน Layer 2 จะอยู่ที่ประมาณ 841k คน ซึ่งยังน้อยกว่า DAU บน BSC ด้วยซ้ำ แสดงให้เห็นว่า Layer 1 ทั้งสองเชน ค่อนข้างที่จะตอบโจทย์และดึง users ได้หลากหลายกลุ่มให้มาใช้งาน คาดว่าด้วยความที่มี Dapps และ Gamefi ต่างๆที่หลากหลาย

แต่ก็มีแนวโน้มที่จะโดนเชน Layer 2 แซงในแง่ของ TVL เพราะความ Security จาก Ethereum ทำให้คนมั่นใจมากกว่า ในการใช้งานบน Layer 2 แต่ถ้าในแง่ของ Daily Active Users อาจจะยากพอสมควร เพราะทั้งสองเชนดึงฐานคนได้เยอะ ด้วยจุดเด่นของความถูกและสะดวกมากกว่า ในการใช้งาน และมีกลุ่มเป้าหมายที่ต่างกัน

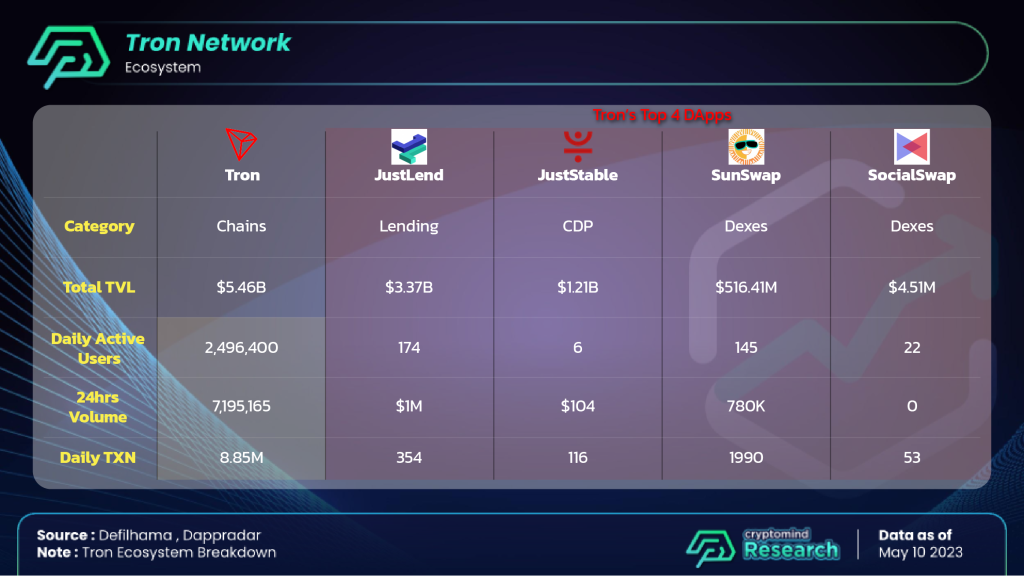

หลายคนอาจจะมีข้อกังขาในส่วนของ Tron Network สำหรับตัวเลขของ DAU เนื่องจากบน Tron นั้นมี Ecosystem อยู่ทั้งหมดเพียง 18 Protocols เท่านั้น การใช้งานส่วนใหญ่น่าจะมาจาก Protocol ที่มี TVL ที่เยอะที่สุดของ Ecosystem ที่ชื่อว่า JustLend เป็น Lending/Borrowing Protocol ตัวแรกบน Tron แต่จากข้อมูลของ DappRadar ตามตารางข้างล่าง

อ้างอิงจากข้อมูลของ DappRadar วันที่ 4 พฤษภาคม 2023 ในส่วนของข้อมูล Activity ของ Users บน Tron Network

ถึงแม้ว่าบาง Dapp บน Tron จะไม่สามารถหาข้อมูลอ้างอิงได้ แต่ก็พอที่จะทำให้เราเห็นภาพได้ว่า ปริมาณ Daily Active Users (DAU), 24hr Volume และ Daily Transactions โดยส่วนใหญ่ไม่ได้เกิดขึ้นบน Tron Dapps และตัวที่เราไม่มีข้อมูลก็ไม่น่าที่จะมี DAU, Volume และ Transactions มากกว่าตัวที่คนใช้งานเยอะ อย่าง JustLend และ SunSwap ทำให้ถ้าเรามองข้อมูลจากตรงนี้ ตัวเลขต่างๆ ค่อนข้างหายไปเยอะ

ในแง่ของการใช้งานจากข้อมูลของทาง DeFiLlama เราจะพบว่า JustLend มีปริมาณเงินที่ถูกล็อคในระบบ (TVL) สูงที่สุดอยู่ที่ 68.33% ซึ่งการที่มี TVL ที่เยอะสำหรับ Lending/Borrowing Protocol นำมาซึ่งสภาพคล่องที่สูง เพื่อใช้งานการปล่อยกู้ได้เยอะ เป็นจุดดึงดูดให้คนมาใช้งาน

แต่กลับกลายเป็นว่าการกู้ยืมเงินไม่ได้เกิดขึ้นเยอะมากซักเท่าไร (%Utilization) เทียบจากข้อมูลล่าสุดมีการกู้ยืมเงินออกไปเพียง $90.04M จากปริมาณสภาพคล่องทั้งหมด $3.728B หรือคิดเป็น %Utilization ประมาณ 2.42%

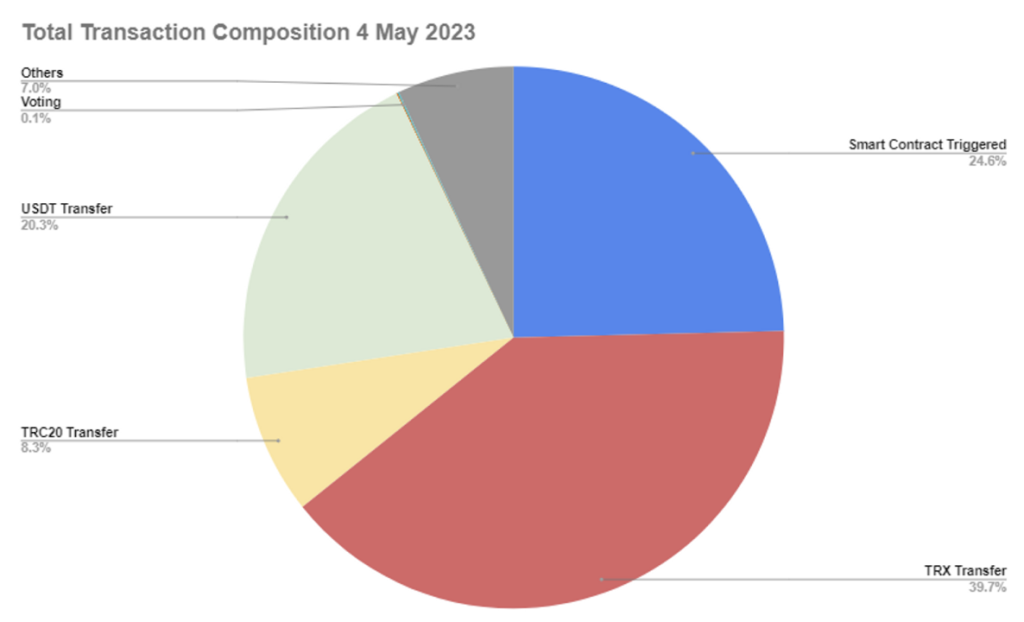

ซึ่งคำถามที่เกิดขึ้นแล้วปริมาณ DAU, 24hr Volume และ Transactions มาจากไหนกัน? อีกหนึ่งความเป็นไปได้ของ Tron Network คือ “ การ Transfers” โดยเราจะอ้างอิงจากข้อมูลบน TronScan เพื่อดูสัดส่วนการ Transfer และ Activity อื่นๆ จะพบว่า การ Transfer Token กินสัดส่วน Total Transactions ไปถึง 68.3% โดยจะแบ่งเป็น

– TRX Token 38.7% ของจำนวน Transactions ทั้งหมด

– USDT Token 20.3% ของจำนวน Transactions ทั้งหมด

– TRC20 Token 8.3% ของจำนวน Transactions ทั้งหมด

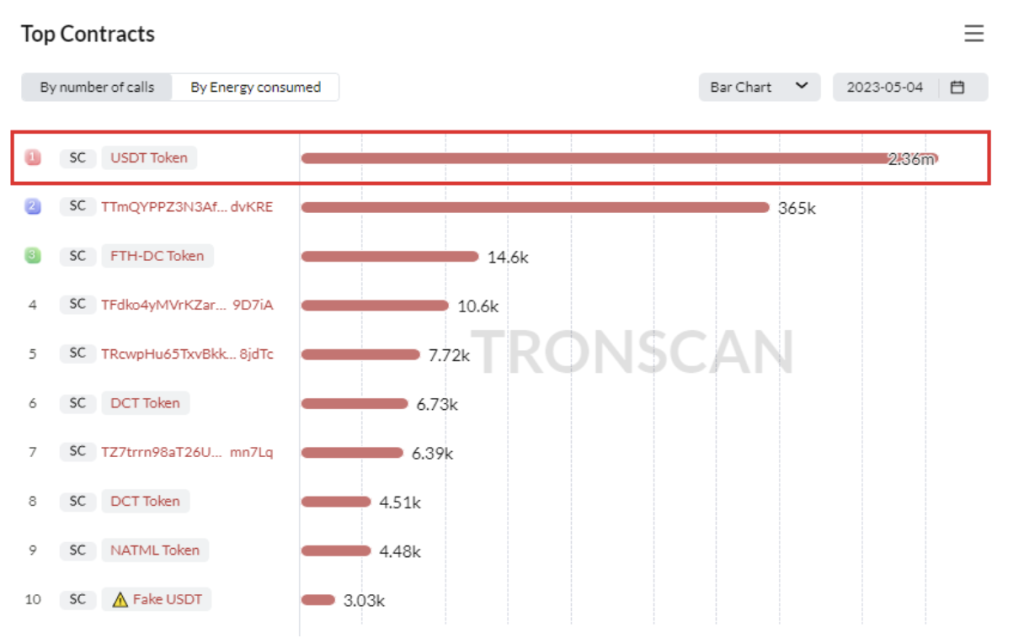

ในฝั่งของของการเรียก Smart Contract เนื่องจากเราเห็นข้อมูลจาก DappRadar แล้วว่าแต่ละ Protocols บน Tron ไม่ได้มีการใช้งานเยอะอย่างที่เราเห็น ดังนั้นการมีปฏิสัมพันธ์กับ Smart Contract บน DeFi อาจจะไม่ใช่สัดส่วนที่เยอะมากนักใน 24.8% Smart Contract Triggered เราเลยต้องไปดูว่า Smart Contract โดยส่วนใหญ่แล้วเวลาที่ถูก Call Contract เกี่ยวข้องกับตัวไหนมากที่สุด

โดยจากภาพข้างบนของการ Call Contract เราจะเห็นว่ามีการ Call Contract ของ USD Token มากที่สุดถึง 2.35 ล้านครั้งในวันที่ 4 พฤษภาคม 2023 ซึ่ง Smart Contract นี้ไปตรงกับ USDT Smart Contract ที่เอาไว้ Mint หรือ Burn USDT Token ตามที่เว็ปไซด์ของ Tron Network ได้อธิบายไว้

USDT TRC20 Smart Contract Address : TR7NHqjeKQxGTCi8q8ZY4pL8otSzgjLj6t หลายๆ CEX สนับสนุนการโอน USDT ผ่าน TRC20

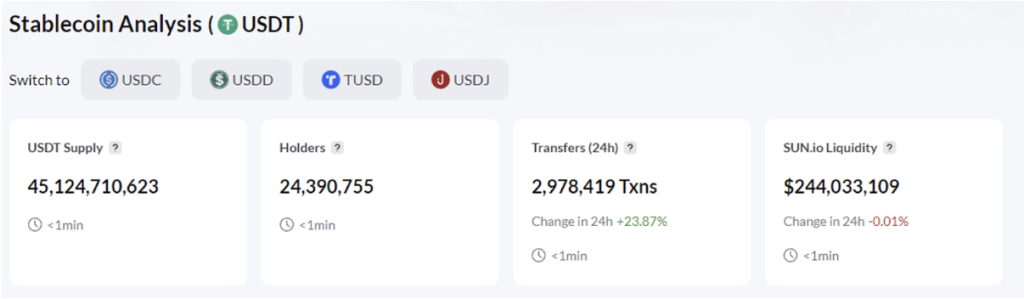

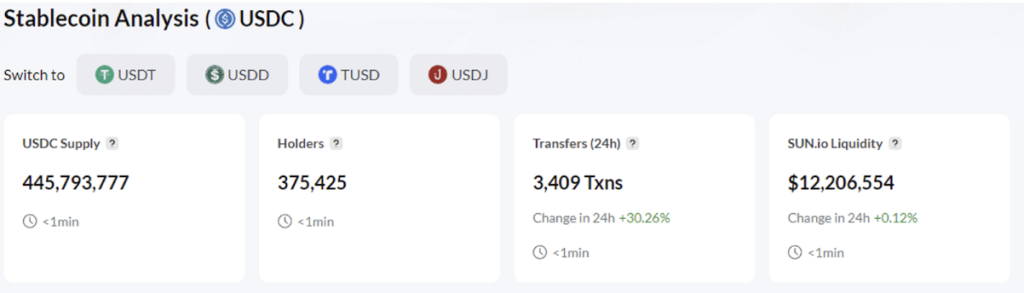

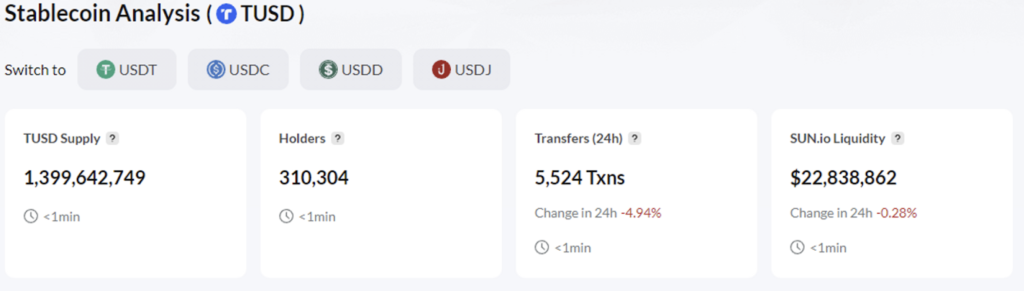

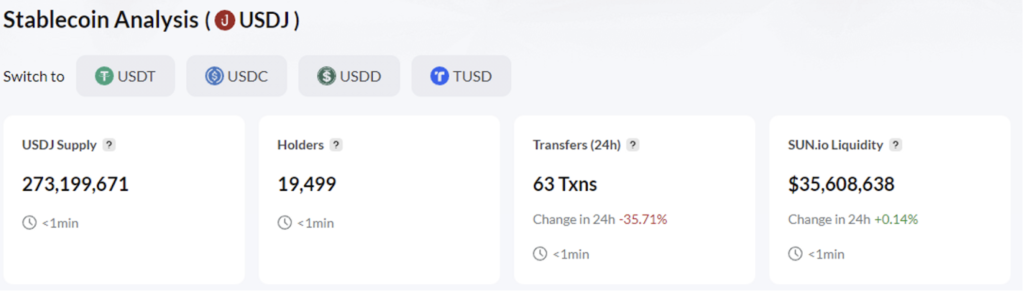

นอกจากนี้ข้อมูลอื่นๆ แสดงให้เห็นว่าการใช้งาน Stable Coin บน Tron Network จะมี Transfer Transaction เป็น USDT ส่วนใหญ่ อ้างอิงจากส่วน Stable Coin Analytics บน TronScan เมื่อวันที่ 4 พฤษภาคม 2023

• ปริมาณ Transactions ของการ Transfer $USDT

• ปริมาณ Transactions ของการ Transfer $USDC

• ปริมาณ Transactions ของการ Transfer $TUSD

• ปริมาณ Transactions ของการ Transfer $USDJ

สรุปภาพรวมการวิเคราะห์เกี่ยวกับ Activity บน Tron Network เราสามารถที่จะอนุมานได้ว่า ตัว DAU, Transactions และ Volume ที่เกิดขึ้นตามข้อมูลที่แสดงไว้บน DefiLlama นั้นส่วนใหญ่มาจากการ Transfer TRX token, Stable Coin และการ Mint/Butn USDT ไม่ได้เกิดจากการใช้งาน Dapps เพียงอย่างเดียว ทำให้เราต้องดูการใช้งาน Protocol จริงๆ ประกอบขึ้นมาด้วย

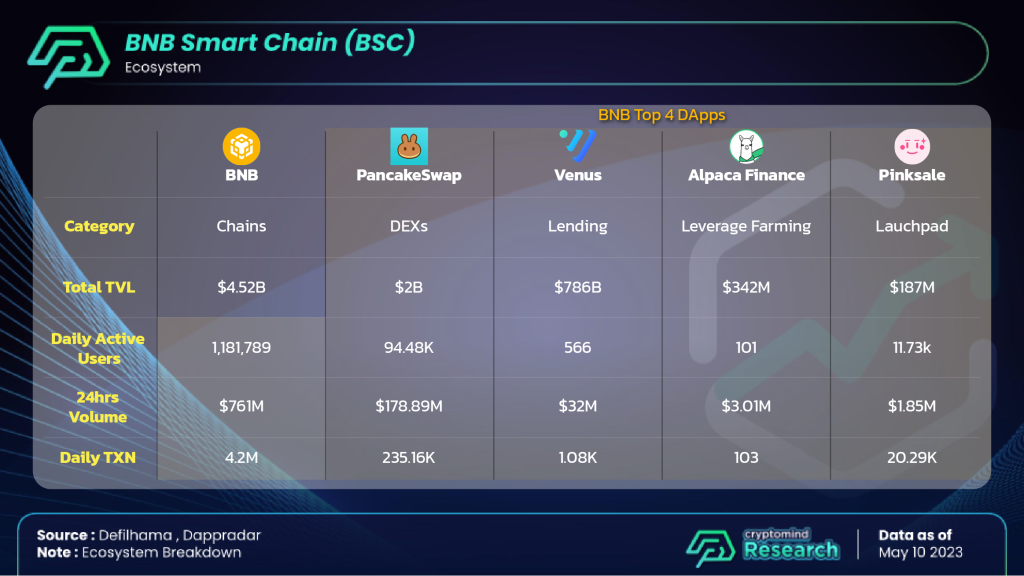

หลังจากที่ดู Tron ไปแล้วหลายคนคงสงสัยในส่วนของ BSC ที่มี Daily Active Users ถึง 1,181,789 คน ว่าเบื้องลึกเบื้องหลังมันมีอะไรทำไมคนถึงใช้เยอะขนาดนั้นซึ่งเริมที่ข้อมูล Top5 DApps บน BSC ก่อนเลยครับ

อ้างอิงข้อมูลจาก Defilhama และ Dappradar ในช่วงวันที่ 10 พ.ค 2566 โดยเราได้รวบรวม TVL , DAU , 24hr Volumn และ Daily TXN บน BSC ว่าคนส่วนใหญ่ใช้ไปกับอะไร

ซึ่งจาก TVL บนเชน BSC ทั้งหมดนั้นอยู่ที่ $4.52b โดยถือว่าสูงมากประมาณครึ่งนึงของ Tron Network โดนเริ่มที่เราได้ดู Top 4 DApps บนเชนก่อนโดย TVL ทั้งหมดรวมกันอยู่ที่ $3.3b คิดเป็น 73.34% ถือว่าเงินส่วนใหญ่ที่มาใช้งานส่วนใหญ่มักอยู่บน Top 4 DApps ของเชน

แต่สิ่งที่เราอยากจะรู้คือ DAU ของเชน BSC นั้นเที่ยงตรงแค่ไหน และคนส่วนใหญ่ใช้งานตัวงานตัวไหนบนเชนจนทำให้ตัวเลข DAU นั้นสูงในระดับล้าน Users โดยถ้าดูจำนวน DAU และ Daily TXN ของ Top4 DApps บนเชน Bsc จะเห็นว่ารวมกันยังมี DAU เพียง 106.8k คิดเป็น ~9% จากยอด DAU ทั้งหมด และมี Daily TXN รวมกันเพียง 256k จาก 4.2m คิดเป็นเพียง ~6% จากยอดทั้งหมด ซึ่งแสดงว่า Top4 DApps ไม่ใช่ปัจจัยหลักที่ทำให้เกิด Daily TXN และจำนวน DAU ที่เยอะ

โดยเราได้เจาะข้อมูลว่า Daily TXN ส่วนใหญ่เกิดจากอะไร ก็จะเห็นได้ว่าการใช้งานที่ก่อให้เกิดธุกรรรมเยอะที่สุดจะเป็นการ Transfer ตัว Native อย่าง BNB และรองลงมาจะเป็นการใช้งานในส่วนของ ERC20 และ Stable Coin ประจำเชนอย่าง BUSD นั่นเอง ซึ่งสรุปได้ว่าเชน BNB มีการใช้งาน ERC20 และ Defi เยอะพอสมควร

จากที่เล่าคร่าวๆเกี่ยวกับทั้ง Layer 1 และ Layer 2 ทีนี้เราจะมาเปรียบเทียบให้เห็นกันว่า รายละเอียดของทั้งสองมีรูปแบบที่ต่างกันยังไง

โดยทั่วไปการมี Layer 2 ได้นั้น พื้นฐานของ Layer 1 ควรที่จะแข็งแรงก่อน มีความ Decentralized และ Security ที่สูง จากนั้นจึงต่อยอดเป็นทางด่วนอย่าง Layer 2 ได้ แต่ Layer 2 บางตัวก็จะมีการ Proof ข้อมูลผ่าน Off-chain ซึ่งต่างจาก Layer 1 ที่ส่วนใหญ่คือ On-chain

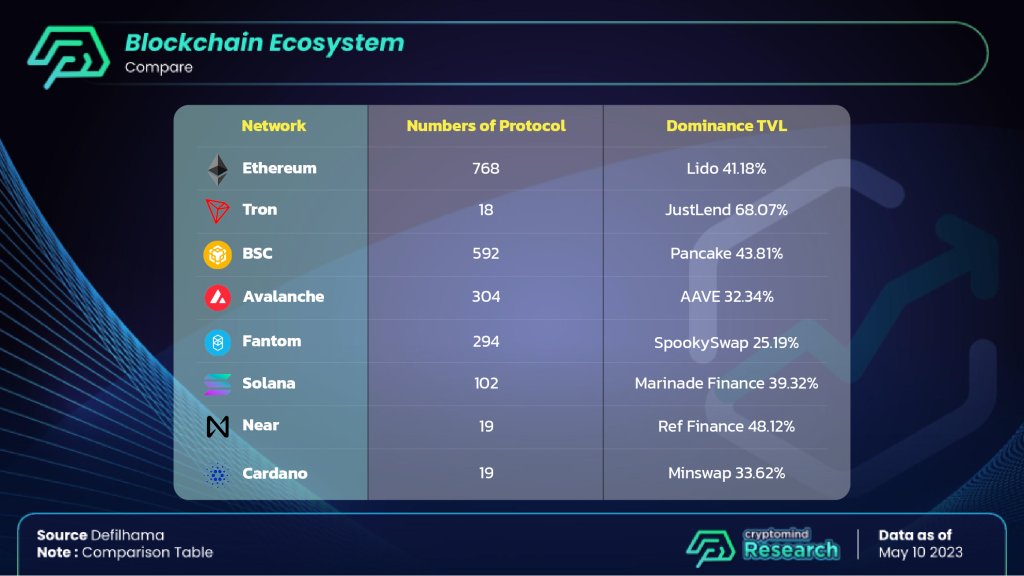

พาร์ทนี้จะเป็นพาร์ทที่ลงลึกในมุมของ On-chain Data โดยเริ่มที่ Blockchain Ecosystem

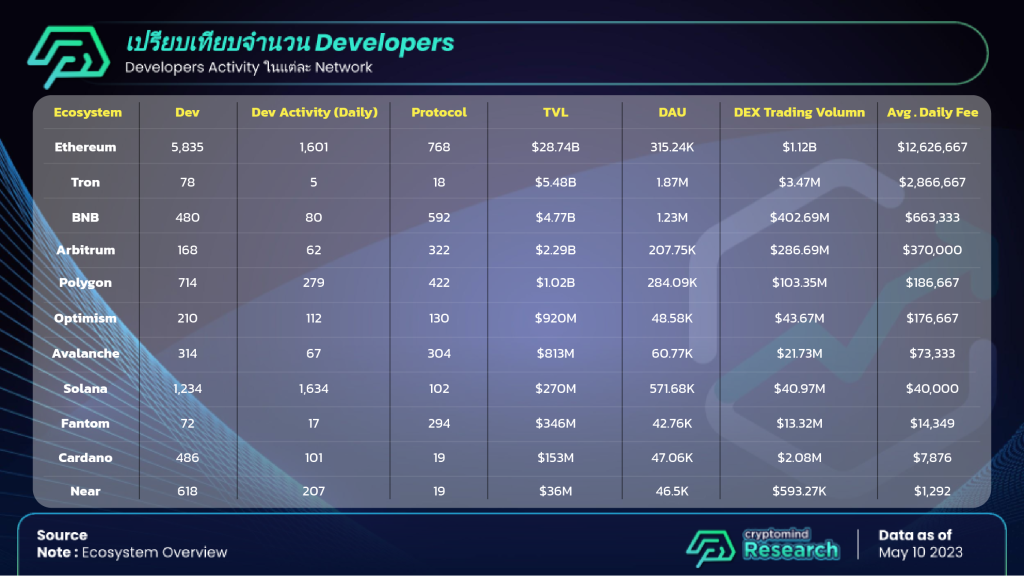

จากภาพก่อนอื่นเราได้ทำการสำรวจถึงจำนวนของ Protocol ที่อยู่บนเชนต่างๆ เราจะสังเกตุได้เลยว่าเชนที่มีจำนวน Protocol เยอะที่สุดคือ Ethereum ซึ่งขึ้นชื่อว่าเป็นเชนแห่งนวัตกรรมที่ดึงดูดให้นักพัฒนามาสร้าง Protocol กันบน Ecosystem และกลายเป็นเชนที่ TVL สูงที่สุด

ส่วนรองลงมาจะเป็นเจ้าตัว BSC และ Avalanche ที่มีจำนวน Protocol ที่สูงพอสมควรสื่อให้เห็นว่า มีบริการที่หลากหลายสามารถดึงดูดให้คนเข้ามาใช้งานบน Ecosystem ได้ แต่ต้องพึงระวังเลยว่าการเกิดขึ้นของ Protocol บนเชน Alternative Layer 1 ส่วนใหญ่แล้วก็ Fork Protocol มาจาก Ethereum Ecosystem แทบทั้งสิ้น

และในส่วนของ Dominance นั้น ส่วนใหญ่แล้ว 30-40% ถือว่ากำลังดีแล้วไม่ควรเกินกว่านี้เพราะถ้าเกินก็เท่ากับมีการผูกขาดของ Protocol เกิดขึ้นบนเชน และหากเกิดปัญหากับ Protocol ก็จะส่งผลเสียต่อเชนนั้นๆเยอะพอสมควร และถ้าในอุดมคติควรที่จะมี Dominance น้อยๆจะทำให้เกิดการกระจายตัวของ Protocol ที่เยอะ

โดยข้อมูลด้านนี้จะช่วยสื่อให้รู้ว่า การที่มี Dev Activity เยอะบนเชนนั้นๆ ก็ยิ่งเท่ากับว่าเชนนั้นมีกำลังในการพัฒนาที่สูงและมีแนวโน้มที่ดีต่อการเกิดการพัฒนา Feature ใหม่ๆ และเกิด Product ใหม่ๆบนเชน ทำให้ดึงดูดคนใหม่ๆเข้ามายัง Ecosystem ได้นั่นเอง หาก Dev Activity ต่ำก็สามารถอนุมานได้ว่าเชนนั้นมีแนวโน้มจะไม่ได้ไปต่อเพราะไม่มี Dev มาพัฒนาจนทำให้ไม่เกิด Dev Activity

ปริมาณ Developer ใน Blockchain Network แต่ละ Chain ค่อนข้างมีความสำคัญในการสร้างสรรค์ผลงานและคุณค่าให้กับ Chain นั้น เนื่องจาก ถ้า Chains ไหนมี Developers ปริมาณมาก และมีการ Commit พวก Code ต่างๆ ขึ้น Github มันแสดงถึงการพัฒนาตลอดเวลาในการสร้าง Protocol ใหม่ๆ ที่มี Feature ตอบโจทย์ผู้ใช้งาน ปริมาณ Protocol ที่เยอะส่งผลต่อทางเลือกของ Users ด้วย เมื่อ Users เข้ามาใช้งานเยอะ ก็จะสร้างรายได้แก่ Blockchain Network นั้นๆ เมื่อเม็ดเงินอยู่ที่ Chain ไหนเยอะ สิ่งนี้มักจะดึงดูดให้ Developers อยากจะเข้าไปพัฒนาโปรเจคบน Chains นั้นๆ

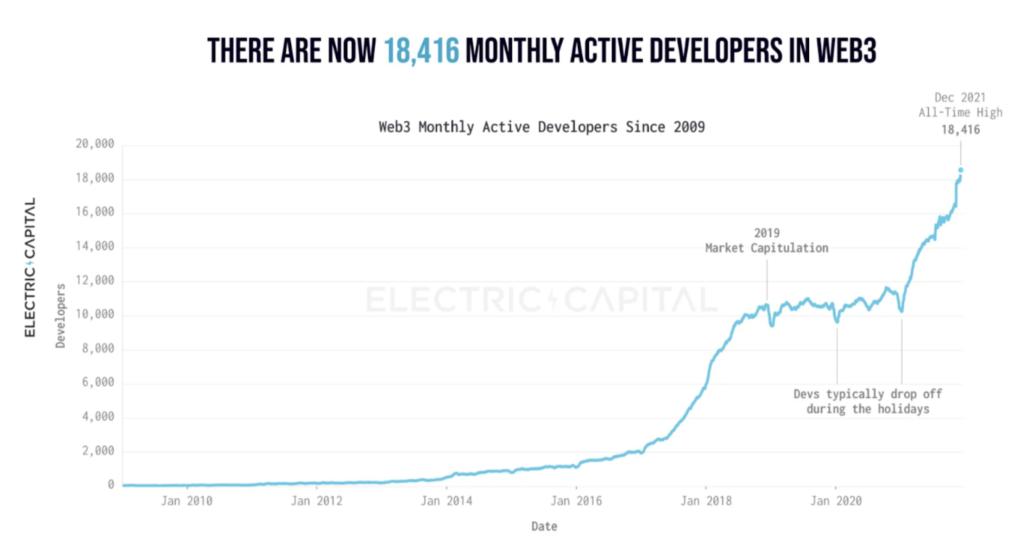

จากรายงานของทาง Electric Capital ที่ได้มีการจัดทำ รายงานของนักพัฒนาบล็อคเชนในปี 2021 และ 2022

จากการจัดเก็บข้อมูลของ Electric Capital จำนวน Active Developer รายเดือนตั้งปี 2009 ได้มีปริมาณเพิ่มขึ้นอย่างต่อเนื่อง โดยในช่วงปี 2016 จนถึง 2017 เป็นช่วงที่ทีมีอัตราในการเพิ่มขึ้นของ Active Developer ค่อนข้างสูงจนไปถึงจุดที่อัตราการเติบโตรายเดือนลดลงเนื่องจากสภาวะตลาดคริปโตอยู่ในช่วงขาลงและกลับมา Peak อีกครั้งในช่วง Bull Run ที่เป็น DeFi Summer จนถึงปลายปี 2021 มีปริมาณ Active Developer สูงสุดอยู่ที่ 18,416 คนต่อเดือน โดยมีปริมาณ Code ที่อยู่ใน Repository มากถึง 500,000 Code และ Developer ได้ Commit Code ไปทั้งสิ้น 160M Code

ข้อมูลที่น่าสนใจในช่วงปี 2021 นั้นมีดังนี้

มีข้อมูลที่น่าสนใจอื่นๆอีก เนื่องจากในปี 2021 เป็นปีที่มี Blockchain Network เจ้าอื่นๆ นอกเหนือจาก Bitcoin และ Ethereum เกิดขึ้นไม่ว่าจะเป็น Polkadot, Solana, NEAR, Avalanche , Tezos, Polygon, Cardano ที่มี Active Developer ในแต่ละ Ecosystem เพิ่มเข้ามามากกว่า 250 คนต่อเดือน โดยอัตราการเติบโตเมื่อเทียบกับระยะเวลาเดียวกันในอดีตค่อนข้างเร็วกว่าฝั่ง Ethereum มาก

จากข้อมูลระหว่างปี 2020 ถึง 2021 กลุ่มที่มี Developer ใน Ecosystem ใหญ่ที่สุด 5 อันดับแรกจะเป็น Ethereum, Polkadot, Cosmos, Solana และ Bitcoin ที่มี Active Developer มากกว่า 300 คน โดยเราจะเปรียบเทียบ Active Developer ในแต่ละเดือนของแต่ละ Ecosystem จะพบว่าในช่วงเดือนธันวาคม 2020 ถึง เดือนธันวาคม 2021 นั้น ทาง Solana มีการเติบโตของ Active Developer รายเดือนสูงถึง 4.9 เท่าจากปี 2021 ส่วน NEAR มีการเติบโตของ Active Developer อยู่ที่ 4 เท่า Polygon มีการเติบโตของ Developer มากกว่า 2 เท่า ในขณะที่ Cardano มีการเติบโตเพียง 90% , BNB Smart Chain เติบโต 80% , Cosmos เติบโต 70%

ส่วนในกลุ่ม Ecosystem ที่มีขนาดกลางไปจนถึงเล็กที่มี Developer จำนวนน้อยกว่า 300 คนใน Ecosystem อย่าง Terra Luna, Fantom, และ Harmony One มีค่าเฉลี่ยของ Active Developer รายเดือนเติบโตประมาณ 4 เท่าในปี 2021 ส่วน Avalanche และ Algoland มีการเติบโตของ Developer อยู่ที่ประมาณ 3 เท่าในปี 2021

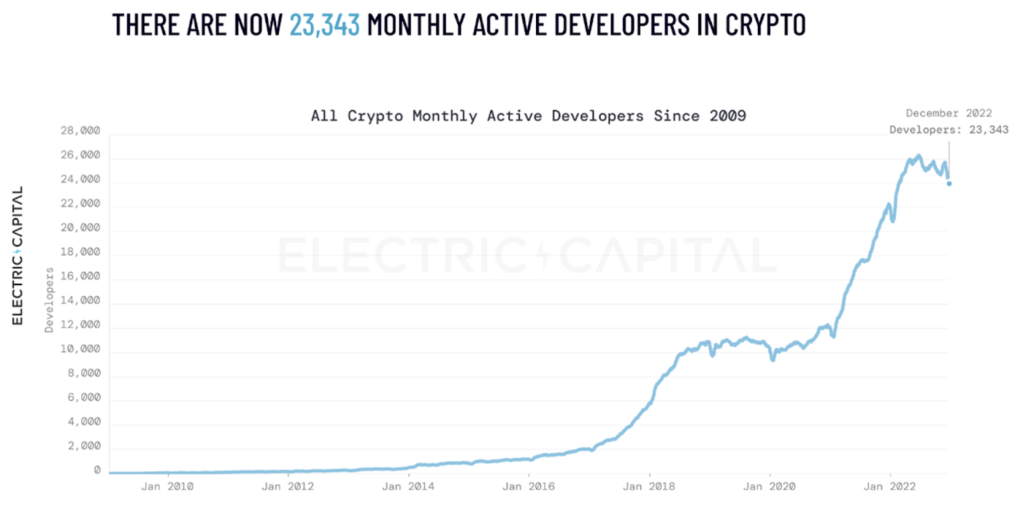

มีการเติบโตของปริมาณ Active Developer รายเดือนเพิ่มขึ้นจากปี 2021 ในเดือนธันวาคมปี 2022 มีจำนวนอยู่ที่ 23,343 เพิ่มขึ้นมาประมาณ 5% จากปี 2021 ในขณะที่ราคาของเหรียญคริปโตมีการปรับตัวลดลงของราคา 70% โดยในปี 2022 ในแต่ละ Ecosystem มีการเติบโตของ Developer เพิ่มขึ้นดังนี้

จากข้อมูลของ Electric Capital ถึงแม้ว่า Ethereum Ecosystem เริ่มที่จะมี Growth Rate การเติบโตของ Active Developer ที่น้อยลงกว่า Blockchain ที่เกิดใหม่ แต่ตัวเลขรายเดือนที่เราเห็นก็มากกว่า Blockchain Network ตัวอื่นๆ ทำให้ Ethereum Ecosystem มีการเติบโตมากกว่า Blockchain Network ตัวอื่นๆ

และต่อมาปัจจัยที่สำคัญที่ควรตระหนักเกี่ยวกับ Blockchain นั่นคือเรื่องของความ Decentralize ซึ่งยิ่งเชนไหนมีความ Decentralize ที่สูง ก็นำมาด้วย Security ที่สูง โดยมีภาพเปรียบเทียบ

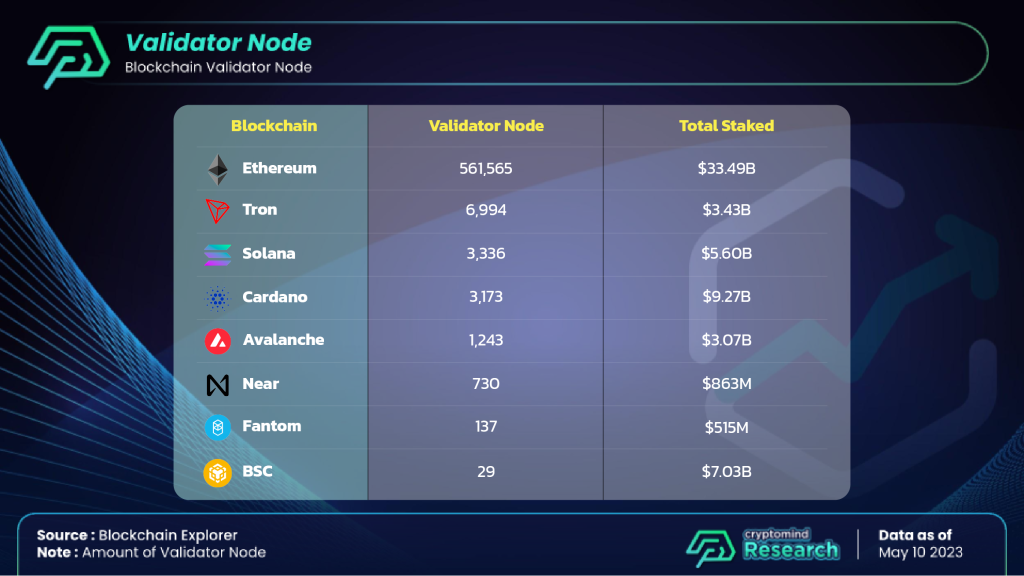

ซึ่งบทความนี้มักจะย้ำหลาบรอบถึงความ Decentralize และ Centralize ที่รายใหญ่มักคำนึงถึง แล้วมันวัดกันยังไง ? ซึ่งวิธีการหลักๆก็คือการดูจำนวน Validator Node ของแต่ละเชน ยิ่งเชนไหนมีจำนวนที่เยอะก็เท่ากับว่ามีความ Decentralize และมี Security ที่สูง เพราะยิ่ง Node มีจำนวนที่น้อยเท่ากับว่า Network นั้นถูกควบคุมโดนคนเพียงไม่กี่คนเท่านั้นและจะมีโอกาสทำให้ Attacker สามารถโจมตีเพียงไม่กี่ Node ก็ทำให้ Network ล่มได้นั่นเอง ซึ่งแน่นอนว่ารายใหญ่คงไม่อยากเก็บเงินไว้ในที่ๆไม่มั่นคง และสุ่มเสี่ยงแน่นอน

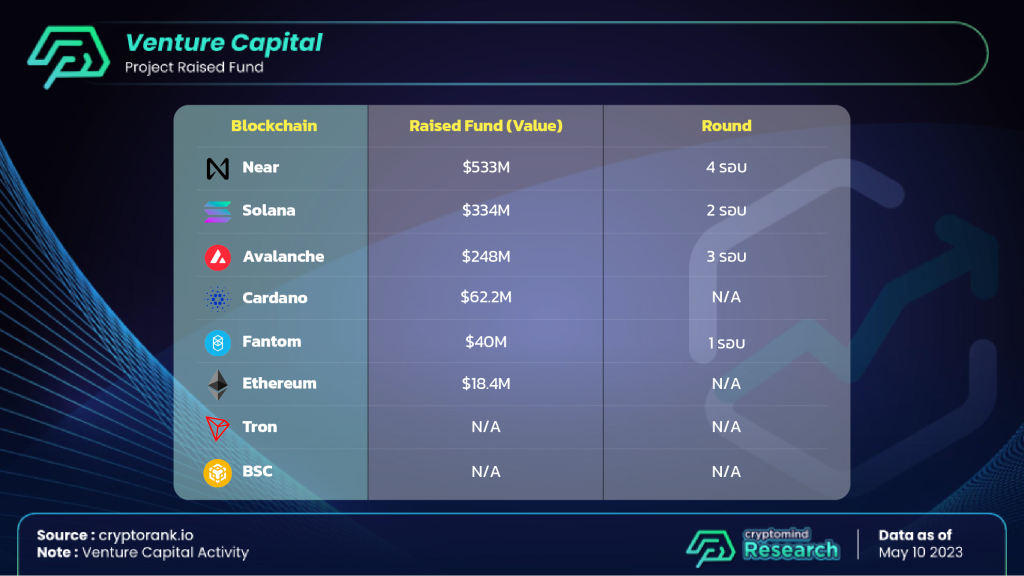

ในส่วนของ Venture Capital นั้น ส่วนใหญ่ก็ค่อนข้างที่จะให้ความสำคัญในการลงทุนกับ Blockchain Layer 1 พอสมควรอาจจะด้วยการมองเห็นโอกาสการ Growth ของการสร้าง Infrastruncture สำหรับโลก Digital ในอนาคตซึ่งแน่นอนว่ายิ่งลงทุนด้วยเม็ดเงินที่สูงก็ย่อมอนุมานได้ว่า โปรเจคนั้นรายใหญ่เห็นว่ามี Potential ที่สูง และอีกอย่างทีมก็จะมีเวลามากพอในการพัฒนาเพื่อให้ Product ออกมาสมบูรณ์มากที่สุด

โดยเราจะเทียบข้อมูลการ Raised Fund ของแต่ละเชนว่าได้เงินลงทุนไปเท่าไหร่ เชนไหนได้สูงที่สุดทำให้เราพอจะวิเคราะห์ภาพรวมใน Sector นี้ได้ว่าตัวไหนน่าจับตามอง

ซึ่งจะเห็นได้ว่าตัวที่ VC ลงทุนไปเยอะที่สุดทั้งในแง่ของจำนวนเงินและจำนวนรอบระดมทุนจะเป็นโปรเจค Near ซึ่งคนมักจะบอกว่าเป็นเหมือนเชน Ethereum 2.0 ที่เสร็จนานแล้วและมีการทำ Sharding ในการ Scale การใช้งานไว้เรียบร้อยแล้ว ซึ่ง Near ณ ปัจจุบันก็ยังไม่ค่อยมีการเคลื่อนไหวมากเท่าไหร่แต่ยังไงก็ควรจับตาดูว่าจะออกไม้เด็ดอะไรมาอีกรึปล่าวนอกจากในแง่ของการ Scalability

และโปรเจคที่รองลงมาจะเป็น Solana และ AVAX ซึ่งก่อนหน้านั้นค่อนข้าง Hype พอสมควรทำให้แย่งสัดส่วน TVL จาก Ethereum ไว้ได้พอสมควรแต่พักหลังก็เริ่มซาลงเมื่อดูจากจำนวน TVL บน Ecosystem

การที่เชนไหนมี Venture Capital มาลงทุนในจำนวนที่เยอะย่อมมีผลต่อราคาในช่วง Bull Run ซึ่งราคามักจะดีดแรงมากทั้งจากการที่คน Fomo ตามข่าวนักลงทุน และการ Manipulate เอง เช่นการดัน Solana ของ FTX หรือการดัน AVAX ของ Three Arrow Capital ซึ่งท้ายที่สุดแล้วก็จบไม่สวยสักราย

โดยแท้จริงแล้ว การระดมทุนที่เยอะก็ไม่สามรถตัดสินใจได้เลยว่าโปรเจคจะสำเร็จ เพราะมุมมองนักลงทุนอาจจะเห็นว่าเป็นไปได้แต่พอใช้งานจริงอาจจะไม่สามารถดึง Users ไว้ได้ หรือนักลุงทุนบางกลุ่มอาจจะเห็นโอกาสจากการทำกำไรในโปรเจคเพียงเท่านั้น ซึ่งต้องมองหลายๆมุม เพราะ VC แต่ละเจ้าก็ย่อมมีคาแร็คเตอร์ที่ต่างกัน บางเจ้าเน้นเกร็งกำไร บางเจ้าเน้นยั่งยืน

กลุ่มตัวอย่างที่เราจะหยิบออกมาดู Portfolio จะเป็นเพียงกลุ่มตัวอย่างที่ถูกจัดลำดับโดย Social Score ต่างๆที่จัดทำโดย Portfolio Tracking ชื่อดังอย่าง Debank โดยเราจะมาดูว่า Web 3 Social Ranking 50 อันดับแรกนั้น โดยส่วนใหญ่แล้วถือ Crypto Asset ที่อยู่บน Blockchain Network อะไรเป็นส่วนใหญ่

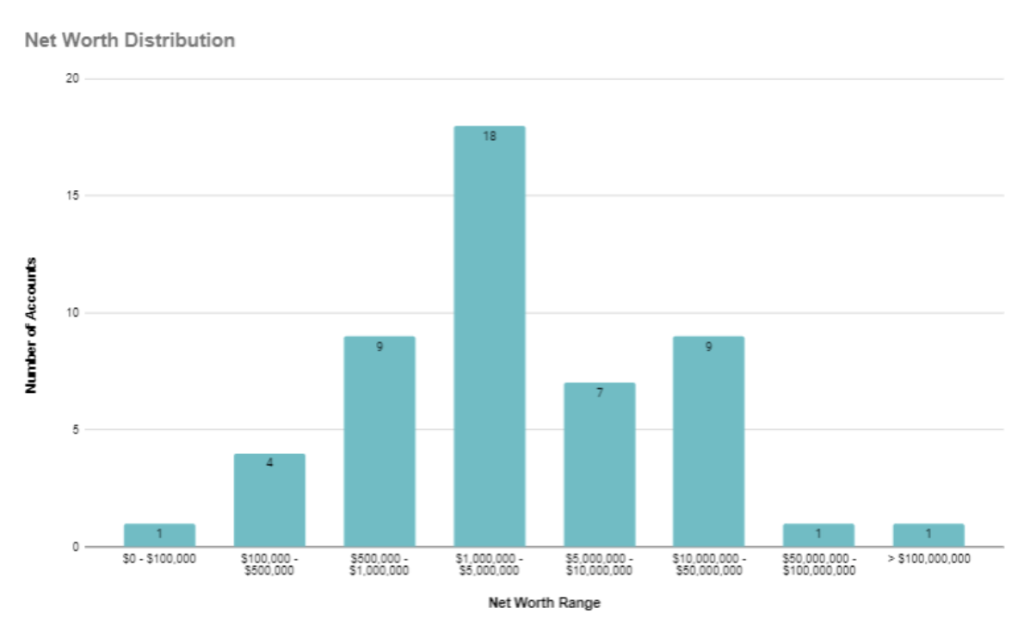

โดยข้อมูล Net Worth ของกลุ่มตัวอย่างเป็นการ Snap Shot อ้างอิงจากวันที่ 1 พฤษภาคม 2023 เท่านั้น จะไม่คลอบคลุมเงื่อนไขในส่วนของการ Transfer เหรียญออกจาก Wallet ไปยัง Wallet อื่นหรือโอนเข้า Centralized Exchange (CEX) ที่จะทำให้ปริมาณเหรียญใน Chain ใด Chain หนึ่งลดลง โดยมูลค่ารวมทั้งหมดของ 50 บัญชีจะอยู่ที่ประมาณ 540 ล้านดอลลาร์สหรัฐ โดยจะมีการกระจายตัวของมูลค่าในบัญชีดังนี้

รูปที่ xx การกระจายตัวของมูลค่าในบัญชีของนักลงทุน 50 อันดับแรกจากการจัดอันดับ Web 3.0 Social Ranking โดย Debank

จากข้อมูลข้างต้นเราจะพบว่ากลุ่มตัวอย่างของเรานั้นมี Net Worth ส่วนใหญ่อยู่ในช่วงประมาณ $1,000,000 ถึง $5,000,000 และข้อมูลมากกว่า 90% จะเป็นบัญชีที่มีมูลค่า $100,000 ถึง $50,000,000 บัญชีที่มีมูลค่าน้อยที่สุดจะอยู่ที่ $41,250 และบัญชีที่มีมูลค่ามากที่สุดจะอยู่ที่ $170,068,983 การที่บัญชีของนักลงทุนมีความหลากหลายมูลค่าทำให้เราเห็นมุมมองการถือสินทรัพย์ดิจิทัลนั้นมีการกระจายอยู่ใน Blockchain Network ไหนเป็นส่วนใหญ่

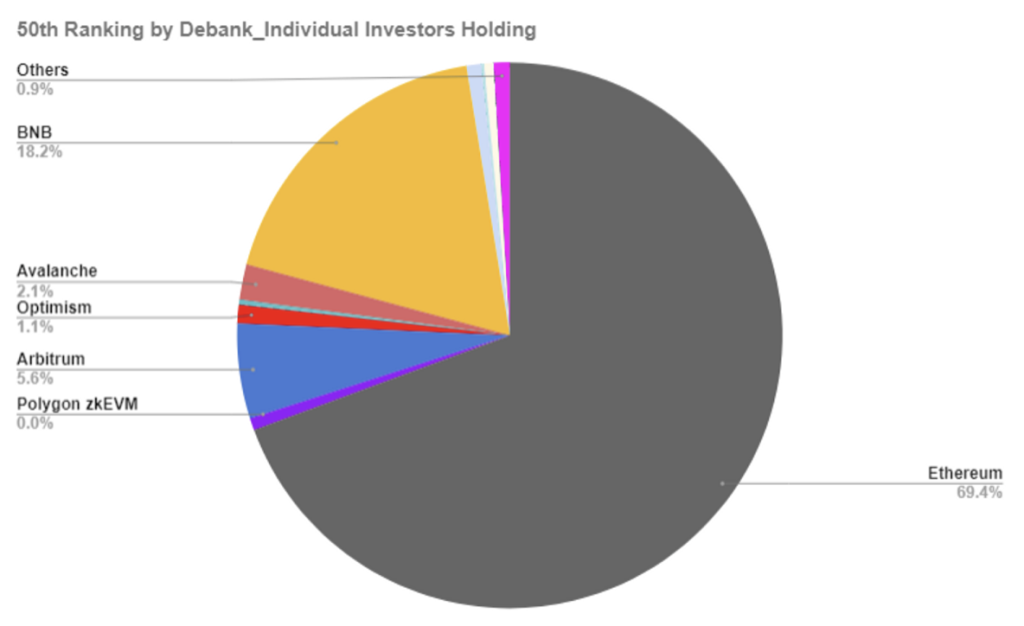

จากข้อมูลจะเห็นว่าคนส่วนใหญ่ที่เป็นตัวแทนกลุ่มตัวอย่างจาก Web 3.0 Social Ranking 50 อันดับแรก ยังคงถือ Asset ที่อยู่บน Ethereum สูงถึง 69.4% ส่วนอันดับที่ 2 จะเป็น Asset ที่อยู่บน BNB Chain 18.2% และอันดับที่ 3 เป็น Asset ที่อยู่บน Arbitrum 5.6%

รูปที่ xx การกระจายตัวของ Asset ในแต่ละ Blockchain Network ของ Individual Investors 50 อันดับแรกที่จัดอันดับโดย Debank

Note: ต้องเขียนเรื่อง Social Indicator อาจจะเป็นแรงจูงใจให้คนที่มา Follow ถือ Asset ในสัดส่วนแบบเดียวกัน เพราะเป็นการเลียนแบบพฤติกรรมของคนที่เราติดตาม การให้น้ำหนัก Asset ที่อยู่ในบัญชีของคน 50 คนแรกที่คนตามเยอะอาจจะสามารถเป็นตัวแทนของกลุ่มตัวอย่างที่ใช้งาน Debank ได้

จากหัวข้อ Dev Activity การที่ Blockchain Ecosystem ไหนมีปริมาณ Developers เยอะจะสามารถพัฒนา Protocol ต่างๆได้ในปริมาณมากและมี Innovation ที่เหนือคู่แข่ง ทำให้สร้างคุณค่าให้กับ Ecosystem นั้นๆ

เมื่อ Protocols ที่เกิดขึ้นมีความหลากหลาย มันก็สามารถที่จะตอบโจทย์กับผู้ใช้งานได้มากขึ้น เราจะเห็นได้จากหลายๆตัวแปร ไม่ว่าจะเป็นปริมาณเงินที่นำมาล็อคในระบบ ปริมาณการทำธุรกรรมทีเกิดขึ้นปริมาณมากใน Ecosystem นั้น จำนวนผู้ใช้งาน ทั้งหมดจะนำไปสู่ รายได้ที่มากขึ้นของ Blockchain Network นั้นๆ

Total Value Locked หรือ เงินที่ล็อคอยู่ใน DeFi ในแต่ละ Blockchain Ecosystem นั้นแสดงให้เห็นถึงสภาพคล่องที่สามารถนำมาใช้งานในกิจกรรมต่างๆ ของ Protocols แต่ละหมวดหมู่ อย่างเช่น DEX ถ้ามี TVL สูงๆ ก็จะเกิดประโยชน์ในเรื่องราคาในการซื้อขายจะทำให้มี Slippage หรือ Price Impact ที่จะเกิดขึ้นน้อยกว่า DEX ที่มี TVL น้อย และสามารถที่จะรองรับ Volume ในการเทรดขนาดใหญ่ได้ องค์ประกอบเหล่านี้ก็จะส่งผลให้ดึงดูด Users เข้ามาใช้งานทำให้สร้างรายได้กับ Protocols และ Ecosystem นั้นๆ หรือในกลุ่มของการกู้ยืมเงิน (Lending/Borrowing Protocol) ก็จะสามารถมีแหล่งให้กู้ยืมเงินขนาดใหญ่ ทั้งนี้ตัว Protocol เองก็จะสามารถคิดอัตราดอกเบี้ยเงินกู้ที่ถูกกว่าเจ้าอื่นๆได้ เป็นต้น

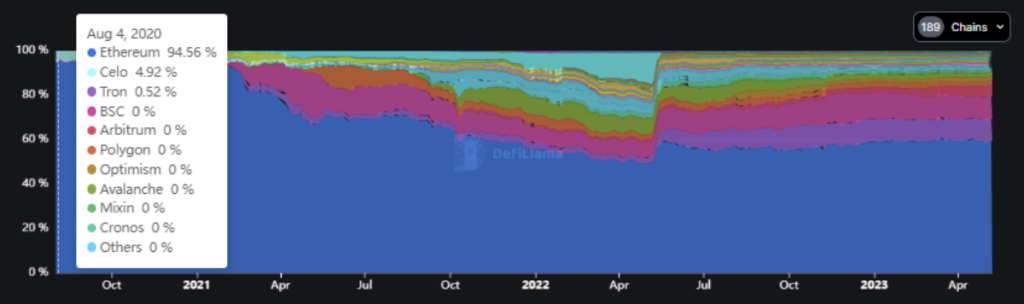

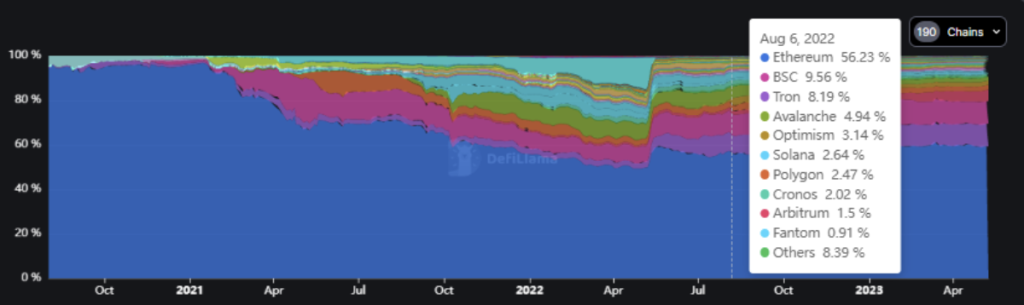

จากข้อมูล DefiLlama ในช่วงปี 2020 ที่เริ่มมี DeFi เกิดขึ้นซึ่ง ณ ตอนนั้นจะเป็น DeFi ที่อยู่บน Ethereum Main ซะส่วนใหญ่ ทำให้ TVL ในปี 2020 ของ Ethereum มี Market Share สูงถึง 94.56%

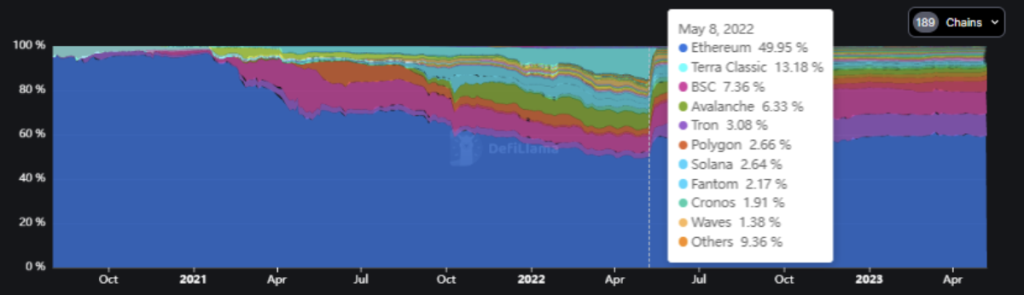

หลังจากช่วง DeFi Summer ในปี 2021 Market Share ของ Ethereum ก็เริ่มลดลงเรื่อยๆ ตามปริมาณ Ecosystem ที่เกิดใหม่ไม่ว่าจะเป็น BNB Chain, Solana, Avalanche, Fantom, และอื่นๆ โดยในเดือนพฤษภาคม ปี 2022 Market Share ของ Ethereum ลดลงมาจาก 94.56% ที่กล่าวไปข้างต้น ลงมาเหลือ 49.95% ตามมาด้วยอันดับ 2 คือ Terra 13.18% และอันดับ 3 อย่าง BSC 7.36%

หลังจากวันที่ 8 พฤษภาคม 2022 เกิดเหตุการณ์ Terra Luna Crash ทำให้ทั้งตัว Terra Ecosystem และ Ecosystem อื่นที่มีความเกี่ยวข้องหรือเคยร่วมมือกับทางฝั่ง Terra ได้มีปริมาณ TVL ที่ลดลงอย่างมาก ประกอบกับปัญหาบางอย่างของ Ecosystem นั้นเองด้วย ไม่ว่าจะเป็น Avalanche ที่มีเรื่องการ Lobby บริษัทกฏหมายที่ให้ใช้เงื่อนไขทางกฏหมายโจมตีคู่แข่ง หรือทางฝั่ง Solana ที่ตัว Blockchain มีการหยุดทำงาน (Chain Halt) ไปหลายครั้งในปี 2022

ในช่วงต้นเดือนสิงหาคมเริ่มมี TVL ของ Layer 2 ขึ้นมาติดอันดับต้นๆ อย่าง Optimism และ Arbitrum ในปี 2023 จนถึงปัจจุบัน TVL ของ Layer 2 ก็ขึ้นมานำกลุ่ม Alternative Layer อย่าง Solana, Avalanche และ Fantom

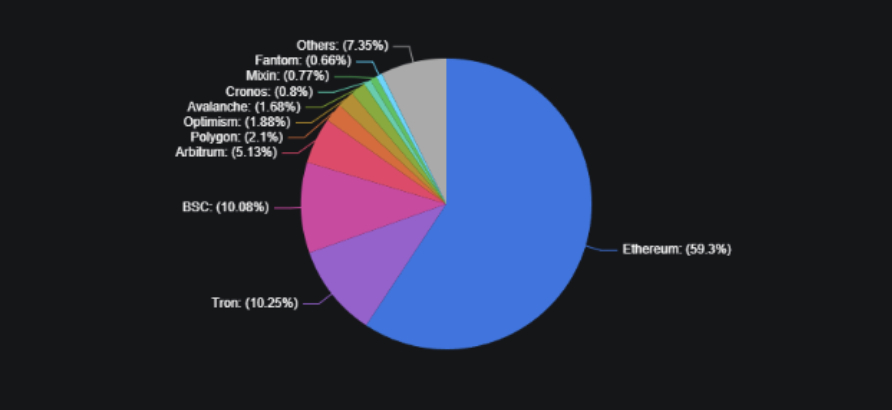

โดยสัดส่วน Market Share ของ Blockchain Ecosystem ในปัจจุบันอ้างอิงในวันที่ 4 พฤษภาคม 2023

Ethereum 59.3% , Tron 10.25%, BSC 10.08%, Arbitrum 5.13%, Polygon 2.1%, Optimism 1.88% , Avalanche 1.68%, Fantom 0.66% ส่วน Solana , Near และ Caradano ถูกรวมอยู่ในอื่นๆ เนื่องจากมี Market Share ที่น้อยมาก

จากข้อมูลข้างต้นตั้งแต่ช่วงกลางปี 2022 จนมาถึงปัจจุบัน Ethereum Ecosystem จะมี Market Share อยู่ระหว่าง 54% – 60% และสิ่งที่น่าสนใจก็คืออัตราการเติบโต TVL ของ Layer 2 อย่าง Polygon, Arbitrum และ Optimism

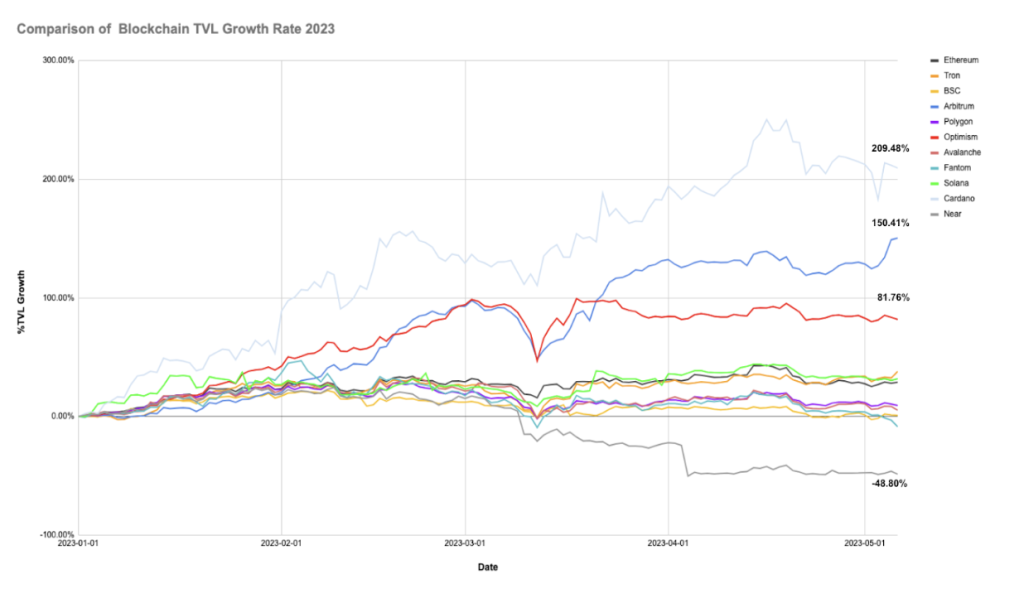

เปรียบเทียบการเติบโตของ TVL ในช่วงต้นปี 2023 มาจนถึงปัจจุบัน เราจะเห็นว่า Cardano Ecosystem มี TVL เติบโตมากที่สุดอยู่ที่ประมาณ 209.48% ซึ่งปัจจุบัน Cardano มี TVL อยู่ที่ $140M การเติบโต TVL อันดับที่ 2 จะเป็น Arbitrum Ecosystem ที่มี TVL เติบโตถึง 150.41% โดยมี TVL อยู่ที่ $2.79B แซง Polygon ขึ้นเป็นอันดับ 4 ของ Market Share เป็นที่เรียบร้อย อันดับที่ 3 เรื่องการเติบโตจะเป็นในฝั่งของ Optimism ซึ่งมี TVL โตขึ้น 81.76% ส่วน Ecosystem ที่มีการเติบโตของ TVL ติดลบในปี 2023 จะเป็น Ecosystem ในฝั่งของ Near -48.80% และ Fantom -8.69%

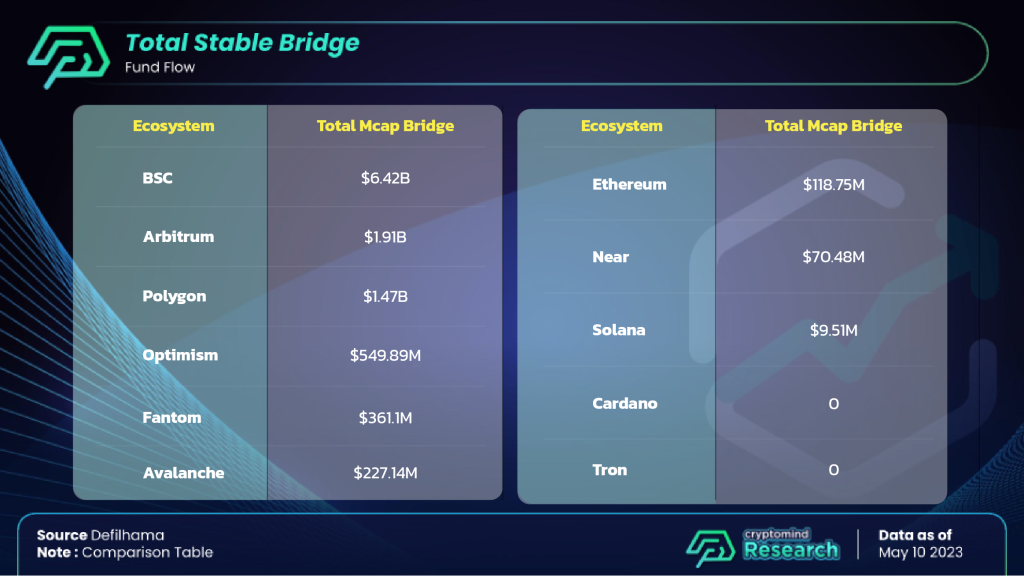

ในส่วนของ Stable Coin ที่ถูก Bridge จาก Ecosystem อื่นนำมาใช้งานใน Ecosystem ปลายทาง จะแสดงให้เราได้เห็น Fund Flow ของเงิน ซึ่งจะสามารถบอกได้ว่าปัจจุบัน Users นำเงินไปใช้งานที่ Chains ไหน ไม่ว่าจะเป็นการโอนเงินไปให้สภาพคล่อง (Liquidity Provider), การนำเงินไปใช้เป็นสินทรัพย์ค้ำประกันเพื่อใช้ในการกู้ยืมเงิน และการเทรดบน DEX

อ้างอิงจากข้อมูล DefiLlama

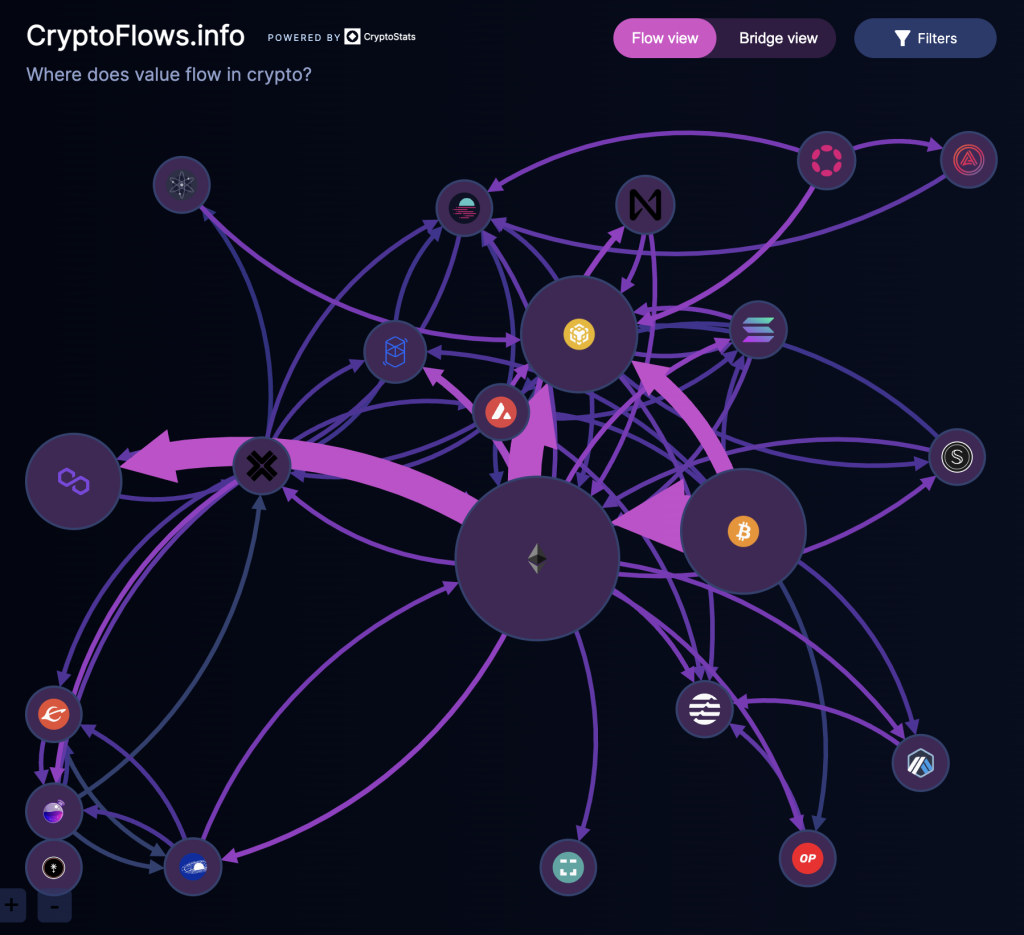

โดยภาพนี้แสดงถึง Flow การไหลของเงินว่าจาก Ethereum ถูก Bridge ไปเชนไหนมากที่สุด

สามารถสังเกตเห็นได้ชัดว่าเป็น BSC และ Polygon ที่ถูก Bridge ไปจาก Ethereum เยอะที่สุด รองลงมาเป็น Avalanche , Fantom และ Layer 2 ซึ่งตั้งคำถามได้ว่า มีอะไรที่น่าสนใจบน BNB Chain , Fantom, Avalanche และ Layer 2 หรือเปล่า เงินถึงไหลจาก Ecosystem อื่นเข้าสู่ Ecosystem ดังกล่าว ในส่วนของ Cardano และ Tron เราจะเห็นมูลค่า $0 ของการโอน Stable Coin ไป Ecosystem ดังกล่าว เนื่องจากในท้องตลาดตอนนี้ยังไม่มีเจ้าไหน ทำเชื่อมกับ EVM Based ไปที่ Non-EVM อย่าง Tron และ Cardano แต่ไม่ได้แปลว่า Ecosystem นั้นๆ ไม่มีการใช้งาน

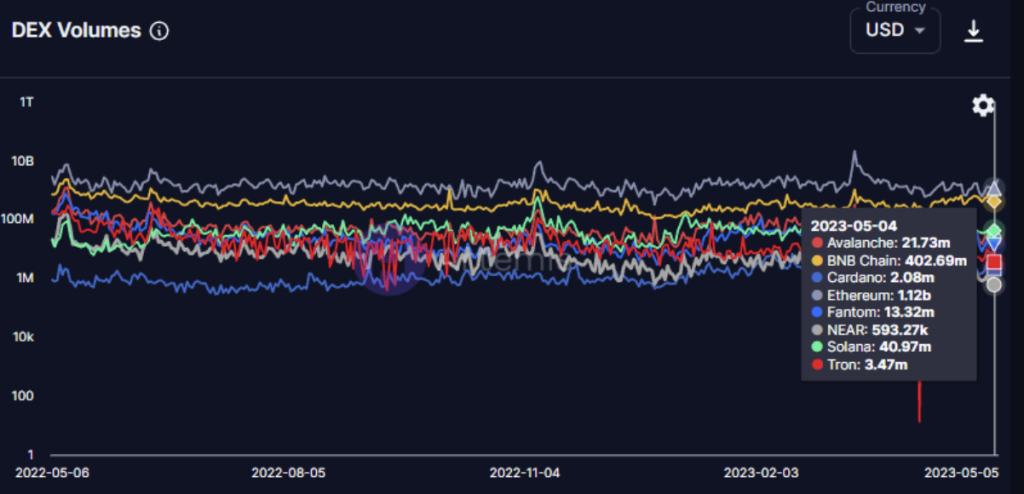

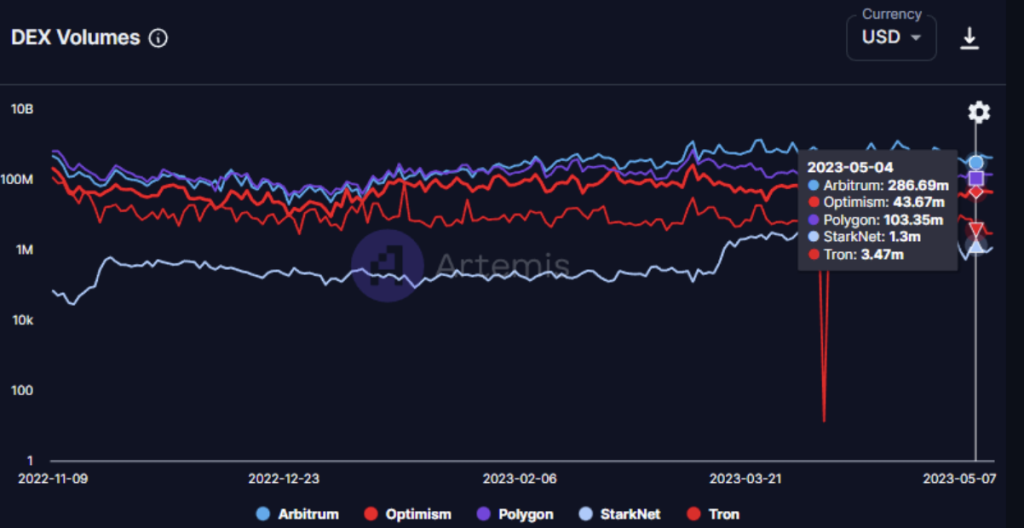

ปริมาณการเทรดรายวันของทุก Decentralized Exchange (DEX) บน Chain นั้นๆ อ้างอิงข้อมูลจากเวปไซด์ Artemis เราจะเห็นว่าปริมาณการเทรดบน DEX ของ Ethereum ในช่วงเวลา 1 ปีที่ผ่านมา จะมีปริมาณการเทรดเป็นอันดับ 1 ส่วนอันดับ 2 จะเป็น BNB Chain และ Chains อื่นๆ ที่สลับๆกันขึ้นลงในช่วงเวลาที่ผ่านมาจะเป็น Solana, Avalanche และ Fantom ส่วน Chains ที่มีปริมาณการเทรดรายวันค่อนข้างน้อยจะเป็น Tron และ Cardano ซึ่งข้อมูลดังกล่าวจะสอดคล้องกับที่เราวิเคราะห์ปริมาณ DAU และ Transactions ของ Tron ในเบื้องต้นว่าส่วนใหญ่จะเกิดจากการโอน $TRX token และ Stable Coin รวมไปถึงการ Mint/Burn ตัว USDT Stable Coin ในส่วนของ Cardano นั้นต้องบอกว่า DeFi บน Cardano มีไม่ค่อยเยอะ โดยที่ DEX ที่มี TVL และ Trading Volume เยอะที่สุดจะเป็น Minswap

อ้างอิงจากข้อมูล DappRadar ในวันที่ 4 พฤษภาคม 2023 มี ปริมาณการเทรดภายใน 24 ชั่วโมงที่อยู่ที่ $3.74M

ส่วนตัวที่มีปริมาณการเทรดภายใน 24 ชั่วโมงที่ผ่านมาอ้างอิงจากข้อมูลในวันที่ 4 พฤษภาคม จะเป็น Ecosystem ของ NEAR ที่ก่อนหน้านี้ตลอดระยะเวลา 1 ปีที่ผ่านมาจะมีปริมาณการเทรดใน Dex ต่างๆ สูงกว่า Cardano แต่เมื่อ Cardano เปิด Mainnet และมี Protcol เกิดขึ้นมี Dex ให้ใช้ในการ Swap Token ทำให้ NEAR ตกไปอยู่อันดับสุดท้ายของปริมาณการเทรด ซึ่ง DEX Protocol บน NEAR ที่มี TVL และ Trading Volume สูงสุดจะเป็น Ref Finance อ้างอิงจากข้อมูล DappRadar ในวันที่ 4 พฤษภาคม 2023 มี ปริมาณการเทรดภายใน 24 ชั่วโมงที่อยู่ที่ $121.5K

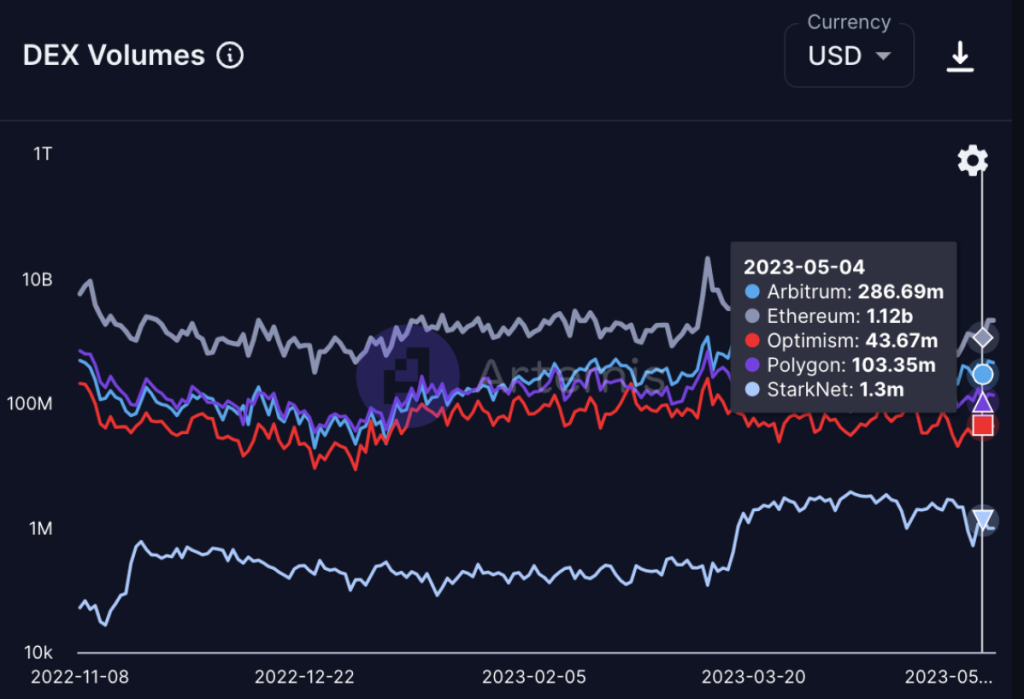

ในส่วนของปริมาณการในฝั่งของ Scaling Solution และ Layer 2 ของ Ethereum อย่างพวก Polygon, Optimism, Arbitrum, Starknet, และ zkSync นั้นมีปริมาณการเทรดมากน้อยเพียงใดเมื่อเปรียบเทียบกับ Ethereum และ Alternative Layer 1

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน Ethereum กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis

จากข้อมูลดังกล่าวเราจะเห็นว่า Ethereum Mainnet ก็ยังคงมีปริมาณการเทรดใน Dex ต่างๆ รวมแล้วมากกว่า Dex บน Scaling Solution/Layer 2 โดยที่อันดับ 2 และ 3 จะสลับขึ้นลงระหว่าง Polygon และ Arbitrum และปริมาณการเทรดบน Arbitrum ได้แซง Polygon จนมาถึงจุดสูงสุดในวันที่ 24 มีนาคม 2023 หลังจาก Arbitrum ได้มีการ Airdrop ตัว $ARB Token มาได้ 1 วัน

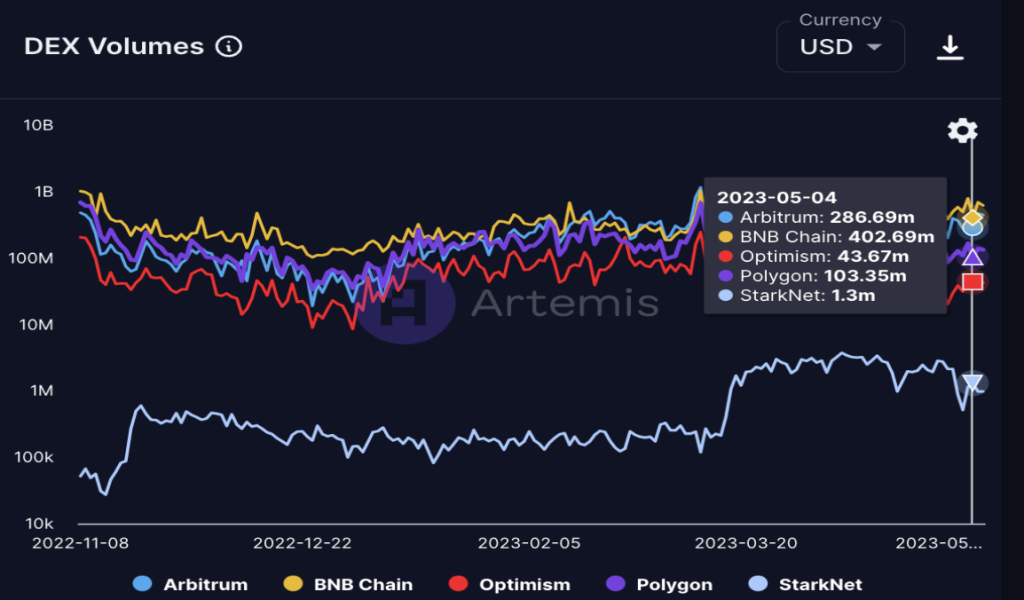

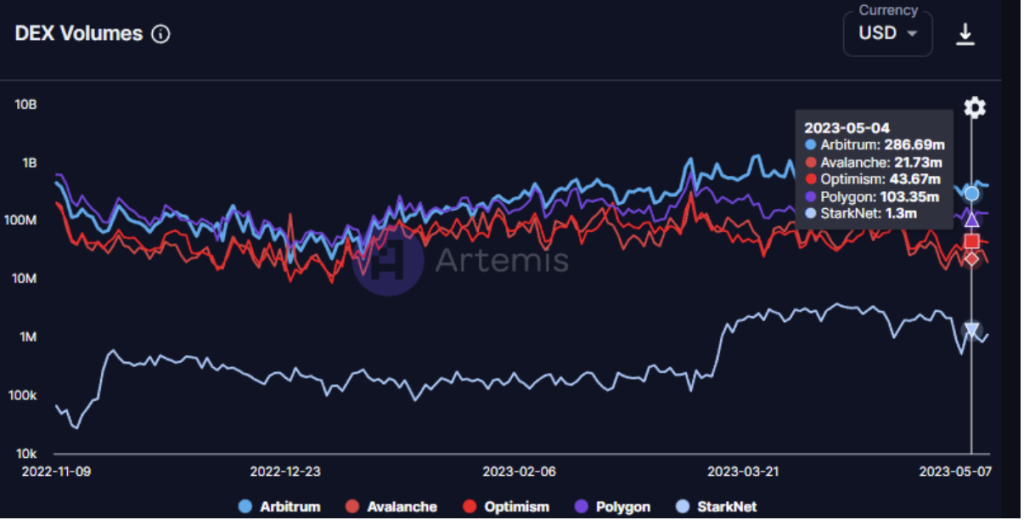

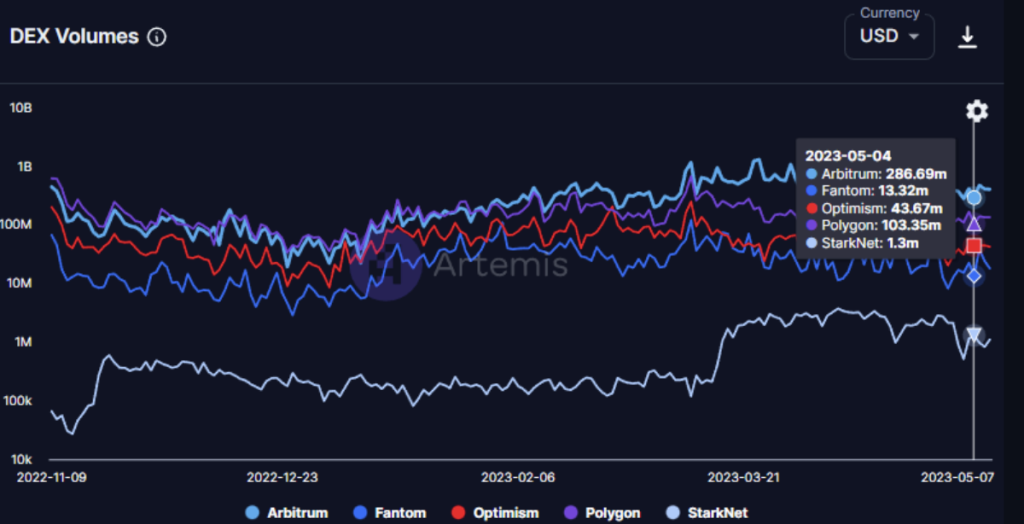

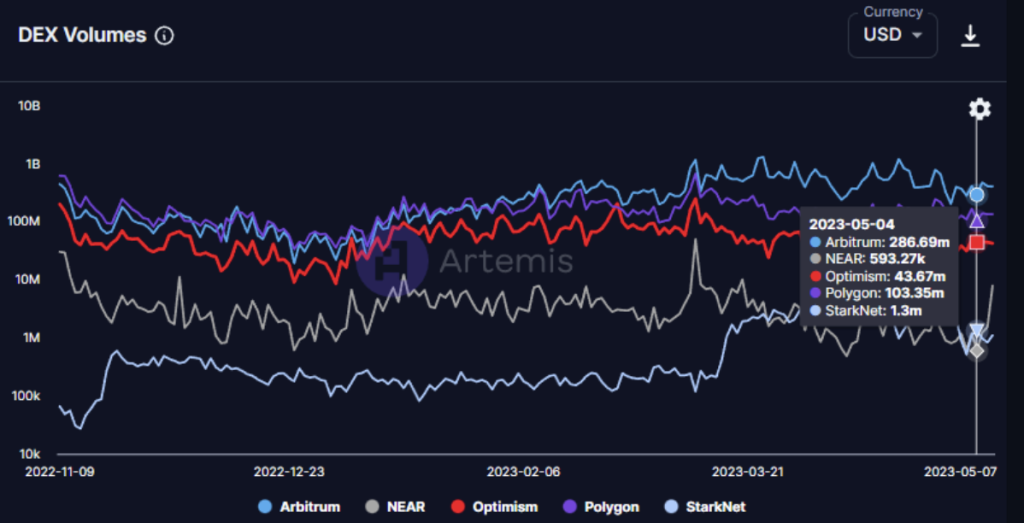

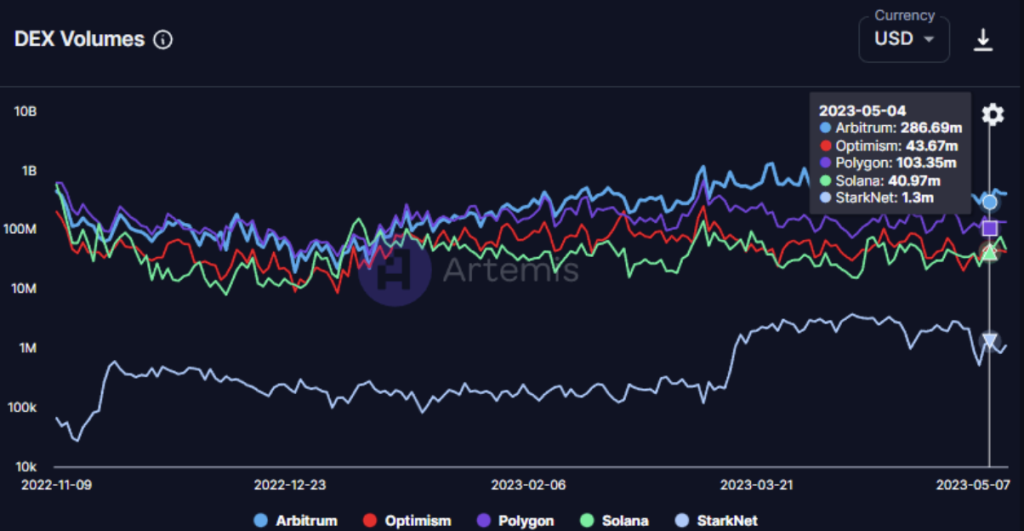

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน Alternative Layer 1 กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis โดยจะทำแยกเปรียบเทียบกับ Alternative Layer 1 แต่ละตัว เพื่อให้สามารถมองเห็นความแตกต่างได้ง่าย

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน BNB Chain กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน Avalanche กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน Fantom กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน NEAR กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน Solana กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis

กราฟเปรียบเทียบปริมาณการเทรดย้อนหลัง 6 เดือนของทุก Dex บน TRON กับ Scaling Solution/Layer 2 อ้างอิงข้อมูลจาก Arthemis

จากภาพรวมของปริมาณการเทรดของ Alternative L1 เทียบกับ Scaling Solution/Layer 2 เราจะเห็นว่ายังไม่มี L2 ตัวไหนที่มีปริมาณการเทรดบน DEX สูงกว่า BNB Chain โดยตัวที่ทำปริมาณการเทรดบน DEX ขยับเข้ามาใกล้ BNB Chain ได้นั้นจะเป็น Arbitrum ส่วนเมื่อเราเปรียบเทียบกับ Alternative L1 ตัวอื่น ส่วนใหญ่แล้ว L2 จะยังคงเหนือกว่า จะมีเพียงแค่ Optimism ที่ยังคงมีปริมาณการเทรดบน DEX สลับขึ้นลงกับ Solana ส่วน L2 ที่มีปริมาณการเทรดน้อยกว่าในทุกๆ Chains เมื่อเทียบกับ Alternative L1 จะเป็น Starkenet

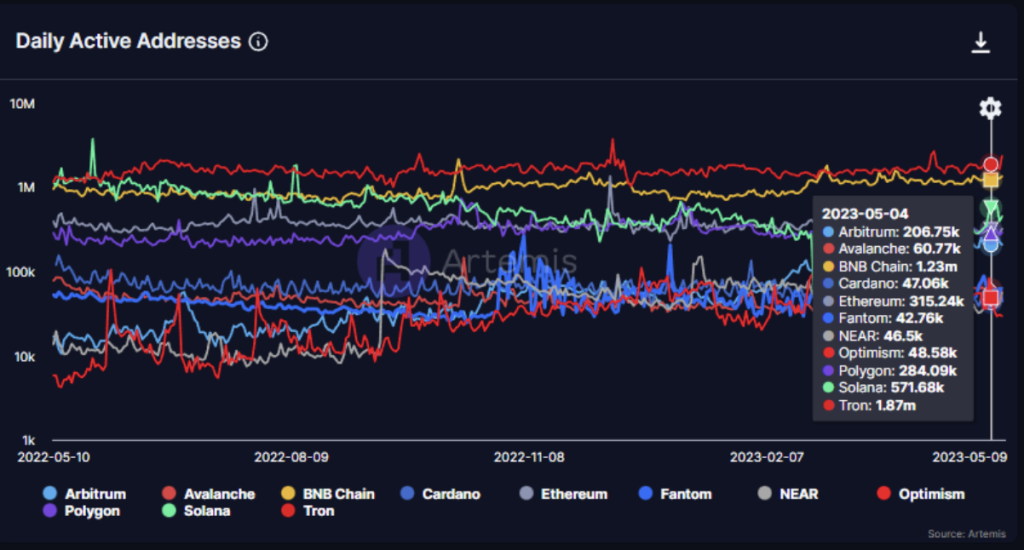

Daily Active Users (DAU) คือ ปริมาณผู้ใช้งาน Blockchain รายวัน ตรงนี้นับเป็น Unique Address เราไม่สามารถรู้ได้ว่า ผู้ใช้งานในแต่ละกระเป๋าเป็นใคร ไม่มีการระบุ identity ดังกล่าว ซึ่งตรงนี้เราจะไม่สามารถตีความหมายได้ว่ามีผู้ใช้งานจริงกี่คน เพราะคนหนึ่งคนอาจจะมีกระเป๋าในการทำธุรกรรมบนโลก Blockchain ได้หลายกระเป๋า

จากข้อมูลของ Arthemis ในระยะเวลา 1 ปีย้อนหลัง เราจะเห็นแนวโน้มที่เปลี่ยนแปลงไปของแต่ละ Ecosystem ว่ามีปริมาณ DAU เพิ่มขึ้นหรือลดลงมากน้อยแค่ไหน Tron ยังคงรักษาอันดับ 1 ของ DAU ไว้ จะเห็นว่ายังคงรักษาระดับ DAU ไว้ได้แถวๆ 1M Unique Address จากหัวข้อก่อนหน้านี้เราได้ทำการวิเคราะห์ DAU และ Transactions ที่เกิดขึ้นบน Tron นั้นส่วนใหญ่จะมีความเกี่ยวข้องกับการโอน TRX Token, Stable Coin และ การ Mint/Burn USDT ซึ่งเป็น Medium หลักที่ใช้ในการแลกเปลี่ยน Token ต่างๆ บนโลกของคริปโต

Ecosystem ที่มี DAU เป็นอันดับ 2 จะเป็นฝั่งของ BNB Chain ยังคงรักษาระดับการใช้งานมากกว่า 1M Unique Address ในฝั่งของ Solana Ecosystem มีปริมาณ DAU ลดลงมากกว่า 60% มาอยู่ที่ 571.68K unique address โดยในปัจจุบันมี DAU เกาะกลุ่มไปกับ Ethereum 315.24K unique address, Polygon 284.09K unique address และ Arbitrum 206.75K unique address

ส่วนกลุ่มสุดท้ายที่มี DAU ต่ำกว่า 100K unique address และมีปริมาณมาก น้อยสลับขึ้นลง ได้แก่ Avalanche, Optimism, Cardano, NEAR และ Fantom

จากข้อมูลข้างต้นเราจะเห็นว่า Layer 2 อย่าง Arbitrum มีการเติบโตของ DAU ค่อนข้างน่าสนใจในช่วง 1 ปีที่ผ่านมาจาก DAU 18.99K unique address มาเป็น 206.75K unique address (อัตราการเติบโตใน 1 ปีประมาณ 988%) อ้างอิงจากข้อมูลในวันที่ 4 พฤษภาคม 2023 ขึ้นมาใกล้กับ Polygon ที่เป็น Side Chain ที่เกิดมาก่อนได้อย่างสูสี ตรงนี้เรามองว่าเป็นการ Adoption ที่ดี เพราะ Users เริ่มหันมาใช้งาน Layer 2 มากขึ้น จนปริมาณ DAU เริ่มใกล้เคียงกับ Mainnet และ Side Chain

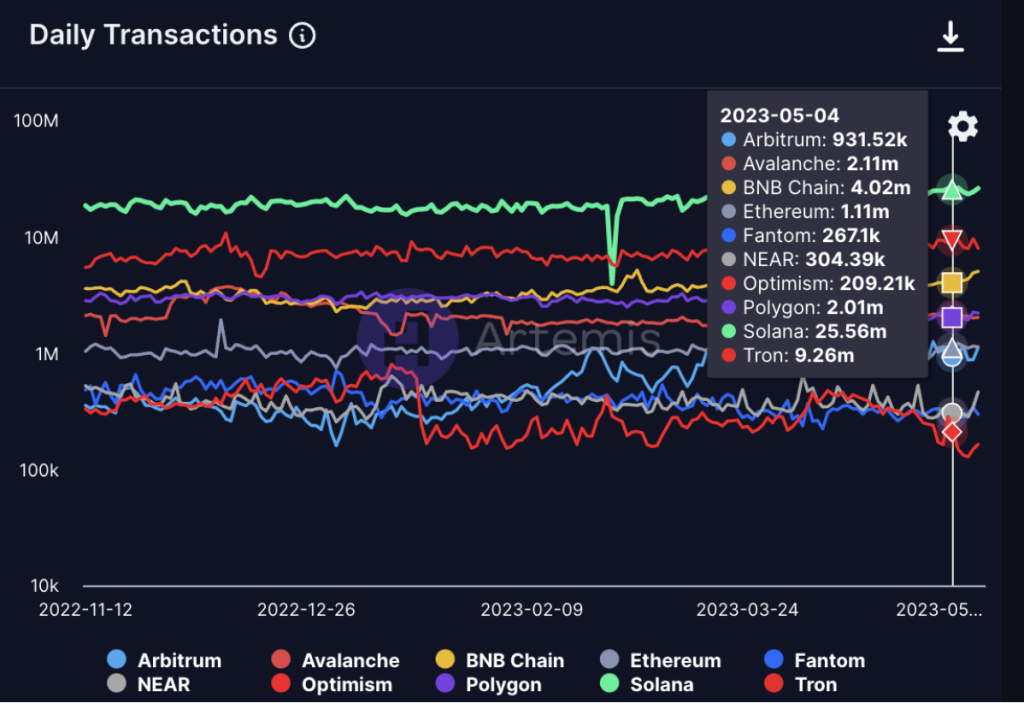

ปริมาณ Transactions ที่เกิดบน Blockchain Ecosystem ก็สามารถที่จะบ่งบอกถึงปริมาณธุรกรรมที่ Users ไปใช้งานใน Ecosystem โดย Ecosystem ไหนมีการใช้งานเยอะก็ย่อมเป็นที่น่าสนใจ และ Ecosystem นั้นก็มีแนมโน้มที่จะสร้างรายได้ ได้มากขึ้น เพราะการทำธุรกรรมทุกครั้งต้องมีการจ่ายค่าธรรมเนียมในการทำธุรกรรม (Transaction Fee)

ข้อมูลจากทาง Arthemis แสดงให้เราเห็นว่าปริมาณ Transactions ย้อนหลัง ตัว Solana Ecosystem จะมีปริมาณ Transactions มากกว่าทั้ง Layer 1 และ Layer 2 เป็นปริมาณมากกว่า 3 เท่าที่ Layer 1 และ Layer 2 ตัวอื่นๆทำได้ ทำให้เกิดข้อสงสัยว่ามีผู้ใช้งาน Solana Ecosystem มากขนาดนั้นจริงหรือไม่ เพราะปริมาณ DAU ที่เกิดขึ้นในระบบมีปริมาณลดลงเรื่อยๆ ในช่วง 6 เดือนที่ผ่านมา จนน้อยกว่า Tron, BNB, Ethereum และ Polygon

คำตอบในข้อสงสัยนี้ก็คือ แหล่งที่มาของ Transaction (Source) ว่าเกิดจากอะไร ต้องเกริ่นก่อนว่าสำหรับ Solana Ecosystem นั้นจะมีการนับ Transaction อยู่ 2 แบบด้วยกัน

ซึ่งทั้ง Transaction ทั้ง 2 ประเภทก็สร้างรายได้เก็บเป็นค่า Fee ให้กับทาง Solana เช่นกัน แต่ที่มาของปริมาณ Transactions ที่ค่อนข้างเยอะกว่า Layer 1 และ Layer 2 นั้นสาเหตุมาจาก 2 ปัจจัยคือ Arbitrage และ Minting Bot ที่มากกว่า Blockchain Network อื่นๆ ซึ่ง Transactions ที่เกิดขึ้นไม่ใช่ Real Users จริงๆ พวกนี้เราจะมองมันคล้ายกับ Spam Mail ซึ่งจากสาเหตุดังกล่าวเป็นเหตุผลที่ทำให้ Solana Blokchain เกิดการหยุดทำงานในช่วง 2022 (System Outage)

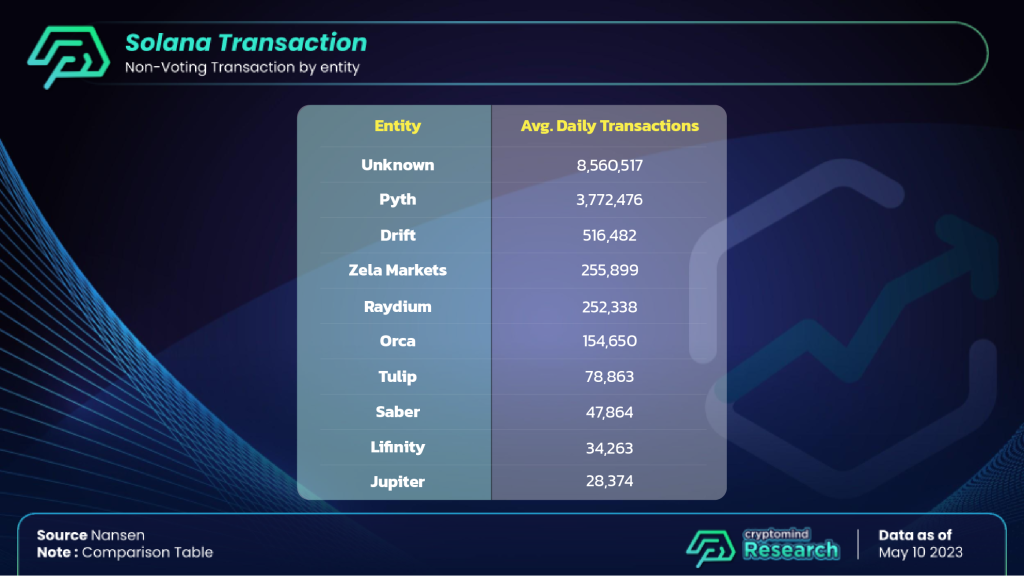

จากข้อมูลของ Nansen ได้ทำจำแนก Non-Voting Transactions ที่เกิดจาก Entity ไหนในช่วง 1 สัปดาห์ที่ผ่านมา

โดยจากข้อมูลตรงนี้ไม่รวมส่วน Unknow และ Pyth Oracle ข้อมูลของ User ที่มีความเกี่ยวข้องกับ Smart Contract ของ DeFi และ NFT จะมีสัดส่วนประมาณ 5% เท่านั้นของปริมาณ Daily Transaction ทั้งหมดของ Solana Ecosystem

จากตัวอย่างของ Solana Ecosystem เราจึงไม่สามารถที่จะใช้ตัวแปรของปริมาณ Transactions ที่เกิดขึ้นบน Blockchain Ecosystem นั้นเพียงอย่างเดียวในการที่จะบอกว่า Blockchain ตัวไหนน่าสนใจ ต้องนำตัวแปรอื่นๆ มาเปรียบเทียบด้วย ไม่ว่าจะเป็น DAU, TVL, Fee Revenue เป็นต้น

ส่วนปริมาณ Transactions ของ Tron Ecosystem นั้นเราได้มีการวิเคราะห์ไปก่อนหน้านี้ ในหัวข้อ Daily Active Users (DAU) เปรียบเทียบ Tron, BNB Chain กับ Ethereum Mainnet/Layer 2 ว่าองค์ประกอบ Transactions ที่เกิดขึ้นส่วนใหญ่มาจากการ Transfer , Mint/Burn USDT Stable Coin มากกว่า DeFi

All parameters lead to more fee revenue

ทุกๆ ตัวแปรและกิจกรรมที่เกิดขึ้นบน Blockchain Ecosystem นำไปสู่รายได้ที่จะเลี้ยงดู Blockchain Network นั้นๆ โดยที่ไม่โดน Dilution Effect จาก Block Reward ที่เป็น Incentive จ่ายให้กับ Validators ที่ทำให้หน้าที่ในการ Verfify/Confirm Transactions และทำการบันทึกข้อมูลต่างๆ ลงบน Blockchain โดยเรามองว่า Fee Revenue ที่เกิดขึ้น ควรที่จะต้องมากกว่า Security Cost ที่เป็น Incentive ให้กับ Validators เราจะมองว่า Blockchain Network นั้นๆ สามารถเลี้ยงตัวเองได้จริงๆ

Developers Activity, จำนวน Protocol ใน Ecosystem, TVL, DAU, DEX Trading Volume กับ Fee Revenue ที่เกิดในแต่ละ Ecosystem

เขียนสรุปจากข้อมูลในตารางตามหัวข้อ

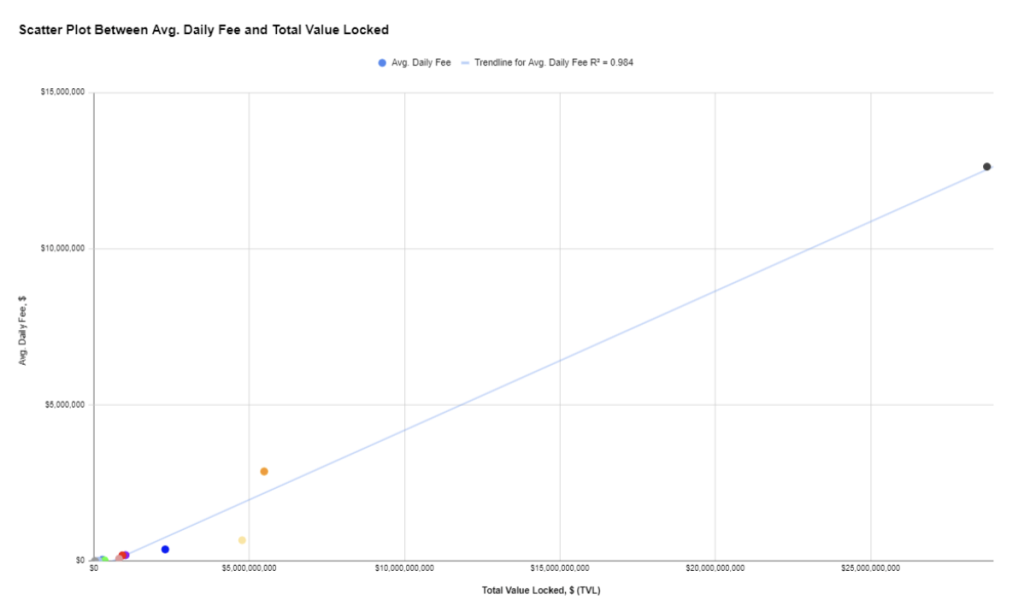

จากการนำข้อมูลของ Avg Daily Fee และ TVL มาทำ Scatter Plot แล้วอธิบายความสัมพันธ์ในเชิงเส้นด้วย Linear Regression Model เราจะเห็นว่าค่า R-Square มีค่า 98.4% นั้นแปลว่า ข้อมูลมีความสัมพันธ์ในเชิงเส้นค่อนข้างสูง เราสามารถบอกได้ว่า เมื่อ Ecosystem ไหนมี TVL เพิ่มมากขึ้น ย่อมส่งผลให้ Ecosystem นั้นๆ สามารถสร้างรายได้ ได้มากขึ้นตามไปด้วย

Blockchain Ecosystem ไหน เป็น Sour Business

คำว่า Sour Business คำนี้ถูกนำมาใช้อธิบาย Blokchain Network หรือ DeFi ที่มี Revenue มากกว่า Token Incentive ที่ระบบผลิตออกมา

“Net Revenue = Total Revenue – Token Incentive“

หมายเหตุ: Token Incentive ถูกมองว่าเป็นต้นทุนของ Project (Cost)

ซึ่งถ้าตัวโปรเจคไหนมีค่าตรงนี้เป็นบวก เราจะมองว่าโปรเจคนั้นๆ สามารถอยู่ได้ด้วยตัวเอง แต่ในทางตรงกันข้ามถ้าโปรเจคไหนมีค่าเป็นลบ ก็จะได้ผลกระทบจาก Dilution Effect ในทางทฤษฏีจะทำให้ราคามีการลดลงเนื่องจาก Supply เพิ่มมากกว่า Demand

ภายในระยะ 180 วันย้อนหลัง

จากข้อมูลในตารางเราจะพบว่า Ecosystem ที่มี Net Revenue ในระยะเวลา 180 วันที่ผ่านมาเป็นบวก หลังจากหัก Token Incentive ที่เป็น Security Cost ของ Blockchain Network ออกไปแล้ว เรียงตามลำดับจากมากไปหาน้อย จะเป็น Ethereum, Tron, BNB, และ Arbitrum

จากข้อมูล Data On-chain ที่เราได้นำมาแสดงให้ดูนั้น ก็คงทำให้ใครหลายคนอาจจะเข้าถึงข้อมูลอีกด้านนึง ที่มันอาจจะทำให้ไม่เหมือนกับสิ่งที่เรามองจากภายนอกเสมอ

เช่นในแง่ของ TVL ที่คนอาจมองว่ายังไงคนก็ต้องหันไปใช้ที่ๆถูกและเร็วแต่กลับไม่ใช่เลย เงินของนักลงทุนบุคคลส่วนใหญ่ก็ยังคงอยู่บน Ethereum มากกว่าครึ่ง มี Protocol , Dev และ Node ที่เยอะที่สุดในโลก และที่สำคัญคือ Ethereum ก็มีตัว Layer 2 เพื่อมาแข่งกับ Alternative Layer 1 จนแซงได้หลายตัวเลยทีเดียวทั้งในแง่ของ TVL , Total Stable Bridge

แต่ก็มีเชน L1 อยู่สองเจ้า ที่ค่อนข้างยืนได้แข็งแรงพอสมควรนั่นก็คือ BNB Chain และ Tron Chain โดยในแง่ของ Defi Activity เชน BNB ถือว่ามีความ Organic มากกว่า Tron พอสมควรหากดูจาก Transaction , Dex Volumn ซึ่งสิ่งที่น่าจับตามองต่อไปคือด้วยความร้อนแรงของเชน Layer 2 ที่พิสูจน์ได้แล้วว่าเหนือกว่า Alternative Layer 1 หลายๆตัว ก็ต้องรอดูต่อไปว่าจะสามารถแซง BNB และ Tron ได้หรือไม่ โดยตัวที่น่าจับตามองสุดก็คือตัว Arbitrum ที่ร้อนแรงสุด เป็น Layer 2 อันดับ 1

และมี Net Revenue เป็นบวก จึงถือว่าตัว Arbitrum นั้นดูมี Potential ที่สูงพอสมควรแต่ด้วยความร้อนแรงของการแข่งกันระหว่าง L2 vs L1 แต่ TVL ส่วนใหญ่ก็ยังคงอยู่บนเชน Ethereum กว่าเกินครึ่ง จึงอนุมานได้ว่าความ Scalability อาจจะไม่ใช่ทุกอย่างที่คนต้องการจริงๆ ซึ่งแน่นอนว่าสิ่งที่ดึงดูดคนให้มาใช้งานบน Ethereum ก็คือความ Innovation เมื่อดูจากจำนวน Dev ความ Security และ Decentralized ที่สูงเมื่อดูจากจำนวน Nodes จึงทำให้คนเกิดความเชื่อมั่นต่อ Network แล้วค่อยให้ Layer 2 ในการทำ Scalability แทน เพื่อมุ่งไปยังการดึงคนเก่าและใหม่มาใช้งาน เพื่อให้เกิด Daily Active Users (DAU) ที่เติบโตขึ้นเรื่อยๆ และจะเป็นประโยชน์ต่อ Ethereum Ecosystem อย่างมาก

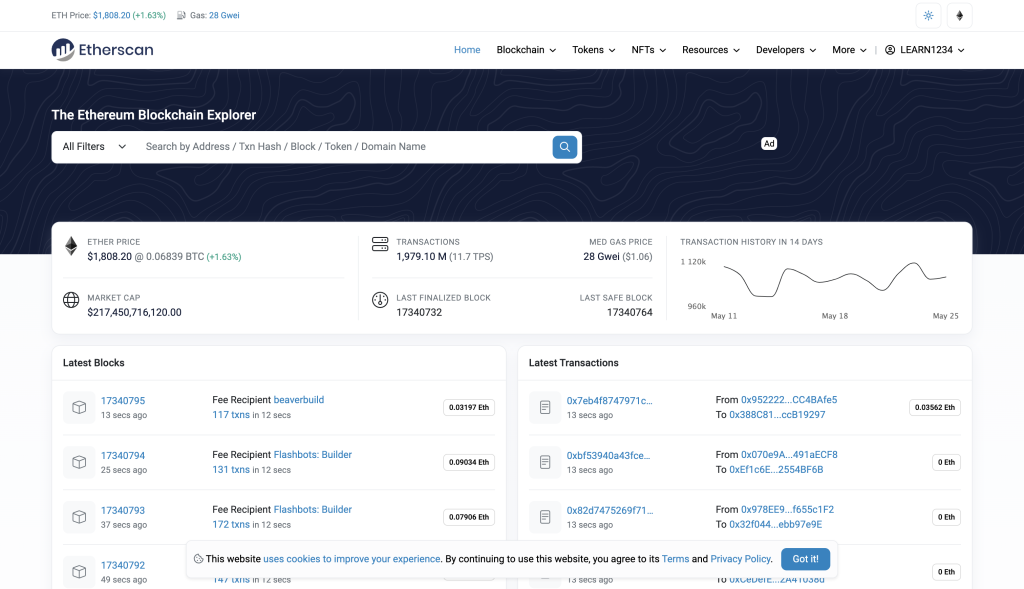

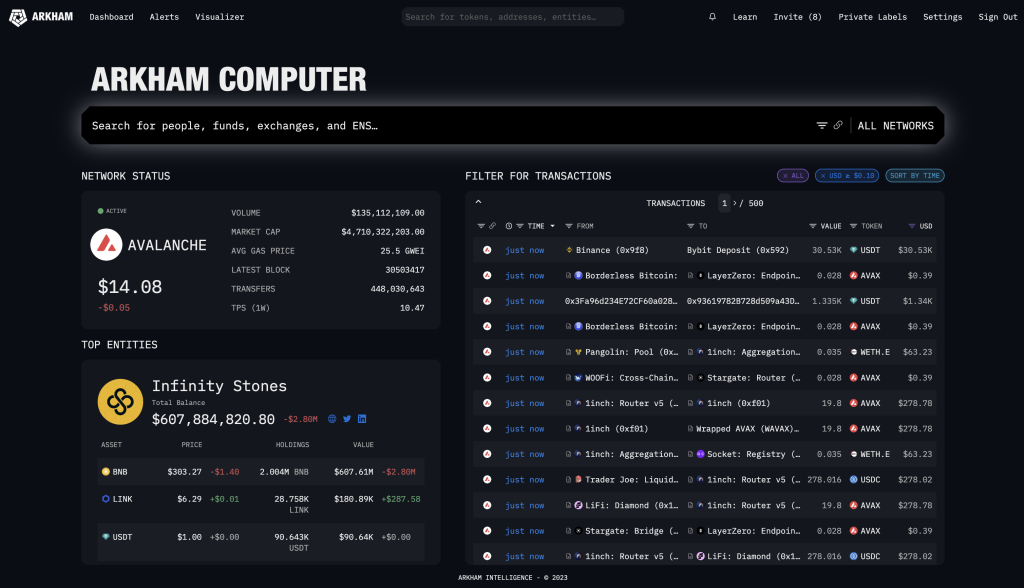

ปัจจุบันการดู On-chain มีความสะดวกขึ้นมาก จากการที่เริ่มมี Tools จากเจ้าต่างๆโดยเริ่มที่

1.Defilhama เป็นเว็บไซต์ที่จะมาช่วยในการดู Dapps , TVL , Volume และสามารถดูทั้งในส่วนของสัดส่วน Stable Coin ในแต่ละเชน ซึ่งค่อนข้างครอบคลุมพอสมควรในแง่ของ Defi

2.TokenTerminal เป็นเว็บที่ใช้ดู Fundamental ของเชนและ Dapps ต่างๆโดยมี Metric มากมายให้เราดูเช่น Fee , Revenue , Volume หรือการดูแม้กระทั่งจำนวน Dev และ Daily Active Users

3.CryptoFees เป็นเว็บไซต์ในการดูรายได้ของแต่ละเชนและ Dapps และอีกอย่างเรายังสามารถดูได้ด้วยว่าอัตราเฟ้อของเหรียญกี่ %

4.Arkham เป็น Portfolio Tracking ที่สามารถ Track Wallet ดูการเคลื่อนไหวและการเปลี่ยนแปลงของ Balance ได้อีกทั้งยังสามารถ Track ความเกี่ยวข้องของกระเป๋าผ่าน Visualizer และตั้ง Alert ได้

5.Artemis แทบจะเป็น on-chain service ที่เกือบจะครบเลยทีเดียวและใช้ฟรี

6.Debank เป็น Portfolio Tracking คล้ายๆกับ Arkham แต่ UI ใข้ง่ายกว่า

7.Explorer เป็น Basic ที่มีทุกเชน โดยเราสามารถดูข้อมูล On-chain ทุกแบบผ่าน Chain Explorer ได้เลยเช่น Etherscan Arbiscan และ Bscsacn

หลักๆการวิเคราะห์ On-chain ที่คิดว่าตอบโจทย์คือการดู Tokenomic , ดู Fund Flow , Track วาฬ และตรวจดู Dapps ต่างๆว่ามีการใช้งานธุรกรรมอะไร มียอด TVL เท่าไหร่ แนวโน้มดีไหม ซึ่งหาก Dapp นั้นๆมี Fee , TVL , Volume และ DAU ที่มากขึ้น ก็สื่อได้ว่าตัวนั้นน่าลงทุน และถ้าหากเราไปดู Tokenomic และ Token Allocation แล้วถือว่าดูดีก็ยิ่งน่าลงทุนเข้าไปอีก

หลักๆเลยคือเราต้องแยกให้ออกว่า Transaction นั้นจริงหรือไม่ เกิดจากคนหรือบอทโดยการดูคร่าวๆคือ บอทมักจะชอบทำธุรกรรมซ้ำๆในจำนวนที่เท่าเดิมและมีความรวดเร็วสามารถทำธุรกรรมติดต่อกันวิต่อวิติดต่อกัน

หรือการดูเชนก็ควรดูด้วยว่าธุรกรรมที่เกิดขึ้นส่วนใหญ่มันเกิดจากการใช้งาน Defi หรือเป็นแค่การ Transfer ทั่วไป อย่างเช่น Tron ซึ่งหากเกิดธุรกรรมจากการใช้งาน Defi เป็นส่วนใหญ่ก็ย่อมอนุมานได้ว่า Ecosystem มี Innovation และมี Product ที่ดีมีความยั่งยืนพอให้คนมาใช้จนเกิดเป็น Network Effect ดึงคนมาใช้แบบ Organic เอง ถ้าเกิดไม่สามารถทำจุดนี้ได้สักวันก็มีทางเดียวคือเลิกทำโปรเจค

โดยเหตุการณ์ที่คาดว่าจะเกิดขึ้นในปีนี้ก็จะมีอยู่สองเหตุการณ์ใหญ่ๆ ซึ่งจะเป็นเหตุการณ์บน Ethereum Ecosystem ทั้งสิ้นโดยเริ่มที่

1.Optimism Bedrock

โดย Optimism Bedrock เป็นการอัพเกรดระบบของ Optimism ที่เป็น Layer 2 บน Ethereum การอัพเกรดครั้งนี้ หลักๆจะเน้นที่ความเร็วและถูกของ Network โดยจะ Fixed Blocktime ไว้ที่ 2 วิ และสร้าง Block ใหม่ๆทุกๆสองวิ แทนที่จะรอให้มีธุรกรรมแล้วค่อยสร้าง Block ซึ่งจะช่วยแก้ปัญหาของต้นทุนต่อธุรกรรมและเร็วขึ้น

2.EIP-4844: Proto-Danksharding

คือการเสริมระบบเพื่อเอื้อให้เชน Layer 2 นั้นถูกลง โดยทั่วไปแล้วเชน Layer 2 นั้นจะบีบข้อมูลรวมกันแล้วบันทึกลงบน Mainnet ผ่านการใช้ฟังก์สั่น Call Data ในการบันทึกซึ่งต้องใช้ค่าแก้สที่แพงและไม่คงที่ ซึ่งจะเห็นได้ว่า Layer 2 เพียงแค่ต้องการบันทึกข้อมูลเท่านั้น EIP-4844 จึงเกิดมาเพื่อสร้าง Blobspace แยกออกมาเพื่อสำหรับบันทึกข้อมูลจาก Layer 2 โดยที่ไม่ต้องทำ Call Data ซึ่งแน่นอนว่าถูกมากค่าแก้สคงที่ โดยสรุปแล้วจะเป็นการที่ช่วยลดต้นทุนของเชน Layer 2 นั่นเอง

ซึ่งโดยสรุปแล้วทั้งสองเหตุการณ์ก็เป็นเหตุการณ์บน Ethereum ทั้งสิ้น ซึ่งแสดงให้เห็นว่า Ethereum เริ่มหันมาเน้นในด้านของ Scalability มากขึ้นเพื่อให้สามารถรองรับคนได้เยอะขึ้น โดยทั้งสองเหตุการณ์มีแนวโน้มที่จะทำให้เกิด Narrative ในด้านของ Layer 2 ขึ้นมาอีกครั้ง

โดยสรุปจากเนื้อหาข้างต้นแล้วการลงทุนในโลกคริปโทค่อนข้างที่จะมีความเสี่ยงที่สูงมาก เพราะฉะนั้นการเพิ่มความรู้จะช่วยลดความเสี่ยงนั้นลงได้ เช่นการบริหารความเสี่ยงความคุ้มค่าต่อการเสี่ยง และเรื่องของการดู On-chain ก็เป็นเรื่องพื้นฐานที่นักลงทุนคริปโทควรดูให้เป็น เช่น

เพื่อไม่ให้ตกเป็นเหยื่อของการหลอกลวงและปั่นราคา เราจะสามารถสืบเพื่อให้เห็นข้อมูลได้หลายด้านอย่างโปร่งใส ด้วยจุดเด่นของเทคโนโลยี Blockchain นั่นเอง ลงทุนและศึกษาอย่างมีวิจารณญานครับ

ก่อนจบกันไปหากมีข้อมูลผิดพลาดประการใดต้องขออภัยมา ณ ที่นี้ด้วยนะครับขอบคุณครับ