อัปเดททุกเรื่องที่ต้องรู้เกี่ยวกับ Restaking และ LRT

Share :

ตั้งแต่หลังการอัปเกรด Shanghai ในช่วงเดือนเมษายน 2023 เป็นต้นมา ที่เป็นการเปิดถอนเหรียญ Ethereum ที่อยู่บน Beacon Chain ของ Ethereum ก็ได้ทำให้กลุ่ม Liquid Staking อย่างเช่น Lido, Rocket Pool, Frax Finance กลับมาคึกคัก และนักลงทุนได้เข้ามาฝากเหรียญ Ethereum กันจำนวนมาก เพราะข้อดีคือนักลงทุนสามารถนำ Liquid Staking Token (LSTs) หรือ Liquid Staking Derivatives (LSDs) เหล่านี้ไปใช้งาน DeFi ต่อได้ ทำให้เกิดเป็น LSDfi ตามมามากมาย (ตัวอย่างเช่น Lybra Finance, Pendle) นอกจากนี้ ยังมีข้อดีอื่นๆอีกหลายอย่าง ใครอยากอ่านเพิ่มเกี่ยวกับ Liquid Staking สามารถอ่านได้ที่บทความนี้

ในช่วงต่อมาไม่นานแพลตฟอร์ม EigenLayer ที่เป็นแพลตฟอร์ม Restaking ก็ถือกำเนิดขึ้น ทำให้เราสามารถนำ LSTs ไปฝากไว้กับ EigenLayer ได้อีกทอด (อ่านเกี่ยวกับ EigenLayer เพิ่มเติมได้ที่นี่) ซึ่งนอกจาก EigenLayer แล้ว ก็ยังมีแพลตฟอร์ม Liquid Restaking ต่างๆเกิดขึ้นมามากมายที่เป็นทางเลือกนอกจากการฝากตรงกับ EigenLayer เช่น Ether.Fi, Renzo Protocol, Puffer Finance เป็นต้น ที่มีข้อดีเหนือว่าการฝากตรงกับ EigenLayer เช่น การได้รับ Incentive เพิ่มเติมจากแพลตฟอร์ม, สามารถนำไปลงทุน DeFi ต่อได้ เป็นต้น

ดังนั้น บทความนี้เราจะเจาะลึกว่า Restaking, Liquid Restaking และ LRT คืออะไร รวมถึงพูดถึงแพลตฟอร์ม Liquid Restaking ต่างๆว่ามีข้อดี ข้อเสียแตกต่างกันอย่างไรบ้าง รวมถึงโอกาสและความเสี่ยงต่างๆ

ซึ่งก่อนที่จะไปทำความรู้จักว่า Restaking คืออะไร เราจำเป็นจะต้องเข้าใจพื้นฐานของหลักการบล็อกเชน Proof-of-Stake (PoS) กันก่อนสักเล็กน้อย โดยโครงของ Blockchain Proof of Stake (PoS) นั้นจะมีความแข็งแกร่งมากขึ้นหรือน้อยลงตาม Economic Security ซึ่งหมายถึงจำนวน Native token ที่ Stake ไว้ในระบบเพื่อเป็นหลักประกัน ส่วนผู้ที่เป็น Validator ก็จะได้รับรางวัลตามจำนวนหลักทรัพย์ที่วางไว้ ซึ่งก็คือการ Staking ทั่วไปที่เรารู้จักกันดี

สำหรับ Restaking คือวิธีในการใช้ประโยชน์จากเหรียญที่ Stake ในบล็อกเชน Proof-of-Stake โดยการนำไป Stake อีกรอบเพื่อการใช้ประโยชน์ที่มากขึ้น ซึ่งในที่นี่ก็คือการนำเหรียญ LST ไป Stake ต่อเพื่อเพิ่ม Reward และประโยชน์ในด้านต่างๆ ซึ่งแพลตฟอร์มตัวหลักที่ให้บริการ Restaking ในปัจจุบันก็คือ EigenLayer (อ่านเกี่ยวกับ EigenLayer เพิ่มเติมได้ที่นี่)

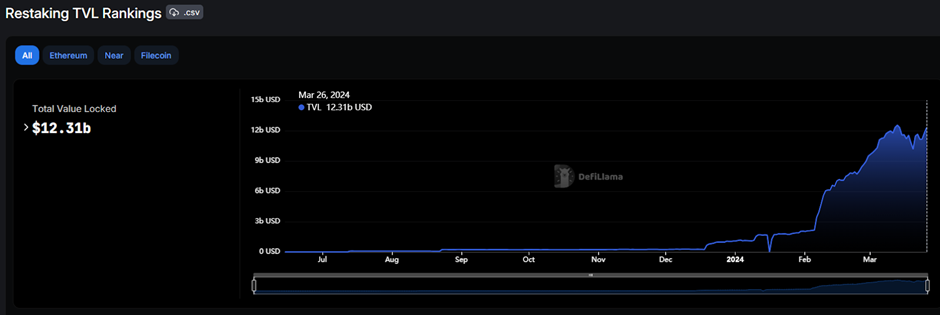

ซึ่งจะเห็นได้ว่าแพลตฟอร์ม Restaking นั้นได้รับความนิยมอย่างมาก โดยเฉพาะอย่างยิ่งในช่วงปี 2024 ที่ TVL เติบโตอย่างก้าวกระโดดมากกว่า 1000% จนตอนนี้ TVL พุ่งจาก 1000 ล้านดอลลาร์ มาอยู่ที่ราว 12,000 ล้านดอลลาร์สหรัฐแล้ว โดย EigenLayer กินส่วนแบ่งเป็นอันดับหนึ่งมากกว่า 99%

เกริ่นท้าวความกันสักเล็กน้อยว่า การที่ Ethereum จะแข็งแกร่งได้จำเป็นต้องมี ETH Stake เพื่อเป็น Validator Node ให้มากที่สุดเพื่อให้การควบคุมอำนาจได้มากกว่า 51% (อ่านเกี่ยวกับ 51% Attack ได้ที่นี่)ใช้ต้นทุนทางการเงินที่สูงจนคนโจมตีไม่คุ้มค่าหรือเป็นไปไม่ได้ที่จะทำ ซึ่งหลักการเดียวกันนั้นใช้ได้กับ DApps บางอย่างเช่นกัน ที่จำเป็นต้องใช้หลักการ Economic Security ในการสร้างความปลอดภัยในการใช้งาน ซึ่งถ้า DApps ต้องสร้าง Security ของตัวเองนั้นต้องใช้ความพร้อมและเงินทุนจำนวนมาก

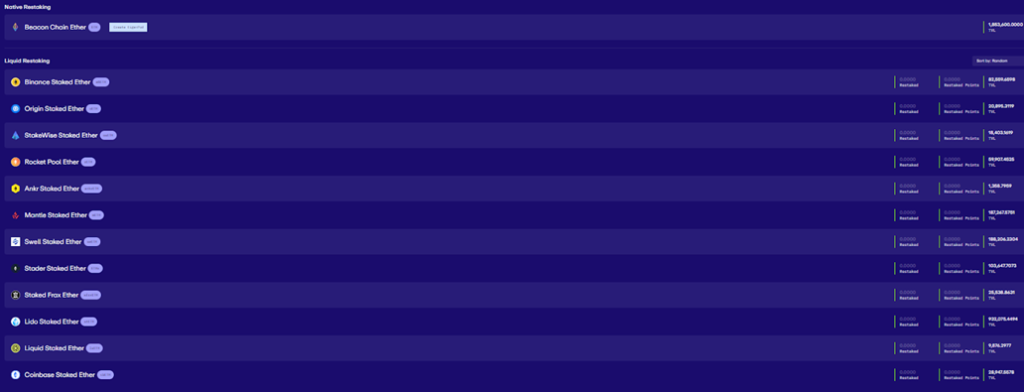

อย่างไรก็ตาม EigenLayer นั้นเปิดขึ้นมาเพื่อตอบโจทย์ DApps ที่ยังไม่แข็งแกร่ง โดยเปิดให้ Validator Node ของ Ethereum นำ Staked ETH มาให้ DApp นำไปเป็น Validator node ของตัวเองได้เลย (เรียกว่า Actively Validated Service หรือ AVS) ทำให้ DApps เหล่านั้นมีความแข็งแกร่งเทียบเท่ากับเชน Ethereum โดยเปิดบริการที่เรียกว่า “Restaking” ที่ให้เราฝากเหรียญ LSTs อย่างเช่น Binance Staked Ether (wBETH), Rocket Pool Ether (rETH), Mantle Staked Ether (mETH), Lido Staked Ether (stETH) เป็นต้น

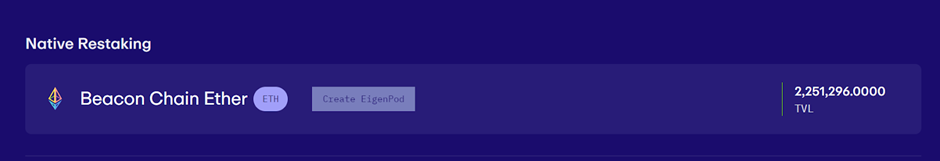

นอกจาก LSTs แล้ว ทาง EigenLayer ยังมีบริการ Native Staking (ETH) ซึ่งเปิดให้ผู้ที่เป็น Validator Node เอง สามารถสร้าง EigenPod ครั้งละ 32 ETH เพื่อทำหน้าที่ Restaking ก็ได้เช่นกัน

ทางแก้คึอ EigenLayer จะใช้ Multisig Veto Committee ที่จะมา Review เหตุการณ์ว่าสมควรโดน Slashing หรือไม่

Native Restaking คือการที่ Ethereum Validator นำเหรียญ Ethereum ที่ Stake อยู่บน Beacon Chain (ที่มีจำนวนขั้นต่ำ 32 ETH) ไปทำการ Restake บน EigenLayer โดยผ่านการเปิด EigenPod เพื่อให้บริการกับ AVS ซึ่งหนึ่งในข้อดีของ Native Restaking คือจะไม่มีการจำกัด Cap การฝาก

โดยเพื่อให้สะดวกกับผู้ใช้งานไม่ต้องเปิด EigenPod เอง ก็ได้มีผู้ให้บริการหลายเจ้าที่เปิดรับฝากเป็น Native Restaking เช่น Ether.Fi (eETH), Swell (rswETH), Kelp (rsETH), Renzo (ezETH), Puffer (puffETH) เป็นต้น

ส่วนกระบวนการหลังบ้านของแพลตฟอร์มผู้ให้บริการ Native Restaking คือเมื่อมีการฝาก ETH เข้ามา เหรียญจะถูกนำไป Stake กับ Validator Node บน Ethereum Beacon Chain และเมื่อมีผู้ใช้งานนำมาฝากจนครบ 32 ETH จึงจะถูกส่งไปที่ Deposit Contract ของ EigenPod

Liquid Restaking คือการที่ผู้ถือเหรียญ LSTs นำเหรียญไป Restake ผ่านกับ Smart Contract ของ EigenLayer นั่นเอง ข้อจำกัดเมื่อเทียบกับ Native Restaking ก็คือทาง EigenLayer จะมีการจำกัด Cap การฝาก ทำให้เมื่อ Cap เต็มเราก็ไม่สามารถฝากเพิ่มได้

โดยข้อจำกัดของการฝาก LSTs โดยตรงกับ EigenLayer ก็คือเมื่อฝากแล้ว Asset เราก็จะถูกล็อคโดยไม่สามารถโอนหรือนำไปใช้งานต่อได้ และถ้าจะถอนจะมีระยะเวลาที่ต้องรอ (Withdrawal Period) ประมาณ 1 สัปดาห์

ซึ่งก็แน่นอนว่ามีแพลตฟอร์มผู้ให้บริการรับฝาก LSTs ของผู้ใช้งาน โดยที่ไม่ต้องไปฝากกับ EigenLayer เอง ทำให้ได้รับทั้งแต้มจาก EigenLayer และแต้มของแพลตฟอร์มในเวลาเดียวกัน รวมถึงข้อดีอีกอย่างคือผู้ใช้งานสามารถนำตั๋วรับฝากเพื่อซื้อขายหรือใช้งานบน DeFi ต่อได้

โดย Flow ของการฝากกับแพลตฟอร์มที่ให้บริการ Restaking จะเป็นดังนี้

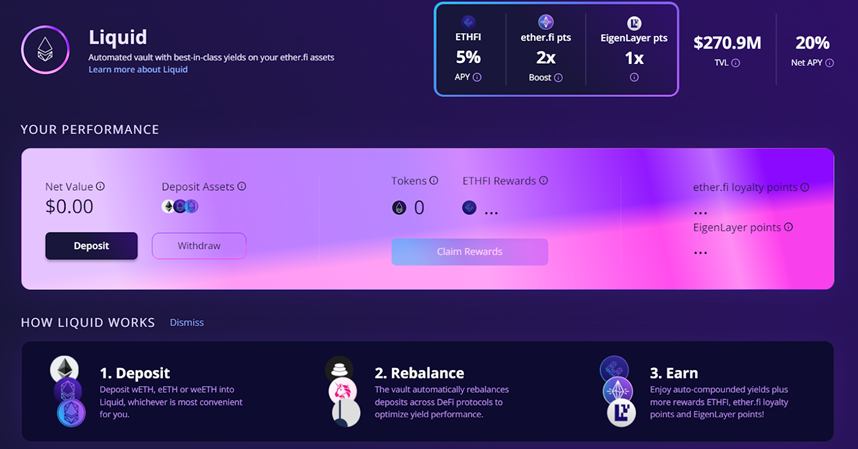

Ether.fi ระดมทุนได้จำนวนกว่า 32 ล้านดอลลาร์จาก Backer เช่น CoinFund, Consensys, Arrington, OKX Ventures และเป็นแพลตฟอร์ม Restaking ที่มี TVL เป็นอันดับหนึ่ง ในปัจจุบันมี TVL มากกว่า 3000 ล้านดอลลาร์แล้ว (ข้อมูลวันที่ 1 เมษายน 2024) โดยบริการหลักของ Ether.fi ใน Roadmap มีด้วยกัน 3 อย่างหลักๆดังนี้

โดยเป็นบริการสำหรับผู้ใช้งานที่ต้องการ Stake เหรียญ ETH ในจำนวนเต็ม 32 ETH ผ่านการ Auction ของ Node Validator ที่เข้ามา Bid โดยผู้ที่ Delegated Staking จะได้รับ NFTs (T-NFT และ B-NFT) มาเป็นการยืนยันการฝาก และเมื่อต้องการถอน NFTs จะถูก Burn ทิ้ง แลกกลับมาเป็นเหรียญ ETH

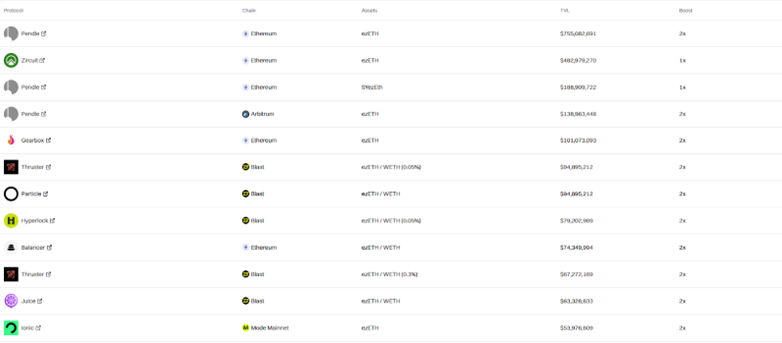

ปัจจุบันทาง Ether.fi ได้มีกิจกรรมสะสม Loyalty Point ต่อเนื่องแม้จะประกาศแจก Airdrop เหรียญ ETHFI ไปแล้ว โดยผู้ที่สนใจยังสามารถเข้าร่วมกิจกรรมเพื่อลุ้น Reward เป็นเหรียญ ETHFI ใน “StakeRank” Season 2 ที่จะมีไปจนถึงวันที่ 30 มิถุนายน โดยมีกิจกรรมที่สามารถทำได้ได้ตามนี้ เช่น

Renzo ระดมทุนรอบ Seed ได้กว่า 3 ล้านดอลลาร์จาก Maven 11 Capital, OKX Ventures, IOSG, etc. ในตอนนี้เป็นแพลตฟอร์มที่มี TVL เป็นอันดับสองรองจาก Ether.fi โดยในปัจจุบันมี TVL มากกว่า 2000 ล้านดอลลาร์แล้ว (ข้อมูลวันที่ 1 เมษายน 2024) ซึ่ง Renzo ถือเป็นแพลตฟอร์ม Restaking ที่เติบโตเร็วมากที่สุดตัวหนึ่ง โดยเฉพาะอย่างยิ่งภายหลังจากที่ทาง Binance Labs ประกาศว่าได้ลงทุนเพิ่มใน Renzo รอบล่าสุด

ตอนนี้ทาง Renzo ยังไม่ได้ออกเหรียญ ผู้ใช้งานจึงสามารถเข้าไปใช้งานแพลตฟอร์มเพื่อสะสมแต้ม Renzo ez Point ลุ้น Airdrop ได้ โดยสามารถเลือกฝากเป็นเหรียญต่างๆ เช่น ETH, wBETH, stETH และจะได้รับตั๋วฝากกลับมาเป็นเหรียญ ezETH

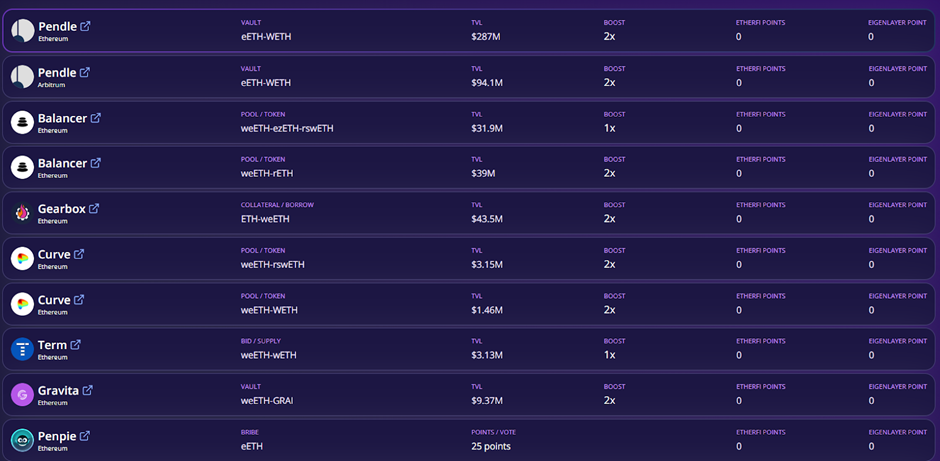

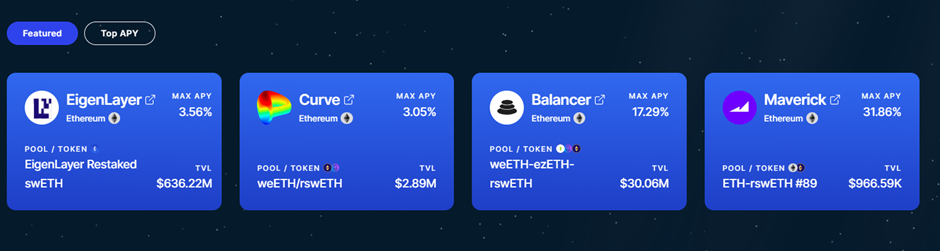

โดยการสะสมแต้มจะคล้ายกับ Ether.fi คือผู้ใช้งานสามารถเลือกถือ ezETH ไว้เฉยๆ หรือจะนำไปวางบนแพลตฟอร์ม DeFi ต่างๆที่รองรับก็ได้เช่นกัน ตัวอย่างเช่น

หนึ่งในจุดเด่นหลักของ Renzo คือ การที่รองรับ Restaking บน Layer 2 หลายๆเชน จากการร่วมมือกับทาง Connext Network และ Chainlink CCIP โดยตอนนี้ก็รองรับเชนต่างๆอย่างเช่น Arbitrum, BNB Chain, Mode, Linea และ Blast

ซึ่งกระบวนการหลังบ้านที่ทำให้สามารถ Restake ผ่าน Layer 2 ได้คร่าวๆดังนี้

โดยถึงแม้กระบวนการดังกล่าวทั้งหมด เช่น การแปลง ETH เป็น nextETH หรือการ Bridge ข้ามไป Mainnet จะมี Slippage และค่าธรรมเนียมเกิดขึ้นบ้าง อย่างไรก็ตาม ก็เป็นส่วนที่แลกมากับการที่เราไม่ต้องจ่ายค่าแก๊สแพงๆบน Ethereum Mainnet ซึ่งโดยรวมแล้วทางโปรเจกต์ระบุว่าจะมีค่าใช้จ่ายโดยรวมที่ถูกกว่าค่อนข้างมากอยู่ดีเมื่อฝากผ่าน Layer 2

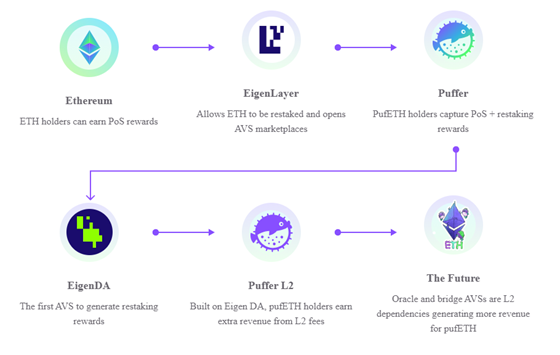

ต่อไปมาดูกันที่แพลตฟอร์ม Restaking ที่มี TVL เป็นอันดับที่ 3 ก็คือ Puffer Finance โดย Puffer Finance ระดมทุนได้กว่า 6 ล้านดอลลาร์ในรอบ Seed และ Pre-seed โดยมี Backer หลักอย่างเช่น Jump Crypto, Animoca Brands, Faction, Lemniscap และ Ethereum Foundation เป็นต้น

นอกจากนี้ยังเป็นโปรเจกต์ Restaking ตัวแรกที่ทาง Binance Labs ประกาศลงทุน จึงมีการเติบโตค่อนข้างเร็วในช่วงเริ่มต้น และหลังจากนั้นการเติบโตก็เริ่มลดลง ส่วนหนึ่งเป็นเพราะว่าถ้าผู้ใช้งานเข้าไปฝากกับ Puffer หลังวันที่ 9 กุมภาพันธ์ ผู้ใช้งานจะไม่ได้รับ EigenLayer Point แต่จะได้รับแค่ Puffer Point เท่านั้นนั่นเอง

ซึ่งสำหรับใครที่ต้องการเก็บแต้ม Puffer Point ก็ยังถือว่าค่อนข้างน่าสนใจ โดยทางแพลตฟอร์มรับฝากเหรียญ stETH และ wstETH และจะได้รับตั๋วฝากกลับมาเป็นเหรียญ pufETH

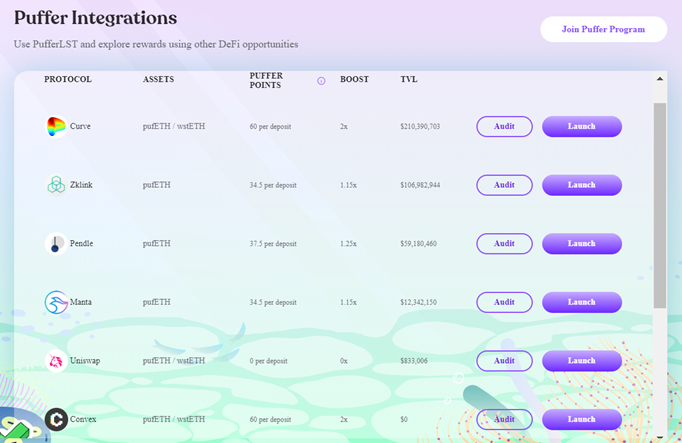

เช่นเดียวกับ Ether.fi และ Renzo การสะสมแต้ม Puffer Point นั้นผู้ใช้งานสามารถเลือกถือ pufETH ไว้เฉยๆ หรือจะเข้าร่วมกิจกรรม Puffer Quest เพื่อ Boost แต้มก็ได้เช่นกัน โดยทาง Puffer จะกิจกรรมทั้งหมด 5 Chapter ให้ผู้ใช้งานได้เข้าร่วม ในปัจจุบันได้เดินทางมาถึง Chapter ที่ 3 แล้ว ซึ่งก็คือการนำ pufETH ไปวางบนแพลตฟอร์ม DeFi ที่เข้าร่วม เช่น Curve, zkLink, Pendle, Manta, UniSwap และ Convex (Curve และ Convex ได้ Boost แต้มสูงที่สุดที่ 2x)

หนึ่งในจุดเด่นของ Puffer คือการที่ทางแพลตฟอร์มค่อนข้างใส่ใจกับความมั่นคงของเชน Ethereum เช่นการที่ทำให้ผู้ใช้งานที่มี ETH แค่ 2 ETH ก็สามารถเป็น Node Operator* ได้ ซึ่งเป็นส่วนหนึ่งในวิสัยทัศน์ของทางแพลตฟอร์มที่จะช่วยทำให้ Ethereum มีความ Decentralized มากขึ้น นอกจากนี้แต่ละ Node Operator ยังสามารถเลือก MEV Strategy ของตัวเองได้ ซึ่งช่วยเสริมให้ Ethereum มีความ Censorship-Resistance มากขึ้นด้วย

นอกจากนี้ ทางแพลตฟอร์มยังมีการตั้งกระบวนการ Self-Cap ที่เรียกว่า “Burst Threshold” เพื่อจำกัด Validator ที่ทำการเปิดผ่าน Puffer Finance ไม่ให้มีจำนวนเกิน 22% ของจำนวน Validator Set ทั้งหมดของ Ethereum เพื่อไม่ให้เกิน 33% ซึ่งถือเป็นจุดอันตรายต่อเสถียรภาพในกระบวนการ Consensus ของบล็อกเชน Proof of Stake

*Node Operator ที่ถูกคัดเลือกผ่าน Governance จะถูกรวมไป Deposit Contract ของ EigenPod กลายเป็น Restaking Operator เพื่อรับ Restaking Reward เพิ่มเติม

อีกส่วนที่น่าสนใจเกี่ยวกับ Puffer Finance คือความแข็งแกร่งทางด้านของ Research โดยที่เคยเป็นโปรเจกต์ที่ได้รับรางวัลด้านวัตกรรมจากทาง Ethereum Foundation ในการพัฒนา Tool ที่เรียกว่า Secure Signer ช่วยให้ Validator ลดความเสี่่ยงในการเกิด Slashing

นอกจากนี้ Puffer ยังมีนวัตกรรมหลายอย่าง เช่น กระบวนการสร้าง Validator Ticket รวมถึงการเพิ่ม Capital Efficiency และ Security สำหรับการใช้งานบน Puffer รวมถึงการร่วมมือทางด้าน Research กับ Justin Drake (Ethereum’s Core Researcher) ที่ส่งผลต่อพัฒนาต่อ Ethereum Roadmap ด้วย

นอกจากนี้ ตาม Roadmap ของทางโปรเจกต์ยังมีแผนที่จะสร้าง Layer 2 เพื่อเป็นเชนสำหรับการ Retaking ให้กับ EigenLayer AVS สำหรับรองรับการใช้งาน AVS ที่น่าจะได้รับความนิยมมากขึ้นในอนาคต

Swell Network ระดมทุนได้กว่า 3.75 ล้านดอลลาร์ในรอบ Seed Round จาก Backer อย่าง Framework Ventures, IOSG, Maven 11 Capital, Mark Cuban และอื่นๆ แต่แรกเริ่ม Swell เป็นแพลตฟอร์ม Liquid Staking แต่ภายหลังก็ได้เปิดบริการ Liquid Restaking เข้ามาเพิ่มเติม

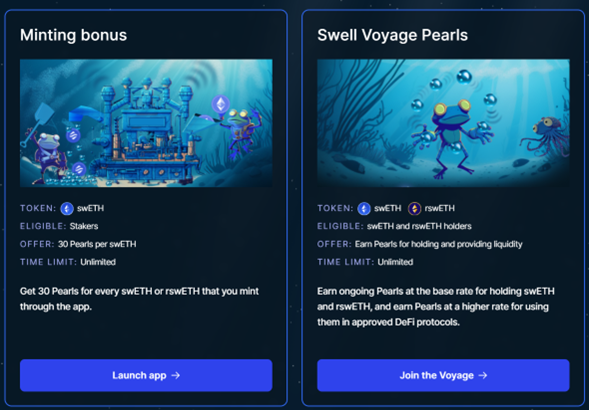

ปัจจุบันผู้ใช้งานสามารถเข้าไปใช้งานเพื่อเก็บ Pearl จากทางแพลตฟอร์มซึ่งในอนาคตคาดการณ์ว่าน่าจะถูกนำมาคำนวณเป็นการแจกเหรียญ Airdrop โดยกิจกรรมที่ทำได้คือฝาก ETH เพื่อ Mint เหรียญ swETH (เป็น LST) หรือ rswETH (เป็น LRT) ก็จะได้รับ Pearl มา นอกจากนั้น ผู้ใช้งานยังสามารถนำ rswETH และ swETH ไปฝากบนแพลตฟอร์ม DeFi ที่รองรับในการ Boost Pearl ต่อได้

เมื่อช่วงเดือนมีนาคมที่ผ่านมาทาง Swell ประกาศเปิดตัว “Restaked Rollup” ซึ่งเป็น Layer 2 Rollup บน Polygon zkEVM สำหรับการ Restaking โดยพาร์ทเนอร์กับโปรเจกต์ AltLayer, EigenDA และ Chainlink

โดยทางโปรเจกต์มีเป้าหมายจะสร้างเป็น Swell Ecosystem ที่รวบรวมทุกอย่างเกี่ยวกับการ Restaking ไม่ว่าจะเป็น AVS, DeFi, LRTfi รวมถึงการเพิ่มประสิทธิภาพและ Optimize Fee, Yield ที่เกี่ยวข้อง ซึ่งทางโปรเจกต์ประกาศว่าจะใช้เหรียญ rswETH เป็นเหรียญ Native สำหรับจ่ายค่าแก๊สบนเชน ส่วนเหรียญ SWELL จะใช้เป็น Governance Token

นอกจากการลงทุนโดยฝากเหรียญ ETH, LSTs กับทาง EigenLayer โดยตรง หรือการฝากผ่านแพลตฟอร์ม Restaking ต่างๆ เพื่อรับแต้มสองต่อคือทั้งแต้ม EigenLayer Point และแต้มของทางแพลตฟอร์มแล้ว ยังมีกลยุทธ์อื่นที่สร้าง Exposure กับการ Restaking ได้อีกอย่างที่กำลังเป็นที่นิยมกันอย่างมากก็คือการใช้งานแพลตฟอร์มซื้อขาย Yield ล่วงหน้าอย่าง Pendle Finance เป็นต้น

ทาง Cryptomind Research ได้เขียนอธิบายเกี่ยวกับหลักการของ Pendle Finance ไว้อย่างละเอียดแล้วในบทความนี้ ผู้ที่สนใจรายละเอียดเพิ่มเติมสามารถไปอ่านได้

หลักการคร่าวๆคือ Pendle Finance เป็นแพลตฟอร์มที่เปิดให้ซื้อขาย Yield โดยเปิดให้นักลงทุนสามารถนำเหรียญที่เป็น Interest-bearing token (เช่น LST, LRT, LP จากการฟาร์ม) นำมา Tokenization เป็นเหรียญ 2 ประเภทที่แบ่งคุณสมบัติกัน เรียกว่า Principal token (PT) และ Yield Token (YT) ที่สามารถโอนสิทธิ์แลกเปลี่ยนกันได้ ช่วยให้นักลงทุนสามารถลดความเสี่ยงจากความผันผวนของผลตอบแทน หรือจะใช้ในการ Leverage ผลตอบแทนให้สูงขึ้นก็ได้เช่นกัน

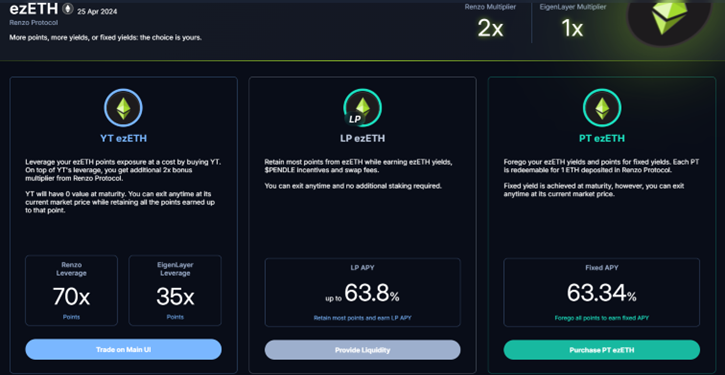

โดยสำหรับ LRT ในรายละเอียด Yield Market บน Pendle มีด้วยกัน 3 อย่าง คือ

ยกตัวอย่างกรณีของ Renzo ตามภาพด้านบน ถ้าเราซื้อ 1 PT-ezETH เราจะได้รับ Fixed Yield ที่ 63.34% และสามารถแลกกลับเป็น ezETH ในมูลค่า 1 ETH ได้เมื่อหมดอายุในวันที่ 25 เมษายน 2024 แต่ทั้งนี้เราจะไม่ได้รับ EigenLayer และแต้มจากแพลตฟอร์ม Renzo

โดยกลยุทธ์นักลงทุนที่ซื้อ PT ถือเป็นกลยุทธ์ที่ความเสี่ยงต่ำกว่า แต่ไม่ได้หมายความว่าจะมีผลตอบแทนต่ำกว่า เพราะในปัจจุบันที่การซื้อขาย YT เป็นที่นิยมนั้นได้ทำให้ Implied Yield ของ LRT พุ่งสูงมาก ซึ่งเป็นโอกาสที่ดีของคนที่อยากได้ Yield โดยที่ไม่สนใจแต้มสามารถเข้ามาซื้อ PT เพื่อล็อค Yield ได้

ยกตัวอย่าง ถ้าเราซื้อ 1 YT-ezETH เราก็จะได้รับ Yield และแต้ม Renzo, EigenLayer เพิ่มขึ้นมากกว่า 70x และ 30x เมื่อเทียบจากการถือ 1 ezETH อย่างไรก็ตามการถือ YT เมื่อครบอายุ มูลค่าของเหรียญจะกลายเป็นศูนย์

ซึ่งในช่วงหลังมานี้ YT เป็นที่นิยมของนักลงทุนสายล่า Airdrop เพราะว่าเป็นการสะสมแต้มจำนวนมากได้อย่างรวดเร็วเมื่อเทียบกับจำนวนเงินต้นที่ใช้นั่นเอง

คำถามที่เจอบ่อยๆก็คือการจะดูว่าซื้อ YT แล้วคุ้มหรือไม่ ซึ่งคำถามดังกล่าวอาจจะตอบยากพอสมควร เพราะการซื้อ YT มันก็คือการเก็งว่าจะได้รับแต้มมาเพื่อที่ถ้าได้ Airdrop มาแล้วจะคุ้มค่า แต่ถ้าให้ตอบง่ายๆตามตัวเลขก็คือว่า การที่เราซื้อ YT ก็คือเป็นการเก็งว่า Implied Yield (Yield ที่เทรดกันบนตลาด) จะปรับตัวสูงขึ้นไปอีก ซึ่งในปัจจุบัน Implied Yield ของ LRT ที่ซื้อขายบน Pendle นั้นสูงมากแล้ว เช่น ตัวอย่างตามด้านบนคือ YT-eETH-Zircuit ที่มี Implied APY สูงถึง 58.66% ถ้าเข้าไปซื้อก็คือเราเก็งว่า Airdrop ที่จะได้รับในอนาคตจะสูงกว่า 58.66% ซึ่งสำหรับใครที่ไม่อยากเสี่ยงและอยากล็อค Yield ที่ 58.66% ก็ไปซื้อ PT ก็อาจจะเป็นกลุยทธ์ที่ดีกว่า

ยกตัวอย่างเช่น ezETH LP จะประกอบด้วย PT-ezETH/SY การถือ LP จะได้รับทั้งแต้ม EigenLayer, Renzo Point, Swap Fee, ETH Staking Reward, PT Yield และ Incentive เป็นเหรียญ PENDLE นอกจากนี้ ข้อดีอีกอย่างหนึ่งของการวาง LP คือจะแทบไม่มี Impermanent Loss (ต่ำกว่า 0.9%) โดย IL จะเป็นศูนย์ถ้าถือจนครบอายุ

นอกจากนี้ ยังมีแพลตฟอร์มที่ให้นักลงทุนได้สามารถเข้ามากู้สินทรัพย์เพื่อนำไปฟาร์ม LRT ได้ด้วย โดยปัจจุบันแพลตฟอร์มที่เป็นที่นิยม ได้แก่ Gearbox, Airpuff เป็นต้น

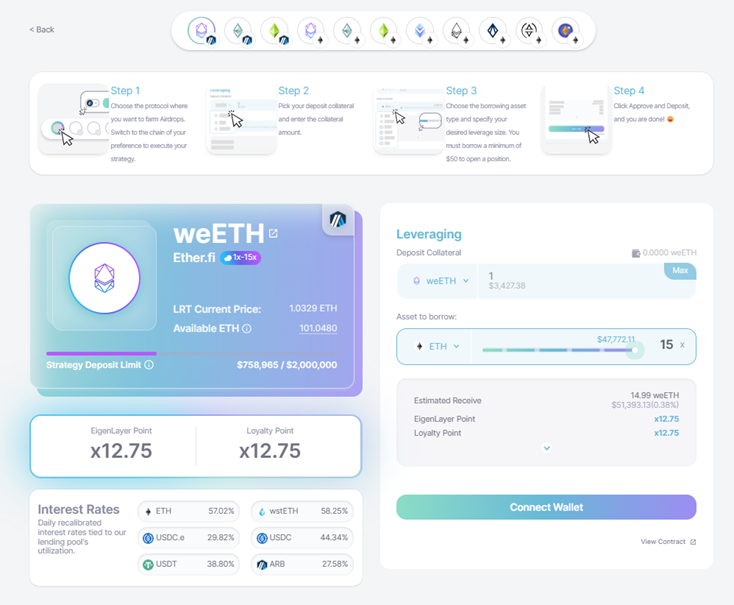

ยกตัวอย่างการกู้บน Airpuff เพื่อการฟาร์มแต้ม EigenLayer และ Loyalty Point ของแพลตฟอร์ม Ether.fi ตามภาพด้านบน จะเห็นว่าเราสามารถ Leverage ได้สูงสุดถึง 15x แต่จะเห็นว่าเนื่องจากตอนนี้การฟาร์ม LRT กำลังเป็นที่นิยมสูงมาก ทำให้ดอกเบี้ยการกู้ค่อนข้างสูงในระดับ 27-58% เลยทีเดียว

ส่วนหลักการทำงานหลังบ้านของ Airpuff ก็คือเมื่อผู้ใช้งานเลือก Pool ที่ต้องการฟาร์มแต้มแล้ว ทางแพลตฟอร์มจะนำไป Swap เป็นเหรียญ LRT ที่เราเลือก เช่น eETH, ezETH เป็นต้น และผู้ใช้งานสามารถ Track คะแนนและ Debt-to-Value Ratio ได้ที่หน้า Dashboard ซึ่งผู้ใช้งานควรคอยตรวจสอบค่า DTV อยู่เสมอเพื่อป้องกันการถูก Liquidate

อย่างไรก็ตาม เมื่อผู้ใช้งานต้องการปิด Position ทาง Airpuff จะมีทางเลือกให้สองแบบคือ

1. Direct Withdrawal: คือทางแพลตฟอร์มจะบริการถอน LRT โดยตรงกับทางแพลตฟอร์มเลย เช่น ถ้า Position ของเราเป็น eETH ทางแพลตฟอร์มก็จะไปถอนเหรียญให้เราผ่านกับทาง Ether.fi ข้อดีก็คือไม่ต้องเสีย Slippage ผ่านการ Swap แต่มีข้อเสียคือต้องมีระยะเวลาการถอนประมาณ 14 วัน

2. Swap ผ่าน Liquidity Pool: ถ้าผู้ใช้งานเลือก Option นี้ทางแพลตฟอร์มจะนำเหรียญ LRT ของเราไป Swap ตรงผ่าน Liquidity Pool ที่มีให้เลย เช่น Curve, Balancer, UniSwap ข้อดีคือถอนกลับมาได้ทันที แต่ราคาที่ได้จะขึ้นกับราคาตลาดและอาจจะมีเสีย Slippage บางส่วนไป

หมายเหตุ: การกู้ผ่านแพลตฟอร์ม Airpuff เพื่อซื้อ LRT นั้น นอกจากจะต้องเสียดอกเบี้ยกู้แล้ว ยังต้องเสียส่วนแบ่งแต้มบางส่วนให้กับผู้ปล่อยกู้และผู้ล็อคเหรียญ APUFF ด้วยที่อัตราส่วน 10% และ 5% ตามลำดับ

นอกจากกลยุทธ์ต่างๆที่ได้พูดถึงมาทั้งหมดแล้ว นักลงทุนยังสามารถนำเหรียญ LSTs, LRTs ไปทำการ Stake บน Layer เปิดใหม่ที่จะใช้ประโยชน์ของ Restaked Assets ไม่ว่าจะเป็น Layer 2 ที่เป็น General Purpose, Layer 2 ที่ถูกออกแบบมาเพื่อรองรับการ Restaking โดยเฉพาะ (คล้ายกับ Roadmap ของ Swell และ Puffer) หรือ Restaking Layer ที่คล้ายกับ EigenLayer

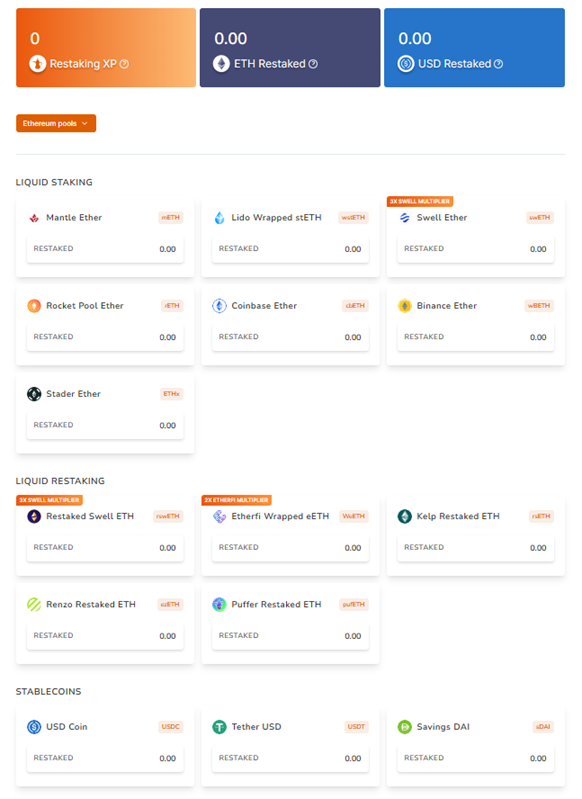

ยกตัวอย่างหนึ่งในโปรเจกต์ที่น่าจับตามองในตอนนี้ก็คือ Karak ซึ่งเป็น Restaking Layer โดย Karak ทำหน้าที่คล้ายกับ Marketplace ที่เป็นตัวกลางที่เปิดให้นักพัฒนาสามารถมา Incentivize ผู้ที่นำ Asset มา Stake เพื่อแลกกับการใช้ Security ซึ่งเราจะเห็นได้ว่า Karak มีความคล้ายกับ EigenLayer อย่างมาก อย่างไรก็ตาม จุดเด่นของ Karak ก็คือการที่เป็น Multi-Asset และ Multi-Ecosysmtem Restaking ซึ่งเปิดให้ผู้ใช้งานนำ LSTs, LRTs หรือแม้กระทั่ง Stablecoin มา Restake เพื่อรับทั้ง Staking Reward, Restaking Reward, EigenLayer Point, LRT Point และแต้มจาก Karak ด้วย

Zircuit เป็นโปรเจกต์ Layer 2 Rollup โดยใช้เทคโนโลยี Zero-Knowledge และเป็น EVM-Compatible หมายความว่ารองรับ Tool ต่างๆแบบเชน EVM ทำให้ง่ายต่อการสร้าง DApp ของนักพัฒนาจากฝั่ง Ethereum นั่นเอง โดยจุดเด่นหลักของ Zircuit คือการที่เป็น Sequencer Level Security ซึ่งหมายถึงว่าสินทรัพย์ธุรกรรมที่ทำบน Zircuit จะมีความปลอดภัยมากขึ้นนั่นเอง

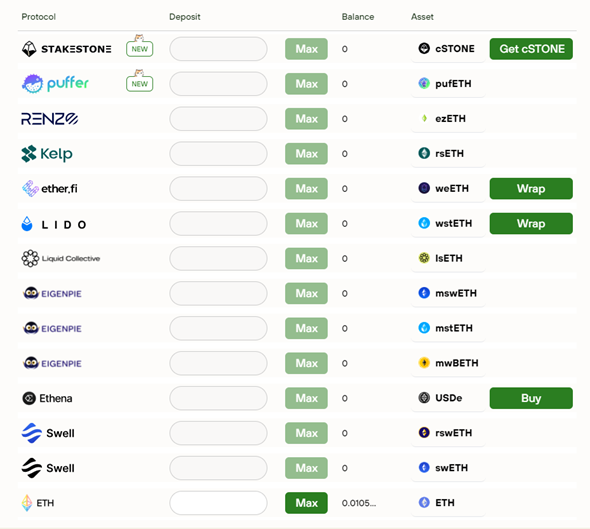

โดยตอนนี้ทาง Zircuit ได้เปิดตัว Staking Program เพื่อเป็นการ Bootstrap Liquidity ให้กับเชนก่อนการเปิดตัว Mainnet ในอนาคต โดยผู้ใช้งานสามารถนำ ETH, LSTs, LRTs มา Stake ได้ ซึ่งจะได้รับทั้ง Staking APR, Restaking APR, EigenLayer Point, LRT Point และ Zircuit Point

Restaking ถือเป็นหนึ่งในเทรนด์ที่ถูกพูดถึงกันอย่างมากในโลกคริปโตฯปัจจุบัน ซึ่งตั้งแต่การเกิดมาของแพลตฟอร์ม Restaking ตัวแรกอย่าง EigenLayer นั้นก็ได้มีแพลตฟอร์ม Liquid Restaking ที่สร้าง On top ต่างๆเกิดตามขึ้นมามากมาย ซึ่งแต่ละแห่งก็มี Innovation ต่างๆกันไป นอกจากนี้ ยังถือเป็นโอกาสครั้งใหญ่ในการสร้าง Yield ให้กับนักลงทุนได้หลากหลาย ซึ่งในบทความนี้เราก็ได้พาไปดูทั้งแพลตฟอร์ม Restaking, การซื้อขาย Yield ล่วงหน้า, การ Leverage LRT Farming รวมถึง Layer 2 และ Restaking Layer ใหม่ๆที่น่าสนใจ

ซึ่งเรามองว่าการมาของ Restaking ถือเป็นพัฒนาการสำคัญต่อการต่อยอด Utility ของ Ethereum Validator (เช่น AVS) ที่น่าจะตามมาอีกมากในอนาคต โดยตอนนี้เป็นเพียงแค่จุดเริ่มต้นเท่านั้น ส่วนเหรียญแพลตฟอร์ม Restaking ต่างๆ หรือ Layer 2 ที่หลายๆแพลตฟอร์มวางแผนจะเปิดตัวนั้นในตอนนี้ยังไม่ค่อยจะเห็นภาพ Use Case ของมันเท่าไหร่ เราก็มองว่าในอนาคตเราจะได้เห็นการใช้ประโยชน์ที่มากขึ้นไปด้วย โดยเราน่าจะเห็นภาพชัดมากขึ้นเมื่อเริ่มมีการเปิดใช้บริการ AVS ดังนั้น เราในฐานะนักลงทุนคริปโตฯก็ควรจะต้องคอยติดตามดูพัฒนาการของกลุ่ม Restaking ต่อไปอย่างใกล้ชิด