พฤติกรรมในชีวิตประจำวันของผู้คนทั่วโลกและนวัตกรรมต่างๆ ที่เกิดขึ้นในช่วง 10 ปีที่ผ่านมา ล้วนแต่เป็นการมุ่งหน้าสู่สิ่งที่เป็นรูปแบบดิจิทัลมากขึ้นโดยเฉพาะระบบการเงิน

ระบบการชำระเงินออนไลน์ (Online Payment) ของภาคเอกชนในต่างประเทศอย่างเช่น Alipay, WeChat Pay, CashApp, Paypal กำลังได้รับความนิยมมากขึ้นเรื่อยๆ โดยหากกลับมาดูชีวิตประจำวันของคนไทยก็เห็นได้ชัดว่าการใช้งานระบบการชำระเงินออนไลน์ก็มีมากขึ้นเรื่อยๆ เช่นกัน ซึ่งส่วนหนึ่งก็เป็นเพราะประเทศไทยมีระบบการชำระเงินของธนาคารและภาคเอกชนที่ค่อนข้างมีประสิทธิภาพและมีความก้าวหน้ากว่าหลายๆ ประเทศอย่างมาก

แต่สิ่งเหล่านี้ทำให้เกิดแง่มุมนึงที่ว่าประชาชนมีแนวโน้มที่จะต้องพึ่งเอกชนมากเกินไปในการเข้าถึงระบบการชำระเงินออนไลน์หากไม่มีทางเลือกอื่นจากภาครัฐ

นี่จึงเป็นเหตุผลหลักที่ทำให้ธนาคารกลางหลายประเทศเริ่มศึกษาและคิดค้นระบบ Central Bank Digital Currency (CBDC) ของตัวเอง เพื่อเป็นทางเลือกที่ปลอดภัยและเชื่อถือได้ให้กับประชาชนที่จะไม่ต้องเชื่อใจภาคเอกชนในการเก็บรักษาหรือใช้งานเงินในรูปแบบดิจิทัล รวมทั้งเอื้อประโยชน์ต่อเศรษฐกิจและสังคมหลายด้าน และที่สำคัญคือสามารถใช้นโยบายทางการเงินได้อย่างมีประสิทธิภาพมากขึ้นด้วย

ซึ่งจุดที่ทำให้คนไทยได้ยินเรื่อง CBDC ก็คงตอนที่ประเทศไทยได้เริ่มศึกษาและพัฒนา CBDC ในช่วงปี 2017-2018 รวมถึงกระแสของ Digital Yuan ในเวลาไล่เลี่ยกัน

แต่คนไทยส่วนมากก็คงเคยชินกับระบบการชำระเงินออนไลน์ในปัจจุบันไปแล้ว จนการมาของ CBDC นั้นทำให้หลายคนสับสนว่าจะมีความแตกต่างกับ Mobile Banking, PromptPay, True Money, Shopee Pay ฯลฯ อย่างไร ?

มากไปกว่านั้นชาวคริปโทฯ หลายคนก็สงสัยว่าการมาของ CBDC จะส่งผลกระทบต่อ Stablecoin หรือไม่ ?

บทความนี้จะพาไปทำความรู้จัก CBDC และไขข้อข้องใจเหล่านั้นให้กับใครที่กำลังสงสัยอยู่ในขณะนี้

Central Bank Digital Currency (CBDC) คือ เงินสดในรูปแบบดิจิทัลที่ออกโดยธนาคารกลางซึ่งสามารถใช้ชำระหนี้ได้ตามกฎหมาย และมีสินทรัพย์ภาครัฐหนุนหลังเหมือนเงินสด โดยรายละเอียดอาจแตกต่างกันไปในแต่ละประเทศ

โดยปกติแล้วธนาคารกลางหรือ Central Bank จะเป็นผู้ออกเงินที่ใช้ใน 2 ส่วนหลัก ๆ คือ

แต่เมื่อเงินที่ผลิตโดยธนาคารกลางกลายเป็นรูปแบบ Digital แล้ว เงินสำรองระหว่างสถาบันการเงินก็จะกลายเป็นสิ่งที่เรียกว่า “Wholesale CBDC” ส่วนธนบัตรและเหรียญกษาปณ์ก็จะกลายเป็น “Retail CBDC”

ในปัจจุบัน Wholesale CBDC ก็มีการเริ่มใช้งานแล้วในหลายประเทศรวมถึงประเทศไทยได้มีการใช้งานแล้วเช่นกัน ซึ่งอยู่ภายใต้ชื่อโปรเจกต์ว่า ‘อินทนนท์’ ที่ถือว่ามีระบบ Wholesale CBDC ที่ก้าวหน้าลำดับต้นๆ ของโลก

แต่อย่างไรก็ตามการใช้งานในส่วนของ Wholesale CBDC นั้นไม่ได้กระทบหรือเกี่ยวข้องโดยตรงกับประชาชนทั่วไปหรือภาคธุรกิจ ทำให้ CBDC อาจไม่ได้ถูกพูดถึงหรือเป็นที่สนใจกันในวงกว้างมากนัก จนกระทั่งธนาคารแห่งประเทศไทยได้มีการพูดถึงการพัฒนา Retail CBDC ในปี 2021 ที่ผ่านมา และมีการเริ่มทดลองใช้งานในวงจำกัด (Pilot Test) ในปลายปี 2022 ที่ผ่านมา

ดังนั้นบทความนี้จะเป็นการพูดถึง Retail CBDC เป็นหลัก เนื่องจากการมาของ Retail CBDC จะมากระทบวิถีชีวิตของเราโดยตรงในแง่มุมใดแง่มุมหนึ่งที่แม้ว่าอาจยังไม่ใช่เร็วๆ นี้แต่ประชาชนทุกคนควรตระหนักและเริ่มทำความเข้าใจเบื้องต้นกันไว้ก่อน เพราะเมื่อ Retail CBDC มาจริงๆ จะได้รับมือได้อย่างทันท่วงที และมากไปกว่านั้นการทำความเข้าใจ CBDC จะทำให้เห็นมุมมองใหม่ๆ ที่เราอาจมองข้ามไปเกี่ยวกับระบบการเงินในปัจจุบัน

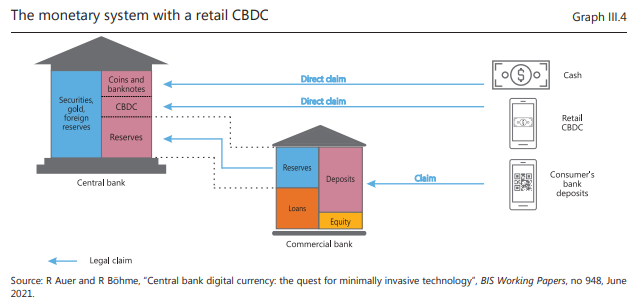

Retail CBDC จะทำให้ประชาชนและภาคธุรกิจสามารถเข้าถึงเงินในรูปแบบดิจิทัลได้โดยไม่ต้องเชื่อใจธนาคารพาณิชย์หรือสถาบันการเงินใดๆ เพราะ Retail CBDC จะขึ้นตรงกับธนาคารกลางโดยตรงเหมือนกับธนบัตรและเหรียญกษาปณ์

การฝากเงินในธนาคารนั้นมีความเสี่ยงที่หลายคนอาจมองข้ามนั่นก็คือตัวธนาคารเอง รวมถึงการฝากเงินไว้ในผู้ให้บริการ e-money ก็มีความเสี่ยงที่ตัวผู้ให้บริการเช่นเดียวกัน

การฝากเงินในธนาคารจะทำให้เราเปลี่ยนสถานะกลายเป็นเจ้าหนี้ธนาคารและธนาคารเป็นหนี้เรา โดยทางธนาคารจะทำเงินฝากของเราไปปล่อยกู้ต่อเพื่อกินส่วนแบ่งระว่างดอกเบี้ยเงินกู้กับดอกเบี้ยเงินฝาก

ซึ่งถ้าธนาคารนำเงินไปบริหารจนผิดพลาดหรือประสบวิกฤตเศรษฐกิจหนักๆ แบบไม่ทันตั้งตัวก็อาจทำให้ธนาคารหรือบริษัทเหล่านี้ล้มละลายหรือเข้าสู่สถานะวิกฤตมากๆ ในจุดที่ว่าไม่สามารถแจกจ่ายเงินคืนให้กับประชาชนที่นำเงินมาฝากได้

เหตุการณ์เหล่านี้สามารถพบเจอได้เรื่อยๆ ในประเทศที่ประสบปัญหาทางเศรษฐกิจหรือแม้แต่ประเทศมหาอำนาจอย่างอเมริกาก็เคยเกิดปัญหาเกี่ยวกับธนาคารเช่นเดียวกัน ซึ่งชื่อที่คุ้นหูก็คือ Lehman Brothers ในวิกฤต Subprime ปี 2008 ดังนั้นการตระหนักถึงความเสี่ยงไว้เสมอก็เป็นสิ่งที่ควรจะอยู่ในใจของทุกๆ คนเพราะอะไรก็เกิดขึ้นได้

การเกิดวิกฤตเศรษฐกิจโดยเฉพาะที่เกี่ยวกับธนาคารนั้นจะทำให้ความเชื่อมั่นของประชาชนต่อธนาคารลดลง นำมาสู่การที่ประชาชนแห่ถอนเงินกลับมาถือไว้กับตัวเองเพื่อลดความเสี่ยงที่ธนาคารจะไม่สามารถคืนเงินจำนวนนั้นให้กับผู้ฝากได้

และยิ่งคนถอนกันเยอะๆ ก็มีโอกาสสูงที่ธนาคารจะไม่สามารถคืนเงินให้กับผู้ฝากได้หมดและทำให้ธนาคารล้มละลายหรือที่เรียกว่า Bank Run เนื่องจากธนาคารส่วนมากบริหารเงินแบบเก็บเงินสดสำรองไว้แค่บางส่วน (Fractional Reserve Banking) เท่านั้น

ซึ่งอย่างที่กล่าวไปข้างต้นว่า Retail CBDC จะทำให้เราสามารถถือเงินในรูปแบบดิจิทัลโดยไม่ต้องกังวลเรื่องความเสี่ยงที่พูดถึงเหล่านี้เลย ทำให้สามารถตอบโจทย์ได้ทั้งประชาชนและภาคธุรกิจที่จะมีทางเลือกในการจำกัดความเสี่ยงมากขึ้นเพราะอย่างที่ทราบกันดีว่าประเทศไทยมีการคุ้มครองเงินฝากเพียง 1,000,000 บาทเท่านั้น

อย่างไรก็ตามการถือ CBDC ก็จะไม่ได้รับดอกเบี้ยหรือบริการทางการเงินเหมือนกับการใช้บริการธนาคารหรือผู้ให้บริการ e-money ต่างๆ เพราะการถือ CBDC จะเปรียบเสมือนการเก็บเงินสดไว้กับตัวเองซึ่ง Utility หลักๆ คือการนำมาใช้เป็นสื่อกลางในการแลกเปลี่ยนหรือเก็บรักษามูลค่าเท่านั้น ซึ่งสิ่งนี้ก็เป็นสิ่งที่ต้องแลกกับความปลอดภัยที่มากขึ้นนั่นเอง

เพื่อให้เห็นภาพชัดมากยิ่งขึ้น ในส่วนนี้จะเป็นการเปรียบเทียบว่าเงินในรูปแบบต่าง ๆ ที่พบเจอได้ในชีวิตประจำวันของคนไทยว่ามีข้อแตกต่างกันอย่างไรกับ Retail CBDC

โดยพื้นฐานแล้วทั้งคู่มีลักษณะที่เหมือนกันเพราะได้รับความน่าเชื่อถือจากธนาคารกลางโดยตรงและสามารถใช้ชำระหนี้ได้ตามกฎหมาย

แต่จะมีส่วนที่แตกต่างที่เห็นได้อย่างชัดเจนคือ “การจับต้องได้” ที่ Retail CBDC จะไม่ได้ให้ความรู้สึกเหมือนกับการถือเงินสดอยู่ในมือจริงๆ ซึ่งสิ่งที่จะได้มาแทนคือการรองรับการพัฒนาในแง่ของเทคโลยีการเงินในอนาคตได้มากกว่าเงินสดที่เราคุ้นเคยกัน หรืออาจเป็นในแง่ของการเก็บเงินจำนวนมากได้ปลอดภัยมากขึ้นกว่าการเก็บไว้ในตู้เซฟที่บ้าน แถมประหยัด cost และพื้นที่ได้อีกมาก รวมถึงไม่ต้องกังวลเรื่องการเสื่อมสลายของตัวธนบัตรที่อาจเสื่อมคุณภาพได้ตามกาลเวลา

นอกจากนี้จุดประสงค์หรือประโยชน์ของ CBDC ก็มีอีกหลากหลายแง่มุมที่แตกต่างจากเงินสดปกติ เช่น

โดยการที่ได้รับข้อดีต่างๆ เหล่านี้ก็มีสิ่งที่จะต้องแลกไปก็คือการสูญเสียความเป็นส่วนตัว เพราะการใช้เงินสดในรูปแบบธนบัตรหรือเหรียญกษาปณ์จะให้ความเป็นส่วนตัวได้มากกว่า เนื่องจากการทำธุรกรรมจะรู้กันแค่สองคนคือผู้ซื้อและผู้ขาย

แต่ CBDC ที่เป็นดิจิทัลนั้นมีเป็นไปได้สูงว่าจะมีการเก็บข้อมูลทุกธุรกรรมของทุกคนและจะมีมากกว่าสองคนที่เห็นธุรกรรมเหล่านั้น ซึ่งหมายความว่าในขณะที่ CBDC เป็นเครื่องมือที่ช่วยให้สามารถทำนโยบายทางการเงินได้มีประสิทธิภาพมากขึ้นแต่อีกมุมหนึ่งก็ทำให้ความเป็นส่วนตัวลดลง และอาจเป็นช่องทางที่รัฐสามารถนำไปใช้ในทางที่ผิดได้เช่น การควบคุม/อายัดเงินของผู้เห็นต่างทางการเมือง เป็นต้น

แม้ว่าเงินทั้งสองแบบจะมีลักษณะเป็นดิจิทัลเหมือนกันแต่มีความแตกต่างตรงที่ Retail CBDC นั้นเป็นทั้งเงินและระบบในการชำระเงินที่ได้รับการรับรองจากธนาคารกลางโดยตรง

แต่ PromptPay หรือ Internet Banking เป็นระบบที่ใช้สำหรับเงินที่ได้รับการรับรองจากธนาคารพาณิชย์ที่เราไปขอรับบริการ ซึ่งก็จะมีความเสี่ยงมากกว่า Retail CBDC เล็กน้อยจากตัวธนาคารพาณิชย์เองที่อาจเกิดความผิดพลาดในการบริหารได้จนล้ม (ปิดกิจการ)

ซึ่งเป็นความเสี่ยงดังกล่าวเป็นความเสี่ยงที่ผู้ใช้งานต้องยอมรับเพิ่มเติมนอกเหนือจากเรื่องการบริหารของธนาคารกลาง แต่ในขณะเดียวกัน Retail CBDC ก็จะไม่ได้มีผลิตภัณฑ์ทางการเงินหรือสิ่งอำนวยความสะดวกเทียบเท่าการใช้งาน PromptPay ของธนาคาร

หรือถ้าให้สรุปง่ายๆ ก็คือ

e-money เป็นเงินอิเล็กทรอนิกส์ที่ออกโดยผู้ประกอบการที่ไม่ใช่สถาบันการเงิน (non-bank) ภายใต้กฎหมายระบบการชำระเงิน โดยผู้ให้บริการจะออก e-money ให้แก่ผู้ใช้งานที่เติมเงินไว้ล่วงหน้าเพื่อเอาไปจ่ายชำระค่าสินค้าและค่าบริการในวงปิดเฉพาะเครือข่ายที่รับชำระ e-money นั้นๆ ซึ่งอาจอยู่ในรูปการ์ด เช่น บัตรรถไฟฟ้า, บัตรเติมเงิน หรืออยู่ในเครือข่ายของผู้ให้บริการ เช่น TrueMoney, Rabbit LINE Pay, ShopeePay, GrabPay เป็นต้น

e-money มีลักษณะที่คล้ายกับเงินในธนาคารและระบบ PromptPay โดยเปลี่ยนผู้ให้บริการจากธนาคารเป็นบริษัทเอกชน และเปลี่ยนระบบ PromptPay เป็นระบบการชำระเงินแบบปิดของแต่ละบริษัท โดยบริษัทเอกชนเหล่านี้ก็ต้องมีการจัดการเงินของลูกค้าร่วมกับทางธนาคารอีกทีหนึ่ง ซึ่งในลักษณะนี้ก็จะมีความเสี่ยงที่ตัวบริษัทเอกชนที่ให้บริการเพิ่มขึ้นมาจากเดิม

จากข้อมูลข้างต้น e-money ก็จะแตกต่างจาก Retail CBDC ที่ออกโดยธนาคารกลางโดยตรงพอสมควรโดยเฉพาะในแง่ของความเสี่ยงที่มากขึ้น แต่ก็แน่นอนว่าการใช้งาน e-money จะได้บริการ สิทธิประโยชน์หรือสิ่งอำนวยความสะดวกที่มากกว่าเป็นข้อแลกเปลี่ยนนั่นเอง

ในส่วนนี้จะอ้างอิง Fiat-backed Stablecoin เป็นหลักเนื่องจากเป็นประเภทที่คนนิยมใช้งานมากที่สุดซึ่งกินสัดส่วน Market Cap ของ Stablecoin ทั้งหมดถึง 90%

Fiat-backed Stablecoin ถูกออกโดยบริษัทเอกชนจากการที่นำเงินสดจริงๆ มาเก็บไว้เพื่อใช้เป็นการรับรองมูลค่าของ Stablecoin เหล่านั้นที่อยู่บนบล็อกเชนสาธารณะซึ่งสามารถใช้งานได้ทั่วโลกแบบไร้พรหมแดนและมีความเป็นส่วนตัวสูงกว่า Retail CBDC

แต่ Stablecoin ประเภทนี้มักถูกตั้งข้อสงสัยบ่อยครั้งเกี่ยวกับ Reserve ของ Stablecoin ว่าบริษัทเหล่านั้นมีครบตามที่กล่าวอ้างหรือไม่ และถึงแม้จะมีการรับรองจากหน่วยงานรัฐหรือธนาคารต่างๆ ก็อาจมั่นใจไม่ได้มากเท่า CBDC ที่รับรองโดยธนาคารกลางโดยตรง ทำให้ในแง่ของความน่าเชื่อถือนั้น CBDC จะให้ได้มากกว่า แต่ความน่าเชื่อถือนั้นก็มักถูกจำกัดอยู่ในประเทศนั้นๆ เพราะ Retail CBDC มักไม่ได้เปิดกว้างให้ใครก็ได้บนโลกเข้าถึงได้ง่ายๆ เหมือนกับ Stablecoin

หรือสรุปให้เห็นภาพง่ายๆ คือ Stablecoin (USD) มีความไร้พรหมแดน สามารถเข้าถึงได้ง่าย มีการปิดกั้นที่น้อยกว่ามาก มีความเป็นส่วนตัวมากกว่า และเป็นทางเลือกในการเข้าถึงเงินดอลลาร์ได้ง่ายไม่ว่าจะอยู่ประเทศใดก็ตาม

แต่ Retail CBDC เป็นเงินสกุลหนึ่งๆ ที่ขึ้นตรงกับธนาคารกลางของแต่ละประเทศ ซึ่งความน่าเชื่อถือก็จะขึ้นอยู่กับธนาคารกลางของแต่ละประเทศ โดย CBDC มักถูกออกแบบมาให้ตอบโจทย์คนในประเทศนั้นๆ เป็นหลักจึงอาจทำให้ไม่ได้เปิดกว้างต่อทุกๆ คนบนโลกเท่ากับ Stablecoin

เพื่อให้มองเห็นภาพรวมได้มากขึ้นและคิดตามได้ง่ายๆ อยากชวนให้ลองมองแยก Stablecoin และ CBDC ออกมาเป็น 8 ข้อหลักๆ ดังนี้

1. USD Stablecoin (Fiat-backed Stablecoin)

2. Decentralized Stablecoin

3. Stablecoin สกุลอื่นๆ นอกจากดอลลาร์

4. US CBDC แบบที่ใช้ Public Blockchain

5. US CBDC แบบไม่ได้ใช้ Public Blockchain

6. Retail CBDC สกุลอื่นๆ นอกจากดอลลาร์ แบบเชื่อมต่อกับ Public Blockchain

7. Retail CBDC สกุลอื่นๆ นอกจากดอลลาร์ แบบไม่ได้เชื่อมต่อกับ Public Blockchain

8. Retail CBDC ทุกๆ สกุลพร้อมกับระบบ Wholesale CBDC ที่เชื่อมต่อกันทั้งโลก

** ไม่ได้ใช้ Public Blockchain ในที่นี้หมายถึงไม่ได้ใช้โดยตรง 100% เพราะแต่ละประเทศอาจมีแนวทางการพัฒนาที่ไม่เหมือนกัน บางที่อาจใช้ Private Blockchain ทั้งหมดหรือมีการผสมในรูปแบบต่างๆ **

ทีนี้เราลองมาไล่ทีละข้อว่าตอนนี้แต่ละข้อเป็นอย่างไรแล้วบ้าง ซึ่งจะทำให้พอทีจะสามารถคาดเดาแนวโน้มได้

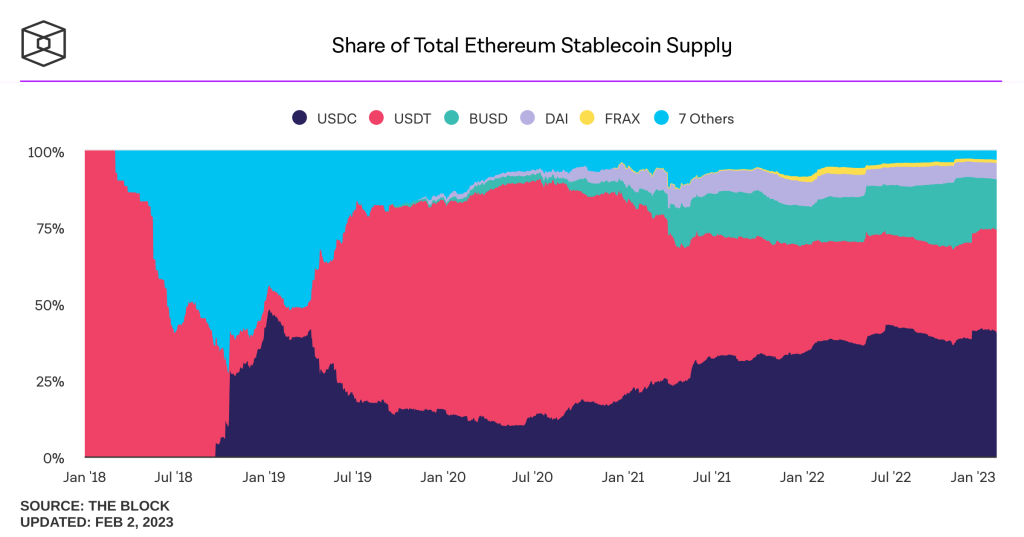

เป็น Stablecoin ที่ผู้คนนิยมใช้งานมากที่สุดซึ่งมี Market Cap มากกว่า 100,000 ล้านดอลลาร์สหรัฐ มีสภาพคล่องสูง ถูกยอมรับในหลายๆ แพลตฟอร์ม DeFi ซึ่งกินส่วนแบ่งของ Stablecoin ในโลกคริปโทฯ มากกว่า 90% (USDT, USDC, BUSD และอื่นๆ) และด้วยความที่เชื่อมต่อบน Public Blockchain ทำให้การใช้งานมีความเป็นส่วนตัวมากในระดับหนึ่ง

หลังจากการล่มสลายของ UST ทำให้ในปัจจุบันก็ต้องว่ากันตามข้อเท็จจริงที่ว่า Decentralized Stablecoin ต่างๆ ที่เหลือนั้นได้รับการยอมรับที่ค่อนข้างน้อย สภาพคล่องต่ำ และยังไม่มีอะไรมายืนยันเสถียรภาพในระยะยาวได้ ทำให้ตอนนี้มี Market Cap เพียงประมาณ 10% ของทั้งตลาดคริปโทฯ เท่านั้น และจริงๆ แล้ว Decentralized Stablecoin บางส่วนก็มีการใช้ Centralized Stablecoin ในการสร้างด้วย

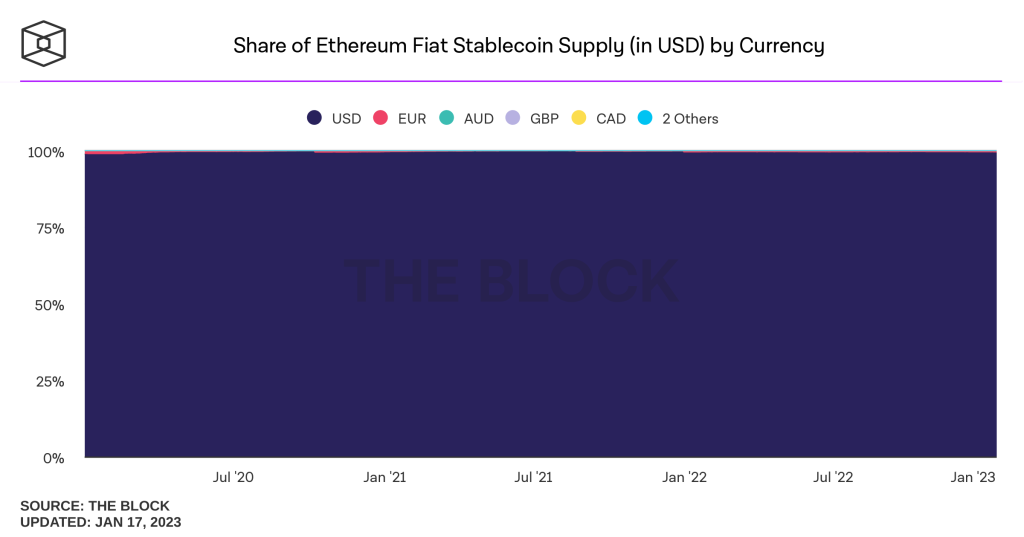

จากสัดส่วนตามรูปประกอบด้านล่างแล้วจะเห็นได้ว่า Stablecoin ที่เป็น USD กินขาด ทิ้งห่างสกุลใหญ่อื่นๆ อย่าง EUR, GBP, CNY อย่างเห็นได้ชัด มากไปกว่านั้นแม้แต่ Decentralized Stablecoin แทบทั้งหมดก็เทียบกับดอลลาร์ทั้งสิ้น

จาก 3 ข้อแรกที่เป็น Stablecoin นั้นทำให้เห็นว่า “ข้อ 1 : USD Stablecoin (Fiat-backed Stablecoin)” เป็นสิ่งที่น่าสนใจที่สุดที่จะนำมาเทียบกับ CBDC และอีกมุมหนึ่ง Stablecoin ประเภทนี้ก็เป็นประเภทที่จะได้รับผลกระทบมากที่สุดด้วยหาก CBDC มาแทนได้จริง

ในส่วนของข้อ 4-7 นั้น จากเท่าที่หาข้อมูลมา การที่ Retail CBDC จะใช้ Public Blockchain แบบ 100% อาจจะเป็นไปได้ยากในตอนนี้ เนื่องจากการใช้ Public Blockchain มีความเสี่ยงที่ธนาคารกลางแต่ละประเทศไม่สามารถควบคุมได้

ธนาคารกลางจะจำกัดการเคลื่อนย้ายเงินเข้าและออกนอกประเทศได้ยากเพราะการใช้ Public Blockchain จะถูกตัดเรื่องพรหมแดนออกไป อีกทั้งจะทำให้การใช้จ่ายเงินหมดความเป็นส่วนตัวไปถ้า Public Blockchain นั้นไม่มี Privacy Layer เพราะการจ่ายเงินทำให้คู่ซื้อขายสามารถเห็นธุรกรรมของอีกฝ่ายได้รวมถึงยอด Balance ด้วย ทำให้ไม่มีความเป็นส่วนตัวอย่างยิ่ง

และถึงจะมี Public Blockchain ที่ออกแบบมาเพื่อใช้งาน CBDC ก็อาจไม่ได้เป็นทางเลือกที่ดีเพราะ Security มีแนวโน้มที่จะน้อยกว่า Public Blockchain ใหญ่ๆ อย่างเช่น Ethereum หรือจะเป็นเรื่อง Scalability ที่ Public Blockchain อาจไม่สามารถรองรับธุรกรรมยิบย่อยมหาศาลของคนในประเทศได้ด้วย ทำให้การเลือกใช้ Private Blockchain หรือไม่ได้ใช้ Blockchain เลยหรือสองแบบนี้ผสมกัน ก็จะดูมีความเป็นไปได้มากกว่า

และต่อให้ Retail CBDC ของประเทศอื่นๆ นอกจากดอลลาร์มีการเชื่อมต่อกับ Public Blockchain ก็ไม่น่าจะมากินส่วนแบ่งของ USD Stablecoin ได้มาก เนื่องจากในตอนนี้ก็มี Stablecoin สกุลใหญ่อื่นๆ แต่ก็ไม่ได้รับความนิยมเท่าที่ควร ทำให้ในตอนนี้จะขอตัดข้อ 4 และข้อ 6 ที่มีการเชื่อมต่อกับ Public Blockchain ออกไปจากการพิจารณาก่อน

ส่วนข้อ 7 นั้นก็มีแนวโน้มเดียวกับข้อ 6 เนื่องจากเรื่องการยอมรับ ความต้องการ และสภาพคล่อง แต่เมื่อไม่ได้ใช้ Public Blockchain ก็จะทำให้ธนาคารกลางต่างๆ นั้นมีอำนาจในการควบคุมและจัดการได้ง่ายกว่า ซึ่งจุดประสงค์หลักก็คือการใช้นโยบายทางการเงินและเป็นทางเลือกให้กับประชาชนในประเทศนั้นๆ ทำให้การออก Retail CBDC ของประเทศอื่นๆ นอกจากสหรัฐฯ ที่ไม่ว่าจะเชื่อมหรือไม่เชื่อมกับ Public Blockchain ก็ไม่น่าจะมากระทบอะไร USD Stablecoin ได้เพราะความต้องการเงินดอลลาร์นั้นมีสูงอยู่ตลอด

ยกตัวอย่างเช่นประเทศไทย ถึงจะมีบาทดิจิทัลขึ้นมาแต่นั่นก็แสดงถึงเงินสดที่เป็นสกุลประจำประเทศไทยที่เป็นทางเลือกอีกทางเท่านั้น ซึ่งไม่ได้ส่งผลต่อความต้องการเงินดอลลาร์ของคนในประเทศได้อย่างมีนัยสำคัญเพราะถ้าคนต้องการ USD Stablecoin หรืออยากใช้งาน Stablecoin บน Decentralized Application ก็ต้องเปลี่ยนเงินบาทเป็น USD Stablecoin อยู่ดี

ส่วนเสริมที่แสดงว่าสหรัฐฯ มีแนวโน้มว่าจะไม่ได้ใช้ Public Blockchain (ข้อ 5) ก็เนื่องจากว่าสหรัฐมีภาคเอกชนภายใต้การกำกับดูแลของรัฐบาลอยู่แล้ว ซึ่งก็เป็น Stablecoin ที่ได้รับความนิยมอันดับต้นๆ และมีสภาพคล่องสูงอยู่แล้วอย่างพวก USDC, BUSD ทำให้การผลักภาระให้เอกชนเป็นคนดูแลและรับความเสี่ยงบน Public Blockchain แทน แล้วรัฐบาลเข้ามากำกับดูแลอีกชั้นหนึ่งก็จะดูเป็นเป็นไปได้มากกว่า

อีกทั้งเมื่อเดือนพฤษภาคมที่ผ่านมา Lael Brainard ที่เป็นรองประธาน Fed ได้กล่าวใน Testimony ของเธอว่า “การพัฒนา US CBDC อาจต้องใช้เวลานานมากถึง 5 ปี” ซึ่งคำพูดนี้ทำให้ค่อนข้างมั่นใจได้ว่า US CBDC คงไม่ได้มาในเร็ว ๆ นี้ เพราะตอนนี้ US CBDC อยู่แค่ในช่วง Research&Development เท่านั้น

ส่วนในแง่แนวทางการพัฒนาเธอกล่าวว่า “CBDC จะสามารถอยู่ร่วมกับ Stablecoin และเงินฝากธนาคารได้ด้วยการใช้ CBDC เป็นทางเลือกและเป็นตัวช่วยที่จะเพิ่มความน่าเชื่อถือให้กับเงินดิจิทัลทุกๆ ประเภท เหมือนกับการที่เงินสดสามารถอยู่ร่วมกับเงินฝากธนาคารได้” ซึ่งจากคำพูดนี้ก็เป็นอีกหนึ่งสิ่งที่ทำให้เห็นว่าในอนาคตนั้น CBDC มีแนวโน้มที่จะอยู่ร่วมกับ Stablecoin ดังที่กล่าวไปข้างต้น แต่ไม่ได้ตั้งใจมาแทน Stablecoin ทั้งหมด

ทำให้ตอนนี้เหลือแค่ “ข้อ 5 : US CBDC แบบไม่ได้ใช้ Public Blockchain” และ Retail CBDC ของประเทศอื่นๆ (เชื่อมหรือไม่เชื่อมกับ Public Blockchain ก็ไม่น่าจะมีผลกับ Stablecoin)

ข้อนี้คาดว่าคงไม่ใช่เร็วๆ นี้ เพราะการพัฒนา Wholesale CBDC เองก็ถูกพัฒนากันเป็นกลุ่มเล็กๆ ที่แต่ละกลุ่มมีไม่กี่ประเทศและแนวทางการพัฒนาก็อาจไม่เหมือนกัน มากไปกว่านั้น Retail CBDC ของแต่ละประเทศก็มีแนวทางการพัฒนาที่แตกต่างกันไปเช่นเดียวกัน ซึ่งกว่าจะหาจุดที่ลงตัวจนเป็นที่ยอมรับกันทั้งโลกนั้นคงใช้เวลาไม่ใช่น้อย

ตอนนี้ระบบการโอนเงินระหว่างประเทศที่ใช้กันอยู่หลักๆ ก็คือระบบ SWIFT ซึ่งอาจมีข้อจำกัดเรื่องระยะเวลาการ Settlement นอกจากนั้นบริการของเอกชนต่างๆ ก็อาจจะมีเรื่องค่าธรรมเนียมที่แพงเข้ามาเกี่ยวข้องด้วย ทำให้ Stablecoin ยังพอมีที่ยืนอยู่บ้างในแง่ของการใช้งานอื่นๆ นอกจาก DeFi

แต่เมื่อ Retail CBDC เชื่อมกันได้ทั้งโลกด้วยระบบ Wholesale CBDC ที่มีประสิทธิภาพแล้วก็อาจทำให้ความต้องการ Stablecoin ลดลงได้ แต่ก็อย่าลืมว่า Stablecoin นั้นให้ความเป็นส่วนตัวได้มากกว่า ทำให้ก็มีแนวโน้มว่าความต้องการ Stablecoin จะยังมีอยู่ดี

ในตอนนี้เหลือข้อที่ให้พิจารณาคือ USD Stablecoin (Fiat-backed Stablecoin), US CBDC แบบไม่ได้ใช้ Public Blockchain, Retail CBDC ของประเทศอื่นๆ นอกจากสหรัฐ และ Retail CBDC ที่มีการเชื่อมต่อกันทั่วโลก

พอเหลือให้พิจารณาแค่นี้ก็จะเห็นได้ว่า “Stablecoin ก็ยังพอมีที่ยืนอยู่ดี”

ทั้งนี้ทั้งนั้นวิเคราะห์นี้เป็นการวิเคราะห์บนพื้นฐานของการที่สหรัฐยังเป็นมหาอำนาจอันดับต้นๆ ของโลกและเงินสกุลดอลลาร์นั้นยังเป็นที่ต้องการมากที่สุดในโลก และวิเคราะห์ด้วยเทคโนโลยีที่เห็นและพอจับต้องได้ตอนนี้ ซึ่งหากในอนาคตมีการพัฒนาไปมากกว่านี้หรือมีการเปลี่ยนแปลงมหาอำนาจโลกแล้ว ผลลัพธ์ที่ออกมาก็อาจจะเปลี่ยนไปจากนี้ได้

หากมีข้อมูลผิดพลาดประการใดผู้เขียนต้องขออภัยมา ณ ที่นี้ด้วย และสามารถแจ้งจุดผิดพลาดหรือเข้ามาพูดคุยแลกเปลี่ยนความคิดเห็นกันได้ที่ Line@ Official Cryptomind Advisory

ส่วนท่านใดที่อยากทราบความคืบหน้าและประวัติความเป็นมาของ CBDC ของไทยทั้ง Wholesale CBDC และ Retail CBDC รวมถึงความคืบหน้าของ CBDC ในประเทศชั้นนำต่างๆ ทั่วโลก ทั้งจีน ยุโรป อเมริกา และประเทศอื่นๆ ที่มีความคืบหน้าเรื่อง CBDC อยู่ระดับแนวหน้า สามารถติดตามอ่านได้ใน Stablecoin Report (Full Version) ซึ่งจะอยู่ส่วนท้ายของ Report

คำเตือนความเสี่ยง

คริปโทเคอร์เรนซีและโทเคนดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวนและสินทรัพย์ดิจิทัลมีความเสี่ยง โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้

ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต