คงจะเป็นที่ชัดเจนแล้วว่าตลาด Cryptocurrency ได้เข้าสู่ภาวะตลาดหมีตั้งแต่ในเดือนพฤษภาคม 2022 ที่ผ่านมา อย่างไรก็ตาม ถ้าเรามองย้อนกลับมาไปดู ก็จะเห็นว่าสัญญาณของการเข้าสู่ตลาดหมีนั้นเริ่มตั้งแต่ในเดือนพฤศจิกายน 2021 ที่ราคาของ BTC เริ่มปรับตัวลงพร้อมกับหุ้นเทคฯสหรัฐฯ จากการที่ธนาคารกลางสหรัฐ (Fed) เริ่มส่งสัญญาณการขึ้นดอกเบี้ยและ QT ตามมาด้วยเหตุสงครามระหว่างรัสเซียและยูเครนในช่วงเดือนกุมภาพันธ์ 2022 ที่เป็นปัจจัยสำคัญในการเร่งอัตราเงินเฟ้อจาก Supply Chain จากเหตุการณ์ดังกล่าวทำให้นักลงทุนบางส่วนเริ่มชะลอการลงทุนในสินทรัพย์เสี่ยง แต่ว่าราคาของ Cryptocurrency ก็ยังไม่ได้ปรับตัวลงมากนัก และ Sentiment ของตลาดโดยรวมดูเหมือนว่านักลงทุนยังคงมีความหวังว่าตลาดจะกลับมาได้

อย่างไรก็ตาม ในเดือนพฤษภาคม 2022 ที่เกิดเหตุการณ์ Terra Blockchain ล่มสลายทำให้มูลค่าตลาดของ DeFi ลดลงมากกว่า 5 หมื่นล้านดอลลาร์สหรัฐ ที่เป็นเหตุการณ์จุดฉนวนทำให้ราคาของ Cryptocurrency ตกลงอย่างรุนแรงและรวดเร็ว โดยในเดือนมิถุนายน 2022 ที่ผ่านมาราคา BTC ลดลงไปทำจุดต่ำสุดที่ 17,630 ดอลลาร์สหรัฐ ซึ่งเป็นการลดลงต่ำกว่าราคา 20,000 ดอลลาร์สหรัฐเป็นครั้งแรกตั้งแต่เดือนธันวาคม 2020 และถือเป็นราคาที่ต่ำกว่า ATH ที่ประมาณ 67,000 ดอลลาร์สหรัฐ (ในเดือนสิงหาคม 2021) โดยปรับตัวลดลงมากกว่า 70%

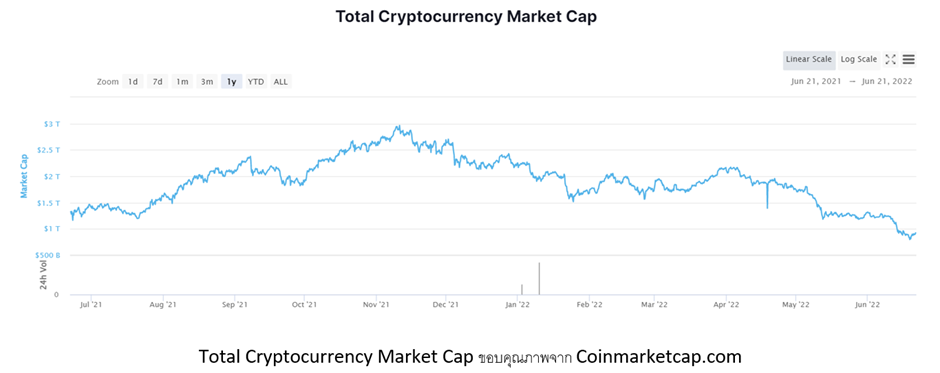

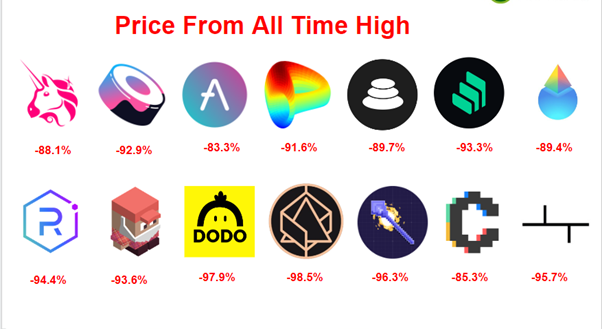

ส่วนราคา ETH ก็ลดลงไปทำราคาต่ำสุดที่ 883 ดอลลาร์สหรัฐ ซึ่งเป็นการลดลงต่ำกว่า 1,000 ดอลลาร์สหรัฐเป็นครั้งแรกตั้งแต่เดือนมกราคม 2021 และถือเป็นราคาที่ต่ำกว่า ATH ที่ประมาณ 4,700 ดอลลาร์สหรัฐมากกว่า 80% และแน่นอนว่าเหรียญ Alt Coins อื่นๆก็ราคาตกตามไปด้วย โดย Alt Coins ต่างๆราคาปรับตัวลง 60-90% เทียบกับราคาสูงสุด ทำให้ภาพรวม Total Market Cap ของ Cryptocurrency ลดลงมากกว่า 58% (YTD) มาอยู่ที่ประมาณ 9 แสนล้านดอลลาร์สหรัฐ ซึ่งนอกจากตลาด Cryptocurrency แล้วตลาดหุ้นก็ปรับตัวลดลงมากกว่า 23% (YTD) (ตัวเลข ณ วันที่ 22/6/2022)

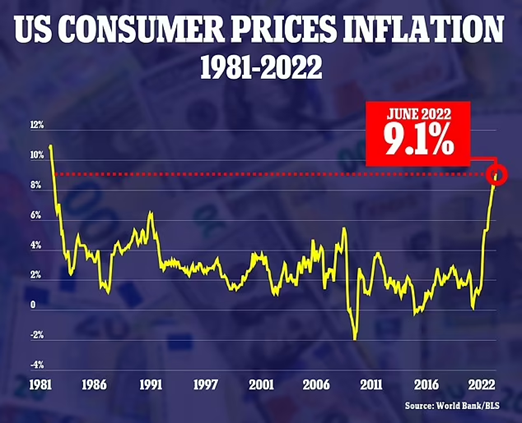

ประกอบกับภาพของเศรษฐกิจ Macroeconomics ที่เรียกได้ว่าเป็นอีกปัจจัยลบหลักๆของการปรับตัวลดลงของราคาสินทรัพย์เสี่ยงเลยก็ว่าได้ โดยในเดือนมิถุนายน 2022 ธนาคารกลางสหรัฐ (Fed) ได้ทำการปรับขึ้นดอกเบี้ยนโยบาย 75 bps ซึ่งนับเป็นการปรับขึ้นดอกเบี้ยที่มากที่สุดนับตั้งแต่ปี 1994 นอกจากนี้ Fed ยังอยู่ได้เริ่มการทำ Quantitative Tightening (QT) จำนวน 4.5 หมื่นล้านดอลลาร์สหรัฐในเดือนเดียวกัน โดยเพื่อต่อสู้กับเงินเฟ้อที่พุ่งสูงมากกว่า 9% ที่ถือว่าสูงที่สุดในรอบ 40 ปี และยังมีประเด็นความกังวลในเรื่อง Recession ที่จะทำให้นักลงทุนจำนวนมากเกิดความกังวลที่จะลงทุนในสินทรัพย์เสี่ยงอย่างหุ้นและ Cryptocurrency และยังมีข่าวการปลดพนักงานของบริษัทอย่าง Coinbase, Gemini และ Robinhood ที่ทำให้บรรยากาศของตลาดดูอึมครึมมากขึ้นไปอีก

และตลาดยังมีความกังวลจากสถานะทางการเงินที่อาจถึงขั้นวิกฤตของ VC รายใหญ่อย่าง Three Arrows Capital ที่กำลังยื่นล้มละลาย โดยก่อนหน้านี้ Three Arrows Capital มีสินทรัพย์ภายใต้การบริหารมากกว่า 3 พันล้านดอลลาร์สหรัฐ แต่ประสบปัญหาจากการลงทุนจากเหรียญ LUNA ที่เสียเงินไปมากกว่า 200 ล้านดอลลาร์สหรัฐ และยังเสียหายจากการลงทุนอื่นด้วย ตัวอย่างเช่น GBTC ที่ราคาลดลงต่ำกว่าราคา BTC มากถึง 34% รวมถึง stETH ที่ราคาลดลงต่ำกว่าราคา ETH กว่า 6% โดยที่ทาง Three Arrows Capital ได้เทขายขาดทุน stETH ไปในจำนวนมาก และล่าสุดเมื่อวันที่ 17 มิถุนายนที่ผ่านมาทาง BitMEX, FTX, Deribit และ BlockFi ได้ประกาศ Liquidate สถานะของ Three Arrows Capital มูลค่ารวมมากกว่า 400 ล้านดอลลาร์สหรัฐ รวมถึงยังประสบปัญหาขาดทุนจากการลงทุนเหรียญอื่นๆที่พากันราคาตกในช่วงตลาดหมีอีก เช่น AVAX, UNI, AAVE, COMP เป็นต้น

นอกจากนี้ยังมีข่าวเกี่ยวกับสถานการณที่ไม่สู้ดีของแพลทฟอร์มให้กู้ยืมสินทรัพย์ Cryptocurrency แบบ CeFi รายใหญ่อย่าง Celcius, BlockFi และ Voyager โดย Celcius นำสภาพคล่องส่วนหนึ่งไปค้ำและปล่อยกู้บนแพลทฟอร์ม DeFi เช่น Aave/Maker และเนื่องจากการลดลงของราคา stETH และ wBTC ทำให้มีความเสี่ยงต่อการถูก Liquidate จึงต้องประกาศปิดถอน แลกเปลี่ยน รวมถึงการโอนทั้งหมด ส่วน BlockFi ที่เน้นการปล่อยกู้ให้กับสถาบัน รวมถึง VC รายใหญ่ต่างๆ จึงอาจประสบปัญหาด้าน Liquidity จากการปล่อยกู้เช่นกัน โดยล่าสุด Voyager Digital และ Celsius ก็ได้เข้าสู่กระบวนการยื่นล้มละลายไปแล้วในเดือนกรกฎาคม 2022

จากเหตุการณ์และข่าวร้ายทั้งหมดที่ถาโถมเข้ามาพร้อมๆกันดังที่กล่าวไปแล้ว ทำให้ภาพรวมของตลาด Cryptocurrency นั้นไม่สู้ดีนัก จะเรียกกว่าเข้าสู่ภาวะตลาดหมีอย่างสมบูรณ์เลยก็ว่าได้ การที่จะเข้าใจในตลาดหมีในรอบนี้มากขึ้น หรือจะสามารถตัดสินได้ว่าตลาดจะฟื้นกลับมาได้หรือไม่ เราอาจจะต้องลองย้อนกลับไปมองภาพตลาดหมีในครั้งก่อนหน้าในปี 2018 เพื่อเปรียบเทียบทั้งสองกรณี

โดยเหตุผลที่เราจะมาเปรียบเทียบกับตลาดหมีในรอบนี้กับในปี 2018 นั้นเพราะหลายๆคนก็บอกว่าตลาดหมีในครั้งนี้แตกต่างออกไปมากเพราะเริ่มมีการใช้งานจริง เช่น DeFi, NFT, GameFi ที่ต่างก็เริ่มมี Use Case ที่จับต้องได้ นอกจากนี้ยังเริ่มมีการลงทุนจากสถาบัน และยังมีบางประเทศเริ่มมีการใช้งาน Cryptocurrency แบบถูกต้องตามกฎหมาย ซึ่งทั้งหมดนี้อาจทำให้ตลาดหมีรอบนี้อาจไม่ลงลึกหรือกินเวลายาวนนานเท่า แต่ก่อนที่จะสรุปได้นั้นเราจะมาหาคำตอบกันก่อนว่าครั้งนี้มีอะไรที่เหมือนและแตกต่างออกไปบ้าง

เราเริ่มโดยการเปรียบเทียบการปรับตัวลงของราคา Bitcoin ในปี 2018 โดยในช่วงเวลา 9 เดือน ราคา BTC ปรับตัวลดลงในช่วงประมาณ 67% จากราคา ATH ในปี 2017-2018 ที่ราคาประมาณ 19,500 ดอลลาร์สหรัฐ มาอยู่ที่ 6,500 ดอลลาร์สหรัฐ และทำให้ Total Market Cap ของ Cryptocurrency ลดลงจาก 8.3 แสนล้านดอลลาร์สหรัฐ มาอยู่ที่ 1.2 แสนล้านดอลลาร์สหรัฐ ส่วนในตลาดปี 2021-2022 จะเห็นได้ว่าเปอร์เซ็นต์การปรับตัวลดลงของราคา Bitcoin ปรับตัวลดลงราวๆ 70% จาก ATH ในเวลาประมาณ 9 เดือนเช่นเดียวกัน

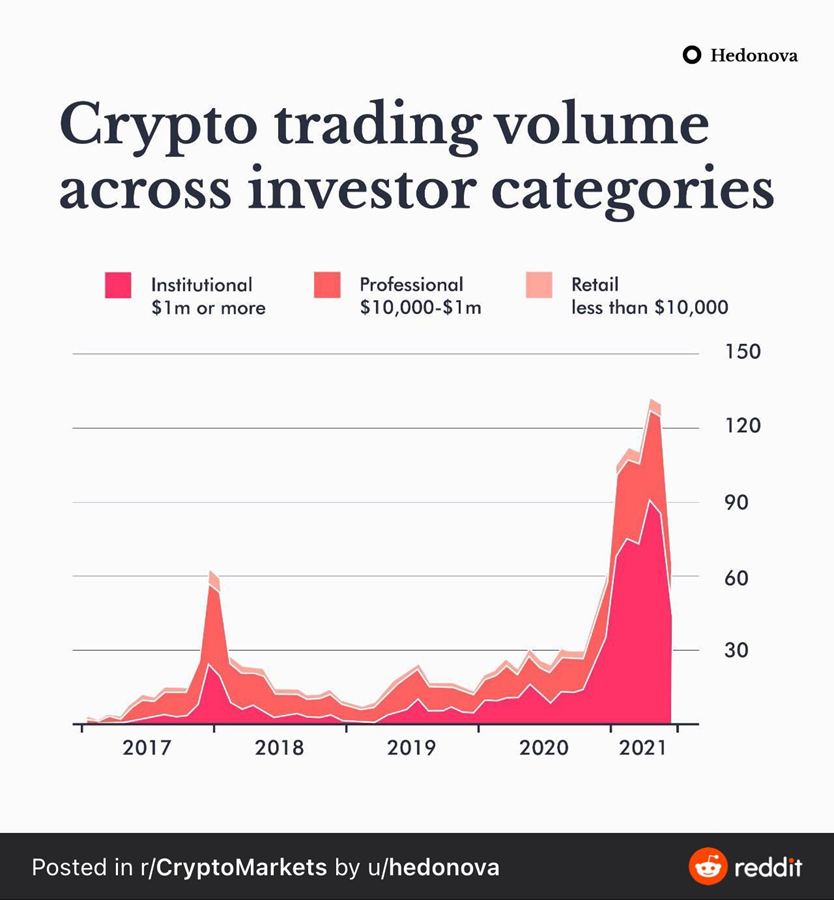

ความแตกต่างคือในตอนนั้นแทบจะยังไม่มี DeFi หรือ DApps ที่ใช้งานได้จริง มีแต่เพียงการระดมทุนผ่าน ICO ที่โปรเจ็กต์ส่วนมากก็ทำตามที่เคลมตาม Whitepaper ไม่ได้จริง ทำให้เกิดการฟองสบู่แตกทำให้นักลงทุนสูญเสียเงินจำนวนมาก นอกจากนี้ถ้าดูจากภาพด้านบนจะเห็นว่าในเวลานั้นนักลงทุนส่วนมากเป็นนักลงทุนรายย่อย โดยที่มีการเข้ามาลงทุนของสถาบันหรือบริษัทต่างๆในจำนวนน้อยมาก โดยสื่อหลักและผู้คนส่วนมากยังมองว่า Cryptocurrency คือแชร์ลูกโซ่

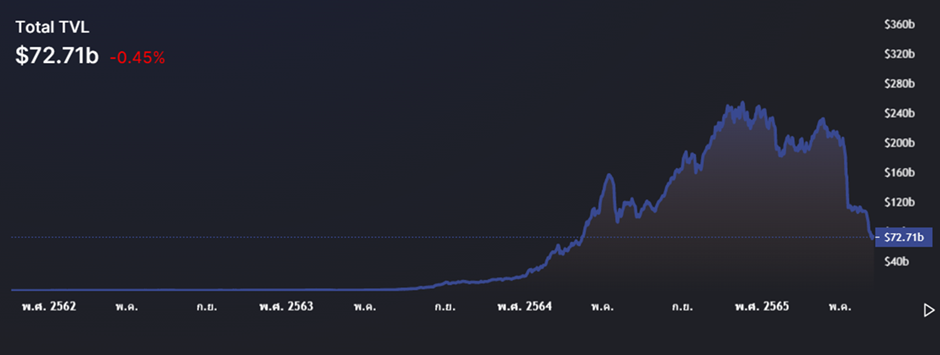

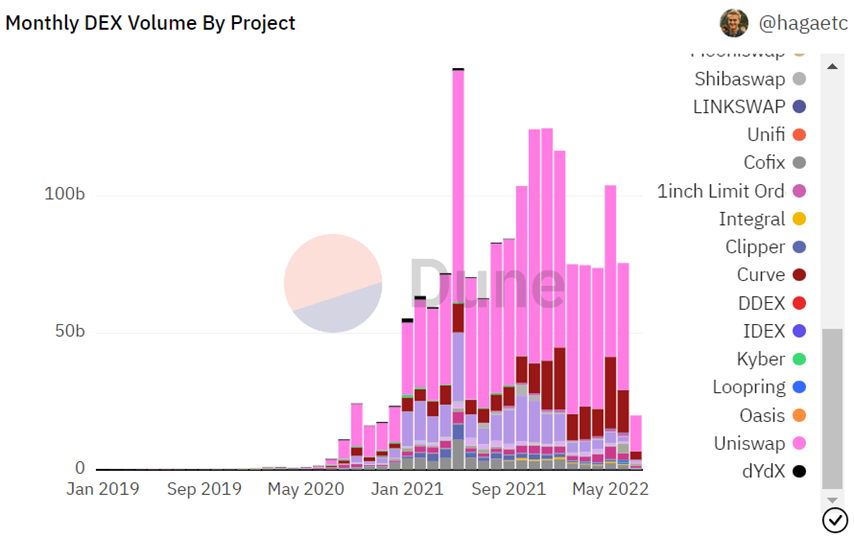

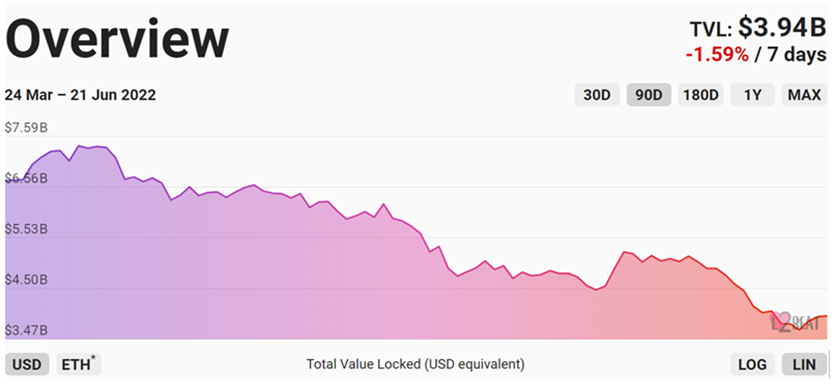

แต่เมื่อมามองภาพรวมของ Cryptocurrency ในปี 2022 จะเห็นได้ว่ามีความแตกต่างออกไปและมีพัฒนาการขึ้นอย่างเห็นได้ชัด อย่างแรกเลยคือ DeFi ที่มีการใช้งานได้จริงเกิดขึ้นมากมายจำนวนหลายพัน DApps และมี TVL ที่เติบโตขึ้นโดย ณ วันที่ 22 มิถุนายน 2022 มี TVL อยู่ที่ 7.2 หมื่นล้านดอลลาร์สหรัฐ เทียบกับเมื่อปลายปี 2018 ที่มี TVL เพียงประมาณ 300 ล้านดอลลาร์สหรัฐ และแม้ว่าราคาเหรียญ Governance Token ของ Decentralized Exchanges (DEX) ต่างๆจะปรับตัวลดลงมากกว่า 80% ถ้าราดูจาก Monthly DEX Volume จะเห็นได้ว่ายังมีการใช้งานจริงอย่างต่อเนื่องสังเกตได้จาก Volume การเทรดที่ยังมีสม่ำเสมอ นอกจากนี้ในรอบนี้ยังมีการเกิดขึ้นของ Use Case ใหม่ๆ อย่างเช่น NFT, Metaverse, GameFi ซึ่งต่างจากปี 2018 ที่มีแต่การเก็งกำไรที่ไม่มี Use Case จริงเป็นพื้นฐาน

นอกจากนี้ยังมีการพัฒนาของ Blockchain Layer 1 ต่างๆ เช่น Solana, Avalanche, Fantom, Binance Smart Chain ที่ต่างสร้างจุดขายเรื่องของ Scalability ความเร็วในการทำธุรกรรมและราคา Gas Fee ที่ถูกกว่า Ethereum นอกจากนี้ยังมีเทคโนโลยี Layer 2 เกิดขึ้นที่จะมาแก้ปัญหาของการ Scaling และ Gas fee ของ Ethereum เช่น Optimism, Arbitrum, ZkSync, Polygon และ Layer 2 ที่จะมารองรับ Application เฉพาะทางอย่างเช่น Immutable X, Loopring เป็นต้น โดย ณ วันที่ 22 มิถุนายน 2022 มี TVL บน Layer 2 ทั้งหมดมากถึงประมาณ 4 พันล้านดอลลาร์สหรัฐ

นอกจาก Layer 1 และ Layer 2 ที่เป็น Highlight ของ Cycle นี้ เรายังเริ่มได้เห็นการใช้งานบน Layer 0 อย่าง Cosmos และ Polkadot โดย Cosmos ก็ได้เปิดตัว Inter-Blockchain Communication ทำให้แต่ละ Blockchain สามารถสื่อสาร ส่งข้อมูลและ Asset หากันได้สะดวกมากขึ้น ส่วน Polkadot ก็ได้มีมากกว่า 10 โปรเจ็กต์ที่ชนะการประมูล Parachain Slot Auction และทำการ Launch บน Polkadot เรียบร้อยแล้ว โดยทั้งหมดนี้เป็นเพียงแค่ไอเดียในปี 2018 แต่ในปี 2022 นั้นมีโปรโตคอลที่ใช้งานได้จริงมากมาย

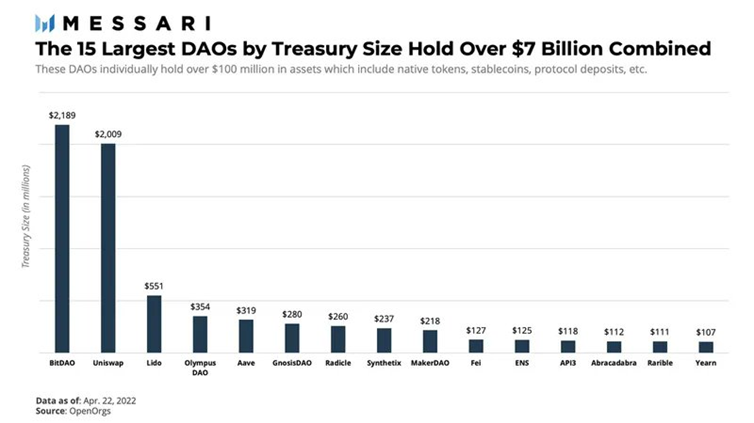

การจัดการในรูปแบบของ Decentralized Autonomous Organizations (DAOs) ก็เป็นอีกตัวที่มีพัฒนาการไปมากใน Cycle นี้ เราได้เห็น DAOs เกิดขึ้นจำนวนมาก และยังได้เห็นการนำไปใช้งานจริงในโปรเจ็กต์ Blockchain ต่างๆ ตัวอย่างเช่น การใช้ DAOs ในการทำ Community Governance เพื่อการโหวตกำหนดทิศทางของโปรโตคอล รวมไปถึงใช้ในการจัดการ Treasury ซึ่ง Treasury ของ DAOs ต่างๆมีมูลค่ารวมกันมากกว่า 7 พันล้านดอลลาร์สหรัฐ นอกจากนี้ยังมีการใช้ DAOs เพื่อการระดมทุนในโลกจริง เข่น การระดมทุนของ Ukraine DAO เพื่อบริจาคให้กับประเทศยูเครนระหว่างสงครามกับประเทศรัสเซีย ซึ่งถึงแม้ DAOs จะเกิดขึ้นมาตั้งแต่ปี 2016 แต่เราเพิ่งจะได้เห็นการเติบโตใน Cycle นี้

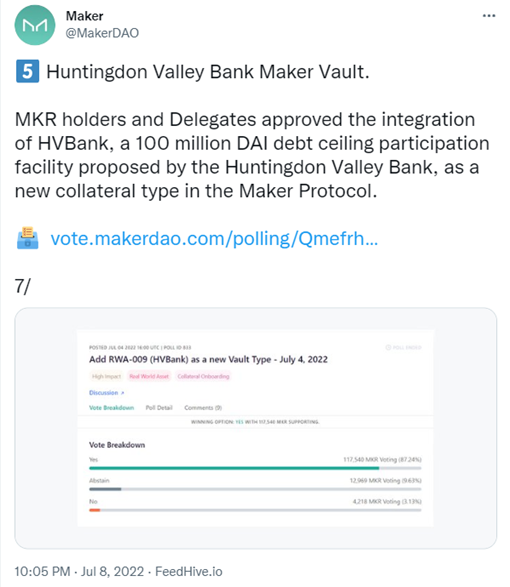

และนอกจากนี้ยังมีการก้าวเข้ามาใน Cryptocurrency ของสถาบันการเงินขนาดใหญ่ต่างๆ เช่น JP Morgan, Citi, BNY Mellon และธนาคารขนาดใหญ่อื่นๆทั่วโลกที่เริ่มออกผลิตภัณฑ์ทางการเงินเกี่ยวกับการลงทุนในสินทรัพย์ดิจิทัลในรูปแบบของกองทุน รวมไปถึงการทำ Tokenized Assets เพื่อการลงทุนใน DeFi อย่างความคืบหน้าที่น่าสนใจล่าสุดอย่างเช่น ธนาคาร Huntingdon Valley ที่ได้ร่วมมือกับแพลทฟอร์ม MakerDAO โดยได้อนุมัติ Vault สำหรับวงเงินกู้จำนวน 100 ล้าน DAI ให้กับธนาคารดังกล่าว นอกจากสถาบันการเงินแล้ว ยังมีบริษัทเอกชนจำนวนไม่น้อยที่เริ่มมีการถือ BTC ในงบดุลของบริษัท ตัวอย่างเช่น Tesla, MicroStrategy, Square, Galaxy Digital เป็นต้น

นอกจากการเข้ามาถือ BTC ของบริษัทต่างๆแล้ว ก็ยังมีบริษัท Big Tech ต่างๆที่เริ่มก้าวเข้ามาใช้ Metaverse, NFT และ Web 3.0 ในการสร้าง Brand และต่อยอดธุรกิจ เช่น Facebook ที่ได้เปลี่ยนชื่อบริษัทเป็น Meta รวมไปถึงบริษัทยักษ์ใหญ่อย่างเช่น Instagram, Twitter, Spotify, Gucci, Louis Vuitton, Nike, Walmart ที่ใช้ NFTs เป็นส่วนหนึ่งในกลยุทธ์ทางธุรกิจ นอกจากนี้เรายังได้เห็นบริษัทอย่าง Google และ Microsoft ที่เริ่มเข้าไปมาลงทุนเพื่อวิจัยและพัฒนา Web 3.0

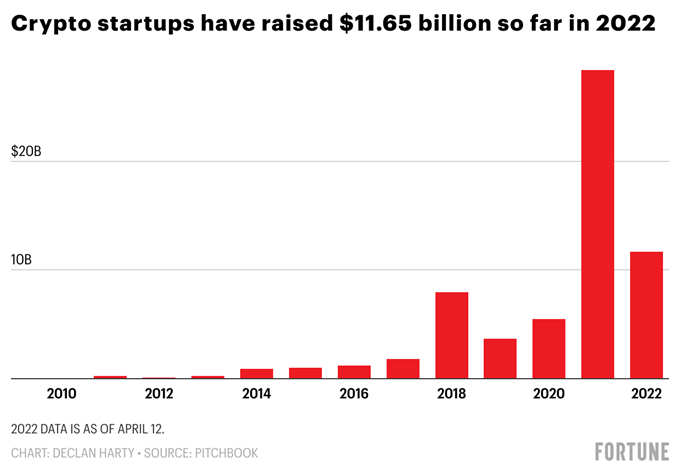

นอกจากเทรนด์ต่างๆที่กล่าวไปข้างต้น ใน Cycle นี้เรายังได้เห็นเม็ดเงินลงทุนจำนวนมากจาก VCs เข้ามาลงทุนในโปรเจ็กต์ Cryptocurrency, Blockchain และ GameFi แบบที่ไม่เคยเห็นมาก่อน โดยในปี 2018 มีเงินลงทุนเพียงประมาณ 5.8 พันล้านดอลลาร์สหรัฐ เทียบกับในปี 2021 ที่มีเงินลงทุนกว่า 2.5 หมื่นล้านดอลลาร์สหรัฐ ซึ่งเพิ่มขึ้นมากกว่า 300% และยังคงมีแนวโน้มที่จะมีเงินลงทุนมากขึ้นต่อเนื่องในปี 2022 ซึ่งเฉพาะใน Q1 2022 ก็มีเงินลงทุนเข้ามามากกว่า 1 หมื่นล้านดอลลาร์สหรัฐแล้ว โดยยังไม่รวมเงินลงทุนของ a16z และ Multicoin Capital ที่เป็น VC ขนาดใหญ่ที่ได้ประกาศในช่วงเดือนพฤษภาคม-กรกฎาคม 2022 ว่าจะเพิ่มเงินลงทุนจำนวน 4.5 พันล้านดอลลาร์สหรัฐ และ 430 ล้านดอลลาร์สหรัฐตามลำดับ สำหรับสนับสนุนโปรเจ็กต์ Web3.0 ซึ่งนอกจากจะเป็นการแสดงความเชื่อมั่นของเม็ดเงินลงทุนถึงอนาคตของอุตสาหกรรม Cryptocurrency และ Blockchain แล้ว เงินทุนยังเป็นปัจจัยที่สำคัญมากในการพัฒนาโปรเจ็กต์ได้อย่างต่อเนื่องโดยเฉพาะในช่วงเวลา Bear Market ทำให้เรามั่นใจว่านวัตกรรมจะพัฒนาต่อไปและ Cryptocurrency และ Blockchain จะยังไม่ได้ตายไปอย่างแน่นอน

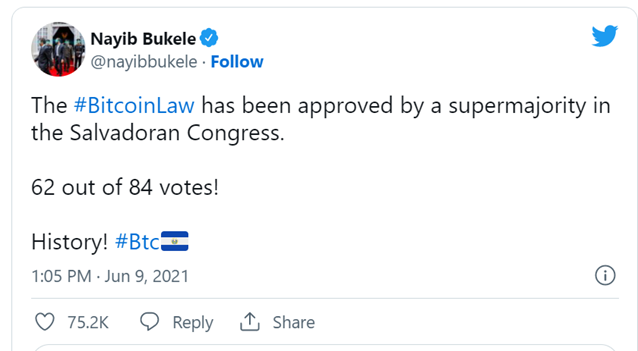

ใน Cycle นี้เรายังได้เห็นว่าประเทศต่างๆเข้ามา Regulate Cryptocurrency แทนที่การ Ban มากขึ้นอาจเป็นเพราะว่าพวกเขาเห็นโอกาสบางอย่างมากกว่าที่จะเป็นความเสี่ยงต่อประเทศ มากไปกว่านี้เรายังได้เห็นบางประเทศมีการใข้งาน Cryptocurrency อย่างเช่น ประเทศเอลซัลวาเดอร์ที่ได้มีการผ่านกฎหมายรองรับ Bitcoin เป็นเงินตามกฎหมายประเทศแรกของโลก และมีการเก็บ BTC เป็น Reserve

ดังนั้นสิ่งหนึ่งที่เราเห็นเมื่อเปรียบเทียบตลาดหมีรอบนี้กับในรอบปี 2018 คือ Adoption ต่างๆที่มีความชัดเจนและแข็งแกร่งมากขึ้นกว่าในปี 2018 ที่มีแต่ความคลุมเครือและความเสี่ยง นอกจากนี้ในรอบนี้ยังมีการพัฒนาของนวัตกรรมต่างๆต่อเนื่องพร้อมกันเงินทุนสนับสนุนจำนวนมากแบบไม่เคยมีมาก่อน ทำให้เรามั่นใจได้ว่า Web3.0 และ Cryptocurrency จะต้องฟื้นตัวกลับมาได้อย่างแน่นอน เหลือเพียงคำถามที่ว่าจะฟื้นตัวกลับมาได้เมื่อไหร่เท่านั้น

เราได้เห็นจากใน Part ที่แล้วกันแล้วว่าตลาดหมีในรอบนี้กับรอบปี 2018 นั้นต่างกันโดยสิ้นเชิง โดยที่ปัจจัยพื้นฐานต่างๆมีการพัฒนาไปไกลมากแล้ว ดังนั้นคำถามต่อไปที่คนมักจะอยากรู้กันก็คือว่าตลาด Bottom แล้วหรือยัง ซึ่งหากพิจารณาจากปัจจัยต่างๆบางอย่างจะเห็นว่าตอนนี้ภาพ Sentiment อยู่ในขั้นแย่มากโดยการดูจาก Fear & Greed Index ที่ลดลงต่ำที่สุดนับตั้งแต่เดือนมีนาคม 2020 พร้อมกับสัญญาณต่างๆที่เหมือนจะแสดงว่าตลาดน่าจะ Bottom แล้ว ตัวอย่างเช่น การที่ BTC ถูก Oversold มากที่สุดในประวัติศาสตร์ โดยที่ RSI <30 ครั้งแรกตั้งแต่เดือนธันวาคม 2018 นอกจากนี้ BTC ยังหลุดแนวรับสำคัญต่างๆ นอกจากนี้ยังรวมถึงการเกิด Force Selling และ Liquidation จากทั้งรายใหญ่รายย่อย และยังมีการที่บริษัทคริปโทฯบางแห่งเริ่มปลดพนักงาน

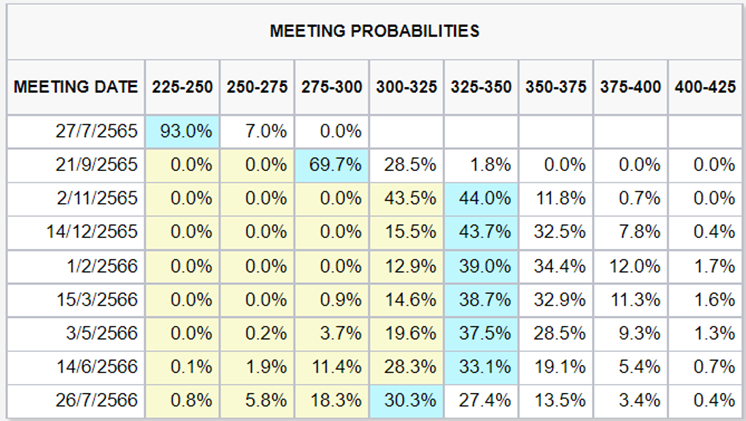

นอกจากนี้ยังมีความเป็นไปได้ว่า Macro Trend อาจกลับตัว เช่น ความกังวลเรื่องเงินเฟ้อที่อาจถูกแทนที่ด้วยความเสี่ยงในการเกิด Recession ซึ่งอาจทำให้มีการเปลี่ยนแปลง Monetary Policy ไปเป็นการกระตุ้นเศรษฐกิจได้ เช่น ถ้าเรามองย้อนไปในปี 2018 จุด Bottom ของ BTC นั้นเกิดขึ้นเมื่อ Fed ได้ผ่อนคลายนโยบายการขึ้นดอกเบี้ยนั่นเอง ดังนั้นคำถามต่อไปคือแล้ว Fed จะผ่อนคลายการขึ้นดอกเบี้ยเมื่อไหร่? ซึ่งถ้าเราพิจารณาจากสถานการณ์ในปัจจุบันที่ Fed กำลังเร่งขึ้นดอกเบี้ยและทำ QT ด้วยความ Aggressive โดยถ้าดูจากภาพด้านบนจะเห็นว่านักลงทุนส่วนใหญ่คาดการณ์ว่าดอกเบี้ยจะขึ้นไปอยู่ที่ระดับ 3.5% ภายในสิ้นปี 2022 ซึ่งแสดงว่าตลาดน่าจะ Price in ไปแล้วว่าเราอาจจะได้เห็นเงินเฟ้อที่ควบคุมไม่ได้กันยาวๆจนถึงสิ้นปี 2022 เป็นอย่างน้อย

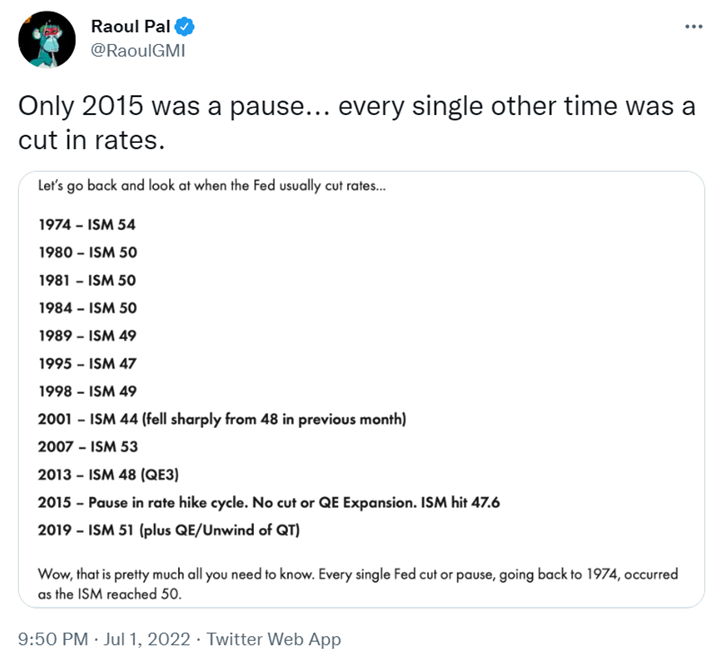

โดยถ้าดูจากเงินเฟ้อที่ตลาดคาดการณ์ว่า Fed ไม่น่าควบคุมได้ง่ายๆ ดังนั้นถ้าพิจารณาจากเหตุและผลเราอาจจะยังไม่ได้เห็นการลดดอกเบี้ยในเร็วๆนี้ อย่างไรก็ตามถ้าเรามองย้อนไปดูสถิติในอดีตตามที่ Raoul Pal (CEO ของ Real Vision) ได้แชร์ผ่าน Twitter ส่วนตัวของเขาจะเห็นได้ว่าในปี 1974, 1989 และ 2008 ซึ่งเป็นหนึ่งในช่วงปีที่เกิดเงินเฟ้อสูงสุดในประวัติศาสตร์ Fed ทำการลดดอกเบี้ยก่อนที่ Inflation จะทำจุดสูงสุดเสียอีก ดังนั้นในรอบนี้ก็มีความเป็นไปได้ว่า Fed จะผ่อนคลายนโยบายทางการเงินได้แม้ว่าเงินเฟ้อจะยังดำเนินต่อไปก็ตาม

อีกทฤษฎีหนึ่งที่มีความน่าสนใจนำมาพิจารณาประกอบเกี่ยวกับการเปลี่ยนแปลงนโยบายทางการเงินของ Fed คือดัชนี ISM Manufacturing PMI ซึ่งเราสามารถศึกษาสถิติโดยการมองเหตุการณ์ในอดีตได้ ดังที่ CEO ของ Real Vision ได้กล่าวเกี่ยวกับสถิติดังกล่าวไว้ใน Twitter ส่วนตัวของเขาว่า หากมองย้อนไปมองในอดีตตั้งแต่ปี 1974 จนถึงปี 2019 เราจะเห็นว่าทุกครั้งที่ค่า ISM ลดลงอยู่ในช่วง 50 แล้ว Fed จะลดการขึ้นดอกเบี้ยมาโดยตลอด ยกเว้นในปี 2015 ที่ Fed ไม่ได้ลดดอกเบี้ยแต่เป็นการหยุดขึ้นดอกเบี้ยแทน ในรอบนี้ถ้าเราพิจารณาจากค่า ISM ของเดือนมิถุนายน 2022 มีค่าอยู่ที่ 53 ซึ่งลดลงจาก 56.1 ในเดือนก่อนหน้า ดังนั้นหากพิจารณาจากปัจจัยนี้ ในเร็วๆนี้ก็มีความเป็นไปได้ว่า Fed อาจจะผ่อนคลายนโยบายต่างๆลง และเงินอาจไหลกลับเข้าสู่สินทรัพย์เสี่ยงอีกครั้ง

ซึ่งจากปัจจัยต่างๆที่กล่าวมา ถึงแม้ว่าจะไม่ได้เป็นปัจจัยครบถ้วนทั้งหมดที่มีผลต่อการ Bottom ของตลาด แต่ภาพรวมนั้นเรียกได้ว่าอาจทำให้เรารู้สึกว่าตลาดอาจจะ Bottom แล้วก็เป็นได้

อย่างไรก็ตาม เราลองมาพิจารณาใน Worst Case Scenario ในกรณีถ้าตลาดยังไม่ Bottom โดยเราอาจตั้งสมมติฐานว่าตลาดในรอบนี้ไม่ได้ต่างกับในรอบปี 2018 โดยที่ราคา BTC ปรับตัวลดลงประมาณ 85% จาก ATH นั่นหมายความว่าในรอบนี้ ราคาของ BTC อาจจะลงได้อีกประมาณ 50% โดยราคาของ BTC จะอยู่ในช่วงประมาณ 10,000 ดอลลาร์สหรัฐ ส่วน ETH ที่รอบปี 2018 ลดลงมาจาก ATH ที่ 95% หมายความว่าราคา ETH จะลดลงได้อีกราวๆ 70% เหลือราคาประมาณ 300 ดอลลาร์สหรัฐ

ถ้าจะพิจารณาถึงปัจจัยที่อาจทำให้ราคาตกลงเพิ่มได้อีก เราคงจะต้องไปลองดูถึงปัจจัยที่ทำให้ตลาด Cryptocurrency ตกลงมาอย่างหนักในรอบนี้ว่าหลักๆมีอะไรบ้าง ปัจจัยเริ่มแรกคือเหตุการณ์การล่มสลายของ Terra ในเดือนพฤษภาคม 2022 และอีกปัจจัยที่ตามมาในเดือนมิถุนายนก็คือวิกฤติที่เกิดขึ้นกับบรรดา CeFi และ VCs ที่เป็นผลพวงมาจากการล่มสลายของ Terra ดังกล่าว โดยในเดือนมิถุนายนราคาเหรียญ Ethereum ลดลงมากกว่า 50% เนื่องมาจากเหตุการณ์ที่ราคา stETH ลดลงต่ำกว่าราคา ETH ทำให้ Celsius และ 3AC ที่มีการนำ stETH ไปเป็นสินทรัพย์ค้ำประกันในการกู้บน Lending Protocol ต่างๆเกิดขาดทุนและเกิดปัญหาสภาพคล่อง แม้ว่าภายหลังนั้น Celsius ผู้ซึ่งถือ Postion การกู้ขนาดใหญ่ที่สุดบน Aave จะสามารถชำระหนี้จนอยู่ในระดับที่เสี่ยงต่ำแล้ว แต่ก็มีการเทขาย stETH จำนวนมากจาก 3AC บวกกับความ Panic และยังมีการ Liquidate และ Force Selling บนแพลทฟอร์ม DeFi ต่างๆที่เป็นปัจจัยกดดันตลาด

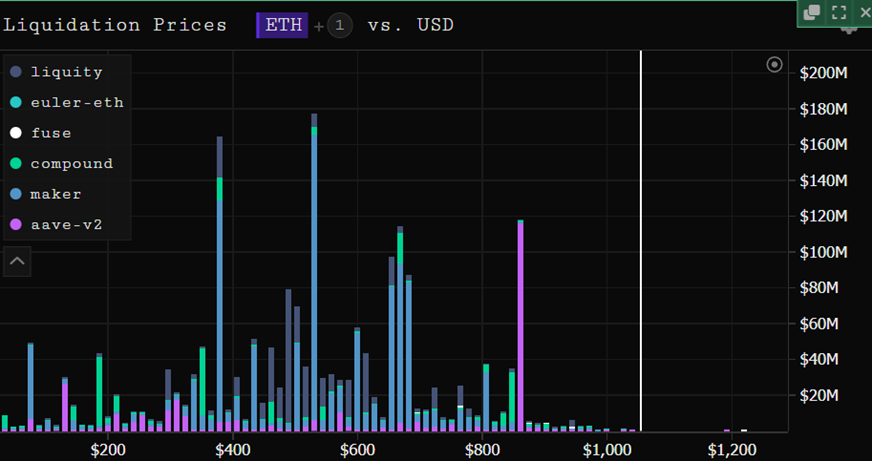

จากที่เราเห็นว่าปัจจัยหนึ่งที่ทำให้ราคาตลาดตกลงอย่างหนักในเดือนมิถุนายนมาจากการ Liquidate บนแพลทฟอร์ม DeFi ดังนั้นเราอาจจะพิจารณาเพิ่มเติมได้ว่าต่อจากนี้จะมีความเสี่ยงเพิ่มเติมจากการ Liquidate เหรียญหลักอย่าง ETH บนแพลทฟอร์ม DeFi อีกไหมเพื่อเป็นปัจจัยหนึ่งในการพิจารณาว่าตลาด Bottom แล้วหรือยัง โดยเราสามารถดูจาก Liquidation Distribution บนแพลทฟอร์มหลักอย่าง Aave, Maker, Compound ซึ่งถ้าเราดูจากภาพด้านบนจะพบว่าการ Liquidate ใหญ่ๆจะเกิดที่ ETH ราคา $860, $660, $530 และ $380 ดังนั้นในจุดนี้ถ้าราคา ETH สามารถยืนเหนือ $1000 เราอาจจะไม่ได้เห็นการตกลงของราคาแบบหนักๆอีก นอกเสียจากว่าราคา ETH ตกลงไปจนถึงราคาดังกล่าวก็มีความเสี่ยงที่ราคา Cryptocurrency จะพากันตกลงไปอีกอย่างรวดเร็วได้

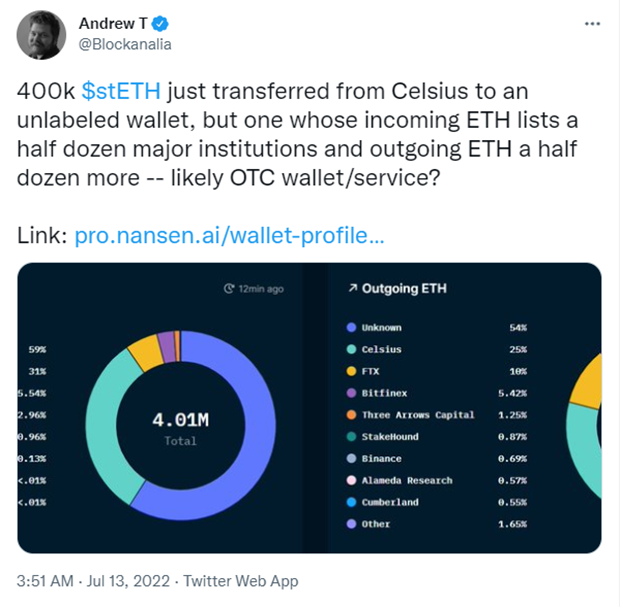

นอกจากนี้จะเห็นได้ว่าอีกหนึ่งความกังวลของตลาดคือปัญหาเกี่ยวกับการล้มละลายของ CeFi และ VCs ต่างๆ โดยปัญหาเริ่มต้นที่ Celsius ที่ประสบการขาดทุนทำให้ต้องปิดการถอนไปแล้วในเดือนมิถุนายน ซึ่งยังไม่มีทีท่าว่าจะเปิดให้ผู้ใช้งานไปถอนได้อีกเมื่อไหร่ และล่าสุดยังมีข่าวการยื่นล้มละลายของ 3AC และ Voyager Digital หลายๆคนอาจกำลังกังวลว่าอาจจะเกิดแรงเทขายสินทรัพย์เพื่อการเตรียมตัวสำหรับการยื่นล้มละลายของสถาบันเหล่านี้สู่ตลาด และอาจทำให้ราคาตกลงอีกได้ แต่ว่าการซื้อขายสินทรัพย์เหล่านี้มักจะเป็นการซื้อขายแบบ OTC ซึ่งไม่มีผลกระทบต่อราคาตลาด ยิ่งไปกว่านั้นคือ หากเหตุการณ์เหล่านี้ผ่านพ้นไปแล้ว ก็เหมือนได้เคลียร์ปัจจัยใหญ่ที่จะเป็นตัวกดดันตลาดออกไป และน่าจะทำให้ตลาด Cryptocurrency กลับมาได้หลังจากนี้

จากปัจจัยต่างๆที่กล่าวมาทั้งหมดใน Part นี้ เราอาจจะเห็นว่ามีความเป็นไปได้ว่าตลาดอาจจะถึงจุด Bottom ไปแล้วเพราะเหตุการณ์ร้ายที่สุดน่าจะผ่านพ้นไปแล้ว อย่างไรก็ตามเราต้องยอมรับความจริงที่ว่า ไม่มีใครสามารถรู้ได้แน่นอนว่าตลาดอยู่ไหนจุดไหน ถึงแม้จะมีสัญญาณต่างชี้ว่าจะ Bottom แล้ว แต่ก็มีความเป็นไปได้ว่าตลาดอาจจะลงได้อีกเช่นกัน โดยเราสามารถพิจารณากรณีที่แย่ที่สุดเทียบกับในปี 2018 ก็ได้ แต่ทั้งนี้เราควรใช้ข้อมูลทั้งหมดในการพิจารณาถึงความเป็นไปได้ทั้งหมด และตระหนักว่าไม่มีใครทำนายอนาคตได้ ดังนั้นสิ่งที่เราทำได้ดีที่สุดคือเราต้องอยู่ในจุดที่พร้อมรับมือไม่ว่าตลาดจะออกมาทางไหน

ตัวอย่างของบทเรียนหนึ่งที่เราได้เรียนรู้จากตลาดในรอบนี้คือถึงแม้ว่าเราจะได้เห็นพัฒนาการของโปรเจ็กต์ต่างๆเพิ่มมากขึ้น แต่เราก็ยังได้เห็นถึงความล้มเหลวของโปรเจ็กต์ต่างๆ ซึ่งตลาดหมีที่ทำให้เราได้มองเห็นปัญหาแบบนี้จะเป็นโอกาสที่จะทำให้เห็นภาพได้ชัดขึ้นว่าโปรเจ็กต์แบบไหนที่จะตายไปและโปรเจ็กต์แบบไหนที่มีโอกาสได้ไปต่อ โปรเจ็กต์ไหนที่มาเพื่อ Cash Grab และโปรเจ็กต์ไหนที่มาเพื่อพัฒนานวัตกรรมในระยะยาว นอกจากนี้ ยังเป็นช่วงเวลาที่หลายๆโปรเจ็กต์ที่จะได้เรียนรู้จากความผิดพลาดและพัฒนาเพื่อต่อยอด Product ใหม่ๆที่มีความแข็งแกร่งมากขึ้นกว่าเดิม

หากเรามองย้อนกลับไปในช่วงตลาดกระทิงในรอบปี 2020-2021 เราจะเห็นได้ว่ามีโปรเจ็กต์ที่มี Use Case ต่างๆเกิดขึ้นมากมายหลากหลายรูปแบบ ที่แสดงให้เห็นอย่างชัดเจนถึงพัฒนาการอย่างแข็งแกร่งในเรื่องของ Use Case ของ Cryptocurrency ใน Cycle นี้ อย่างไรก็ตามราคาของเหรียญต่างๆก็ปรับตัวลดลงมากกว่า 80% จึงแสดงให้เห็นว่า Use Case ของเหรียญที่โปรเจ็กต์ต่างๆสร้างขึ้นมายังไม่มีความยั่งยืนที่จะสามารถสร้าง Demand ที่แข็งแกร่งได้ และยังคงต้องมีการพัฒนาอีกมาก

หนึ่งตัวอย่างที่เห็นได้ชัดคือโปรเจ็กต์ DeFi ต่างๆได้ออก Governance Token และได้พยายามสร้าง Utility ต่างๆ โดยหลายๆตัวเน้นการแจก Incentive เพื่อดึงดูดผู้ใช้งานโดยออกแบบ Tokenomic ให้มีระดับ Inflation สูงๆทำให้ไม่มีความยั่งยืนซึ่งเป็นปัญหาที่เรียกว่า Toxic Liquidity ทำให้สุดท้ายราคาเหรียญ Governance Token ต่างปรับตัวลดลงในระดับมากกว่า 80% ดังนั้นในเวลานี้จึงเป็นที่น่าสนใจว่าโปรเจ็กต์ใดที่จะสามารถพัฒนาต่อและสร้าง Use Case ที่มีความยั่งยืนและทำให้ผู้คนสนใจต่อไปได้ โดยเราก็เริ่มได้เห็นหลายๆโปรเจ็กต์ที่เห็นปัญหาตรงนี้และพยายามออกมาแก้ ตัวอย่างเช่น การที่ Balancer และ Curve ที่พยายามออกแบบ Tokenomics เพื่อสร้างแรงจูงใจในการถือเหรียญมากขึ้น Governance Token ผ่าน ve-Tokenomics ถือเป็นตัวอย่างของทิศทางที่น่าจับตามอง

นอกจากนี้ อีกปัญหาที่เรามักพบเจอในฐานะผู้ใช้งานแพลทฟอร์มคือปัญหาเรื่องการ Scale และค่า Transaction Fee โดยเฉพาะอย่างยิ่งในวลาที่มีการใช้งานพร้อมกันในจำนวนมาก ซึ่งในเวลานี้เรากำลังเห็นเทรนด์ของ Ethereum Scaling Solution ต่างๆที่จะเข้ามาทำให้แพลทฟอร์ม DeFi สามารถรองรับผู้ใช้งานจำนวนมากขึ้นพร้อม Transaction Fee ที่ถูกลง ทำให้สามารถขยายไปสู้ Use Case ที่หลากหลายมากขึ้นแบบที่ไม่เคยทำได้มาก่อน เช่น Options/Perpetuals/Derivatives นอกจากนี้ยังมีโอกาสดึงดูดผู้ใช้งานใหม่ๆเข้ามาและเกิด Productivity ที่แท้จริง ซึ่งการที่เราได้เห็นโปรเจ็กต์อย่าง UniSwap, Aave ที่ได้ไปเปิดตัวบน Ethereum Layer 2 เช่น Optimism, Arbitrum ถือเป็นทิศทางการพัฒนาที่ดี

อีกหนึ่งเหตุการณ์ที่ให้บทเรียนกับเราคือ LUNA/UST ที่เป็นที่นิยมของนักลงทุนอย่างมาก ก่อนหน้านี้เหตุการณ์ทุกอย่างทำให้ปัจจัยพื้นฐานต่างๆของ LUNA/UST ดูแข็งแกร่ง โดย LUNA & UST มีมูลค่าตลาดสูงติดอันดับ Top 10 by Market Cap กันทั้งคู่ โดยมูลค่าตลาดของ UST เติบโตขึ้นไปถึงจุดสูงสุดที่ 18,700 ล้านดอลลาร์สหรัฐ ส่วนมูลค่าตลาดของ LUNA ก่อนเกิดเหตุอยู่ที่ 29,600 ล้านดอลลาร์สหรัฐ แต่จุดสูงสุดเคยขึ้นไปถึง 41,000 ล้านดอลลาร์สหรัฐ ยิ่งตอนที่ Luna Guard Foundation (LFG) ประกาศเอา BTC เป็น UST Reserve ทำให้ Bitcoin Maximalist หลายๆคนหันมาสนใจ DeFi ได้ หรือแม้กระทั้งบางคนมาร่วมลงทุนกับระบบ Terra Ecosystem ซึ่งแทบจะไม่มี DeFi หรือ Alt-coin ตัวไหนสามารถทำได้มาก่อนแม้กระทั้ง Ethereum แต่สุดท้าย LUNA/UST ก็ไปไม่รอดทำให้ราคา UST ไม่สามารถกลับมา Peg ได้ ส่วนราคา LUNA ก็ตกจาก $82 ลงมาเหลือไม่ถึง $0.001 ซึ่งเป็นการร่วงลงของราคาแบบ -100% ภายในหนึ่งวัน เป็นบทเรียนครั้งใหญ่ว่าเหรียญ Algorithmic Stablecoin มีความเสี่ยงระดับสูง การกระจายความเสี่ยงถือหลาย Stablecoin อาจเป็นเรื่องสำคัญ และไม่มีอะไรที่ Too Big to Fail ในโลกของ Cryptocurrency และอีกหนึ่งปัจจัยที่ควรพิจารณาคือเรื่องของ Use Case ของ UST ที่ควรมีความแข็งแกร่งมากกว่าการที่ไปรวมอยู่ที่ Anchor เป็นส่วนใหญ่

นอกจากนี้จากเหตุการณ์ของ LUNA/UST และ Governance Token ยังทำให้เราได้เห็นความสำคัญของ Tokenomics ในการเลือกลงทุนในโปรเจ็กต์ใดๆ ซึ่งในช่วง Bull Market จะเห็นว่าไม่ค่อยมีใครให้ความสำคัญกับ Tokenomics สักเท่าไหร่ เพราะไม่ว่าเหรียญจะมี Tokenomics ที่แย่ขนาดไหน ราคาก็สามารถปรับขึ้นได้ร้อนแรงเสมอ แต่เมื่อใดที่ตลาดเข้าสู่ช่วง Bear Market เราก็จะเห็นว่าแรงขายจะมากกว่าแรงซื้อในทุกๆเหรียญ โดยเฉพาะเหรียญที่มี Tokenomics ที่แย่ก็จะปรับตัวลงมากกว่า ตัวอย่างเช่น เราควรระมัดระวังเหรียญที่เป็น Elastic Supply แบบเช่นเหรียญ LUNA ที่พอเกิดเหตุการณ์ที่ UST ไม่สามารถ Peg ได้ และด้วยกระบวนการ Mint/Burn ก็ทำให้เหรียญ LUNA ถูกสร้างออกมาได้ไม่จำกัด อีกประเด็นที่เราควรระมัดระวังคือการที่เหรียญที่มี Circulating Supply ในเปอร์เซ็นต์ต่ำๆเพราะนั่นหมายถึงว่าจะมี Supply ที่เป็นแรงขายออกมาเพิ่มได้มากในอนาคต

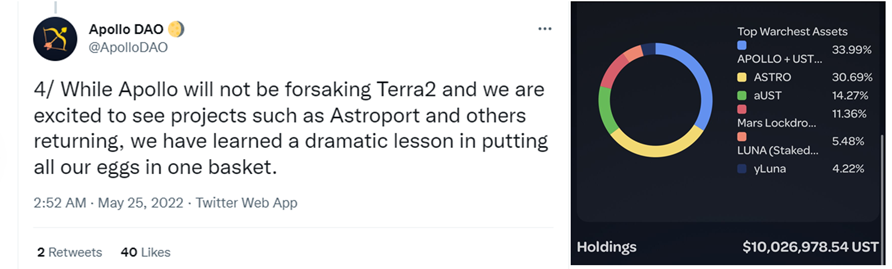

นอกจากเราในฐานะนักลงทุนจะได้รับบทเรียน เหล่า Developer ก็ได้รับบทเรียนกันไปไม่น้อยเช่นกัน ตัวอย่างเช่นบางโปรเจ็กต์ที่ไม่ได้ทำการ Diversify เงินใน Warchest/Treasury ให้ดีพอ อาจทำให้สูญเสียเงินจำนวนมากไปในช่วงตลาดหมีได้ อย่างโปรเจ็กต์ Apollo DAO ที่เป็น Yield Aggregator บน Terra Chain ก็เลือกที่จะเก็บเป็น Asset บน Terra ทั้งหมด ประกอบด้วย LUNA, UST, aUST, APOLLO, MARS เป็นต้น ซึ่งราคาเหรียญทั้งหมดลดลงจนแทบไม่เหลือมูลค่าจากเหตุการณ์การล่มสลายของ LUNA/UST อย่างไรก็ถือว่าเป็นบทเรียนที่จะทำให้หลายๆโปรเจ็กต์ไม่ทำพลาดอีกในรอบหน้า

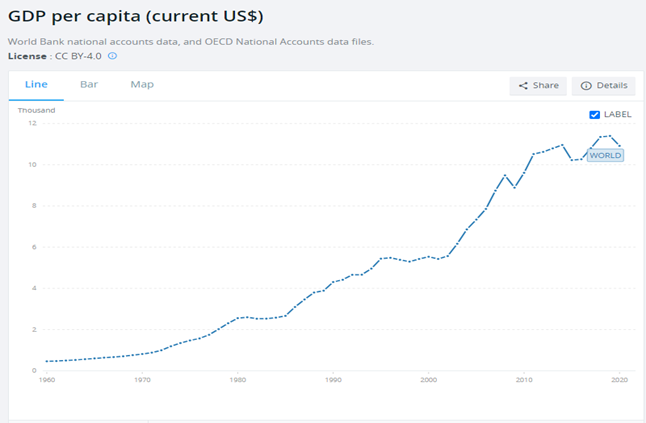

ในภาวะตลาดหมีแบบนี้ อาจจะเป็นการยากสำหรับคนส่วนใหญ่ที่จะมองเวลาแบบนี้เป็นโอกาสที่ดีในการลงทุน ส่วนหนึ่งเพราะข่าวร้ายต่างๆพากันถาโถมเข้ามามากมาย ไม่ว่าจะเป็นเศรษฐกิจมหภาค ที่มีทั้งปัจจัย หนี้ เงินเฟ้อ การขึ้นดอกเบี้ย สงคราม หรือเศรษฐกิจถดถอย และยังมีปัจจัยลบต่างๆมากมายในตลาด หากแต่ว่าถ้าเราย้อนมองไปในประวัติศาสตร์ เราจะเห็นว่าทั้งหมดนี้ไม่ใช่เรื่องใหม่ โลกของเราได้เผชิญกับภาวะแบบนี้มาแล้วหลายต่อหลายครั้ง และทุกสิ่งที่เกิดขึ้นก็เป็นเพียง Cycle ชั่วคราวที่จะต้องผ่านไป ทุกครั้งก็ได้เรียนรู้และกลับมาแข็งแกร่งขึ้นกว่าเดิม ยกตัวอย่างเช่น ถ้าเราดูกราฟของ World GDP per Capita เราจะเห็นว่ามีแนวโน้มเพิ่มขึ้นเสมอในภาพใหญ่ ดังนั้นสิ่งหนึ่งที่เราเรียนรู้ได้จากประวัติศาสตร์คือการมีมุมมองในแง่บวกต่ออนาคต (Optimism) และการรู้จักอดทนเพราะว่าการเปลี่ยนแปลงในด้านบวกนั้นใช้เวลาเสมอ ต่างจากเหตุการ Black Swan ที่มักใช้เวลาชั่วข้ามคืน

เช่นเดียวกับตลาด Cryptocurrency ที่ในขณะนี้กำลังเผชิญกับสถานการณ์ที่ย่ำแย่เต็มไปหมด แต่หากเรามองในอีกมุมหนึ่ง เหตุการณ์ร้ายต่างๆที่เกิดขึ้นนั้นเป็นสิ่งจำเป็นที่จะทำให้ตลาด Cryptocurrency พร้อมที่จะเติบโตต่อไปอย่างแข็งแกร่ง ซึ่งเราก็ได้เห็นแล้วว่า Blockchain และ Web3.0 ได้พัฒนามาไกลมากแล้วเทียบกับ Cycle ก่อนหน้า นอกจากนี้อีกสิ่งที่ควรตระหนักคือการเรียนรู้และการพัฒนาที่ยิ่งใหญ่จะเกิดขึ้นในภาวะแบบนี้เสมอ

สำหรับคำถามที่ว่าตลาดหมีรอบนี้จะใช้เวลานานเท่าไหร่หรือว่าตลาด Bottom แล้วหรือยัง ถ้าเทียบกับ Cycle ในปี 2018 เราจะเห็นว่านับตั้งแต่การเริ่ม Crash ของราคา BTC ในเดือนมกราคม 2018 และการกลับมาของตลาดกระทิงในช่วงประมาณเดือนพฤศจิกายน 2020 นั้นใช้เวลาร่วม 3 ปี ซึ่งก็มีความเป็นไปได้เช่นกันว่าในรอบนี้อาจใช้เวลานานพอๆกันกับรอบที่แล้ว โดยเฉพาะอย่างยิ่งถ้าเรามองสถานการณ์รอบๆตัวเรากำลังอยู่ในท่ามกลาง Liquidity Crisis แบบที่ไม่เคยเจอมาก่อนแบบนี้ รวมถึงเงินเฟ้อที่พุ่งสูงที่สุดในรอบ 40 ปี ยิ่งไปกว่านั้นยังมีประเด็นของสงคราม และนโยบายการเงินของ Fed ที่มีทั้งการขึ้นดอกเบี้ยและ QT ในระดับสูงมาก และเมื่อเทียบกับรอบก่อนๆราคา Cryptocurrency อาจจะยังลงได้อีกมาก จากเหตุการณ์ทั้งหมดคงจะสรุปได้ว่าตลาดคงไม่ฟื้นกลับมาเร็วๆนี้อย่างแน่นอน อย่างไรก็ตามถ้าพิจารณาจากชุดข้อมูลบางอย่างที่มีในรอบนี้อาจมีสัญญาณบางอย่างที่บอกว่าตลาด Bottom แล้วก็เป็นได้ ซึ่งความจริงแล้ว ไม่มีใครรู้และสามารถตอบได้ อย่างในอดีตที่ผ่านมาก็พิสูจน์กันมาให้เห็นแล้วว่าหลายๆครั้งตลาดก็ไม่ได้ Rational เสมอไป มันอาจจะใช้เวลาหนึ่งเดือน หกเดือน หรือสามปี แต่เมื่อตลาดฟื้นตัวกลับมา ก็จะมีเหตุผลรองรับการฟื้นของมันเสมอไม่ว่าปัจจัยต่างๆรายล้อมจะแย่ขนาดไหน

ดังนั้นเราควรจะต้องลืมเรื่องการทำนายอนาคตที่ไม่มีใครล่วงรู้และโฟกัสกับสิ่งที่เรามองเห็นได้ในปัจจุบัน ซึ่งสิ่งนั้นก็คือการที่เราได้เห็นถึงพื้นฐานในทุกๆด้านของ Cryptocurrency และ Web3.0 ที่มีความแข็งแกร่งขึ้นมากกว่าในรอบปี 2018 ดังนั้นสิ่งที่ดีที่สุดที่เราอาจทำได้ในเวลาแบบนี้คือศึกษามองหาโอกาสการลงทุนในโปรเจ็กต์ที่มีการพัฒนาต่อเนื่องและจะเอาตัวรอดผ่านตลาดหมีได้ และวางแผนการลงทุนให้พร้อมรับมือในทุกสถานการณที่อาจเกิดขึ้น ในแบบที่ไม่ว่าตลาดจะใช้เวลาฟื้นตัวนานขนาดไหนเราก็สามารถผ่านมันไปได้ และในรอบหน้าที่ตลาดกลับมาอาจจะเป็น Bull Run รอบใหญ่กว่าเดิมก็ได้